FOMC: Un status quo para cerrar un año excepcional

Este artículo ha sido escrito por Bruno Cavalier, economista jefe en ODDO BHF

Las perspectivas económicas se debilitan a corto plazo por el efecto de la pandemia, pero aumentan a medio plazo por el efecto de la vacuna. ¿Qué debería hacer la Reserva Federal? No está en su capacidad de apoyar la economía a corto plazo. Como las condiciones financieras se han calmado, no hay necesidad de una intervención de emergencia. La próxima reunión de la FOMC tiene como objetivo principal aclarar sus intenciones para el 2021. Las recientes declaraciones de los representantes oficiales no indican un aumento inminente del programa de intervención de emergencia. Si la Reserva Federal teme un aumento de los tipos de interés a largo plazo en 2021, la mejor opción es reforzar su orientación monetaria.

La política de tipos a cero + QE debería ser suficiente para frenar las tensiones, si las hubiera.

Para su última reunión del año, el FOMC tiene que sopesar dos noticias muy diferentes. En el lado positivo, con los avances logrados en cuanto a la vacuna COVID, las perspectivas económicas a medio plazo están mejorando. En el lado negativo, los rebrotes del virus y las restricciones que la acompañan afectan directamente a la actividad económica a corto plazo. Se reconoce que la política monetaria influye en la economía real con largos intervalos. No hay nada que la Reserva Federal pueda hacer para proporcionar apoyo inmediato. Este es el papel de la política fiscal. Por otra parte, la política monetaria puede actuar rápidamente en las condiciones financieras, pero esto no es necesario por el momento ya que todo parece estar en buena forma. En otras circunstancias, probablemente se habría escuchado a algunos responsables de la Reserva Federal expresar su preocupación por la exuberancia de los mercados, pero nadie quiere ser el aguafiestas por el momento.

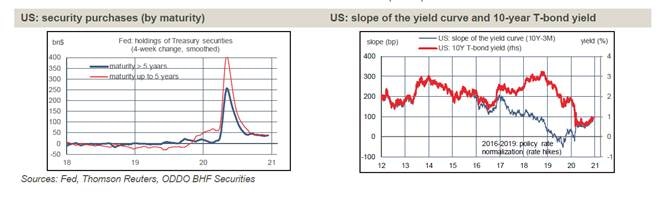

Los supervisores de la Reserva Federal están analizando de cerca la política de compra de activos. En las últimas actas publicadas, la Fed indicó que está considerando en un futuro próximo revisar la orientación de estas compras, es decir, cómo se llevaría a cabo esta política si hubiera demasiada tensión en los tipos largos. A menudo se cita un ajuste de las compras a favor de los vencimientos largos sin modificar el importe total (una operación de ajuste). Durante la tensión financiera de la primavera, la FED concentró sus intervenciones principalmente en el extremo corto de la curva de rendimiento (gráfico lhs). Se ha iniciado un reequilibrio, pero se podría ir más lejos.

Hasta la fecha, el aumento de los tipos a largo plazo - y la consiguiente inclinación de la curva (ya que la Reserva Federal está aplicando una política de tipos de interés cero) - es modesta (gráfico rhs). Esto no es motivo de preocupación, siempre y cuando refleje unas perspectivas económicas más brillantes. Sería diferente si el aumento de los tipos reflejara una seria preocupación por la financiación del déficit presupuestario. Este no es el caso.

Si se controla la pandemia, los sectores afectados podrán reabrir y la inflación, que se ha reducido de vez en cuando, se recuperará. La inflación superará el objetivo de la Reserva Federal el próximo año, aunque sólo sea por el efecto base. La Reserva Federal no tendrá que reaccionar, y mucho menos exagerar, aunque algunos pensadores sofisticados consideren que se ha quedado "detrás de la curva". Este es el mensaje que debe ser enviado.

Se han reanudado las conversaciones sobre un nuevo paquete de medidas fiscales, esta vez aparentemente con la intención real de llegar a un acuerdo. Por lo tanto, las conversaciones están en curso. El Secretario del Tesoro Steven Mnuchin anunció su propuesta de un plan de apoyo de 916.000 millones de dólares. Como el plan sólo incluía una limitada ayuda al desempleo, fue rechazado por los demócratas. El plan bipartidista de 908.000 millones de dólares es actualmente la propuesta más seria. Para evitar un cierre del gobierno, la Cámara de Representantes votó a favor de extender las autorizaciones de gasto por una semana, hasta el 18 de diciembre. A sólo 24 horas del plazo, el Senado aún no había aprobado esta extensión.

Autor

Departamento Económico BHF Bank

BHF-Bank

BHF-BANK es uno de los bancos privados más prestigiosos de Alemania. Sus orígenes se remontan al año 1854.