Evolución de los precios de la vivienda en Europa: sensibles a la duración y la gravedad de la pandemia

La subida del precio de la vivienda en toda Europa ha regresado a su tendencia a largo plazo, incluso en los países que experimentaron desaceleraciones o rebajas al principio de la pandemia (por ejemplo, Reino Unido y Suecia). El aumento en algunos países es más fuerte que nunca, a pesar de los confinamientos y el aumento del desempleo.

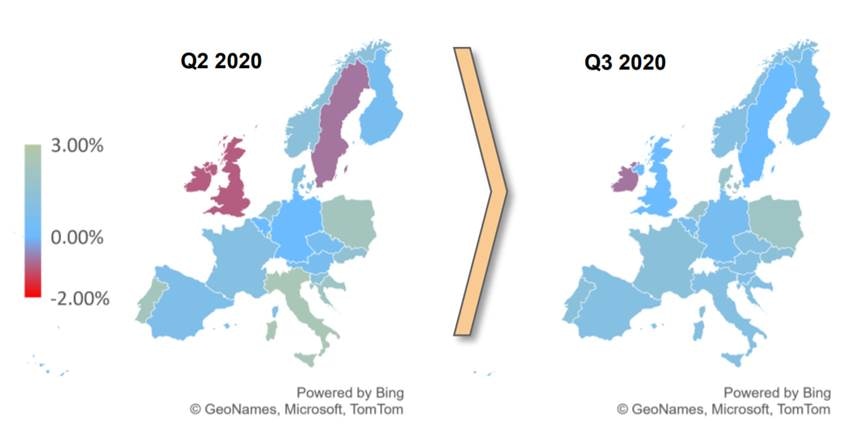

Mapa del calentamiento del precio de la vivienda en Europa (crecimiento trimestral frente a la media de 10 años)

La pandemia podría acelerar aún más la subida - o posponer una corrección - ya que para los consumidores de altos ingresos (es decir, en el tramo de edad de 25 a 65 años) la adquisición de vivienda sigue siendo asequible. La gravedad y la duración de la pandemia, en particular su impacto en las quiebras empresariales y el desempleo, determinarán la evolución de los precios de la vivienda en Europa en 2021.

En el tercer trimestre de 2020, la subida de los precios de la vivienda en Europa fue, en promedio, del 1,75%. Esto se compara con el crecimiento del 0,63% del segundo trimestre. La subida promedio del 1,4% para los nueve primeros meses de 2020 es el doble del incremento promedio de la última década.

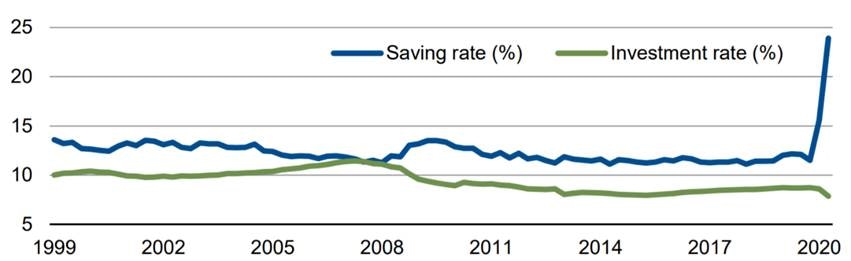

"Los precios de la vivienda parecen ser inmunes a la pandemia a pesar de la extrema tensión económica a la que se enfrenta la economía europea", indica Mathias Pleissner, director del equipo de bonos cubiertos de Scope. "La demanda de viviendas está impulsada principalmente por los extremadamente bajos tipos de interés, pero la pandemia puede haberla intensificado. No sólo porque la gente considera más interesante poseer una propiedad en estos momentos en los que el teletrabajo se ha hecho necesario, sino también porque la vivienda puede haberse vuelto más asequible, dado que los ahorros se han disparado".

Una vez que las tasas de vacunación y la inmunidad de rebaño permitan una nueva normalidad, es probable que veamos un prolongado aumento del gasto en la última parte del año. Esto probablemente se centrará de forma inicial en las áreas más afectadas por la pandemia, como los bienes de consumo y los viajes.

"Una vez que se hayan satisfecho esas necesidades, creemos que les seguirá la inversión inmobiliaria, en particular entre las personas de 25 a 65 años con ingresos superiores a la media que hayan podido aumentar sus ahorros y estén menos expuestas a la pérdida de ingresos relacionada con la pandemia", dijo Karlo Fuchs, responsable de bonos cubiertos de Scope. "Para estas personas, lo más probable es que los ahorros adicionales se utilicen para la adquisición de bienes".

Tasa de ahorro e inversión de la UE

Fuente: Eurostat, Scope Ratings

En última instancia, los precios de las viviendas se verán impulsados por las condiciones económicas subyacentes. Si bien es posible que los efectos directos de la pandemia sólo tengan impacto a corto plazo en los precios de la vivienda, los efectos indirectos pueden alterar los precios a más largo plazo. "Si la economía mundial sufre más y durante más tiempo de lo esperado, esto se reflejarán en los mercados nacionales de vivienda", avisa Pleissner. "A diferencia de los efectos a corto plazo, esto también repercutirá en el segmento de edad de altos ingresos de entre 25 y 65 años, que tal vez no pueda acumular activos durante una recesión duradera".

Los precios de la vivienda se verán fuertemente influenciados por el aumento del desempleo, probablemente impulsado por el aumento de las quiebras en el segmento de las PYMES. En nuestro escenario base, esperamos que el desempleo aumente en un 0,9% en 2020 hasta el 8,5% y hasta el 9,4% en 2021. "El aumento de las insolvencias puede convertir las moratorias actuales en provisiones para los bancos y provocar una contracción del crédito, lo que en última instancia también afectará a los compradores de viviendas y, por lo tanto, influirá en la evolución futura de los precios de la vivienda", advierte Fuchs.

Autor

Equipo de Analistas de Scope Ratings

Scope Ratings

El equipo de analistas de Scope Ratings ofrece, principalmente, análisis macroeconómicos sobre aspectos que pueden impactar los mercados.