EUR/USD Pronóstico de precios: El resurgimiento del Dólar genera incertidumbre sobre el momentum del mercado

- El EUR/USD colapsó a mínimos de tres semanas cerca de 1.1040 el martes.

- El Dólar estadounidense ganó impulso adicional debido a las tensiones geopolíticas.

- La tasa de inflación preliminar de la UEM se desaceleró aún más en septiembre.

El EUR/USD añadió a la caída del lunes y retrocedió a mínimos de tres semanas en la proximidad de 1.1040 debido a la sólida demanda de refugio seguro y la continuación de la fuerte recuperación del Dólar estadounidense (USD).

De hecho, el Dólar ganó impulso adicional mientras los inversores digerían el tono de línea dura del presidente Powell en su discurso del lunes, mientras que el ataque con misiles de Irán a Israel también respaldó la demanda de activos más seguros.

Vale la pena recordar que el presidente de la Reserva Federal (Fed), Jerome Powell, señaló el lunes que el banco central no tiene prisa por bajar las tasas de interés. También indicó que espera dos recortes adicionales, totalizando 50 puntos básicos, este año, siempre que la economía se desempeñe como se anticipa.

Además, los inversores se mantuvieron escépticos sobre los recientes anuncios de más estímulos en la economía china, otro factor que parece haber enfriado el reciente optimismo en el universo relacionado con el riesgo.

En cuanto a la política monetaria, las expectativas del mercado se mantuvieron centradas en más recortes de tasas por parte de la Fed en sus reuniones de noviembre y diciembre. El optimismo sobre un aterrizaje suave para la economía de EE.UU. persiste, aunque la incertidumbre persiste sobre si el recorte de tasas visto en septiembre se repetirá. El gráfico de puntos actualizado de la Fed sugiere otros 50 puntos básicos de recortes este año, con el presidente de la Fed, Jerome Powell, asegurando a los mercados que el reciente recorte no fue una respuesta impulsada por el pánico.

Aún en torno a la Fed, el presidente de la Reserva Federal de Atlanta, Raphael Bostic, explicó que su expectativa base es una relajación gradual de la política monetaria durante los próximos 15 meses, concluyendo con la tasa de política de la Fed en el rango de 3.00%-3.25% para finales de 2025.

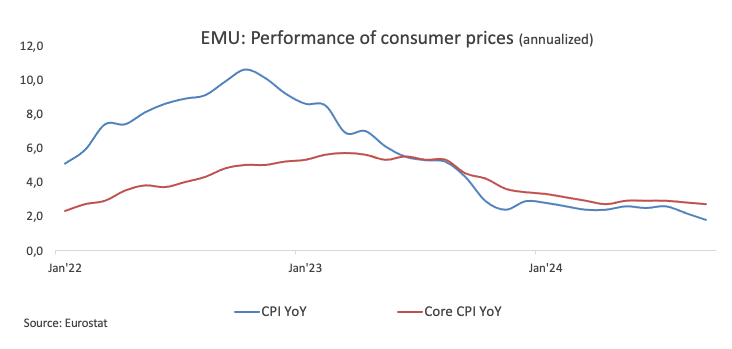

Mientras tanto, el Banco Central Europeo (BCE) relajó su postura monetaria en su reunión de septiembre, influenciado por las condiciones inflacionarias y económicas. Aunque el BCE no insinuó un recorte de tasas para octubre, la presidenta Christine Lagarde señaló que la inflación interna sigue siendo elevada. Lagarde destacó que el impacto menguante de las políticas restrictivas podría beneficiar a la economía europea, pronosticando que la inflación volverá al 2% para 2025. Su postura sobre futuras acciones sigue siendo cautelosa, pero hay una creciente confianza en que el objetivo de inflación del BCE se logrará.

Sobre lo anterior, la tasa de inflación preliminar en el bloque del euro vio al IPC general subir un 1,8% en el año hasta septiembre, mientras que el IPC subyacente se espera que gane un 2,7% en los últimos doce meses.

Tras la publicación, el responsable de políticas del BCE, Olli Rehn, argumentó que la desaceleración de la inflación en la zona euro proporciona una justificación adicional para un recorte de tasas en la reunión de octubre del BCE. También señaló que el reciente debilitamiento de las perspectivas de crecimiento de la zona euro apoya esta dirección. Rehn indicó que se espera que la tasa de inflación de la zona euro se estabilice en el objetivo del 2% del banco para 2025. Además, enfatizó que Europa necesita encontrar formas de mejorar la productividad, ya que el aumento de los costos de energía resultante de la invasión de Ucrania por parte de Rusia ha impactado negativamente en la producción industrial de la región.

De cara al futuro, más recortes de tasas por parte de la Fed podrían estrechar la brecha de políticas entre la Fed y el BCE, potencialmente impulsando al EUR/USD. Las expectativas del mercado actualmente apuntan a dos recortes adicionales de tasas por parte del BCE y de 100 a 125 puntos básicos de relajación por parte de la Fed en los próximos 12 meses. Sin embargo, el rendimiento anticipado de la economía de EE.UU. en comparación con la economía europea podría limitar cualquier debilidad significativa o sostenida del dólar.

El posicionamiento especulativo en el Euro vio a las posiciones netas largas no comerciales alcanzar su nivel más alto en dos semanas, mientras que los jugadores comerciales mantuvieron posiciones netas cortas casi sin cambios, con un ligero aumento en el interés abierto. A pesar de la volatilidad, el EUR/USD mostró una modesta tendencia alcista, operando en el rango superior de 1.1100 durante el período observado.

Gráfico diario del EUR/USD

Perspectiva técnica a corto plazo del EUR/USD

Se proyecta que las ganancias adicionales del EUR/USD encuentren resistencia inicial en el máximo de 2024 de 1.1214 (25 de septiembre), seguido por el pico de 2023 de 1.1275 (18 de julio).

El próximo objetivo a la baja del par es la SMA provisional de 55 días en 1.1022, que precede al mínimo de septiembre de 1.1001 (11 de septiembre) y al mínimo semanal de 1.0881 (8 de agosto).

Mientras tanto, se espera que la tendencia alcista del par continúe mientras se mantenga por encima de la SMA crítica de 200 días de 1.0874.

El gráfico de cuatro horas muestra un repunte de la tendencia negativa. El nivel de resistencia inicial sigue siendo 1.1214, seguido de 1.1275. Por otro lado, el nivel de contención inicial es 1.1045, seguido de 1.1001. El índice de fuerza relativa (RSI) cayó a alrededor de 36.

Autor

Pablo Piovano

FXStreet

Pablo Piovano, Economista y editor para Europa, se unió a FXStreet en 2011 habiendo trabajado en la gestión de activos y equipos de investigación de inversiones para diversas instituciones financieras de Sur America.