Estados Unidos: ¿Qué harán los hogares con sus ahorros ‘obligatorios’?

Este artículo ha sido escrito por Bruno Cavalier, economista jefe en ODDO BHF

Durante el año pasado, los hogares estadounidenses se enriquecieron en unos 12 trillones de dólares y ahorraron 1,6 trillones de dólares más que en 2019. A diferencia de una recesión normal, no fue un shock negativo de ingresos o de riqueza lo que llevó a los consumidores a recortar sus gasto, sino una restricción externa, el coronavirus. Con el aumento de la campaña de vacunación debería ser posible aflojar las restricciones sanitarias en un breve espacio de tiempo y, por tanto, liberar la demanda previamente reprimida. Para los hogares al margen del mercado laboral, sigue siendo útil a corto plazo un mayor apoyo fiscal.

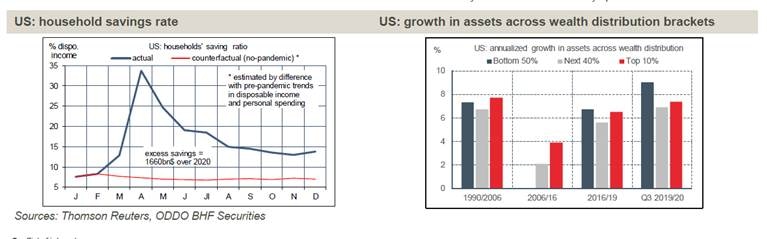

En 2020, el año de la peor crisis desde la posguerra, la renta disponible de los hogares no ha disminuido. Incluso ha aumentado más rápido que si simplemente se hubiera prolongado la tendencia anterior a la pandemia. Este es el efecto de los estímulos. Al mismo tiempo, el gasto de los consumidores se vio limitado por diversas restricciones. El resultado es que la tasa de ahorro está muy por encima del nivel normal. La acumulación del exceso de ahorro se sitúa en torno a los 1,6 trillones de dólares (gráfico de la izquierda). Lo que los hogares harán con este ahorro " forzoso " cuando se levanten las restricciones dependerá de su situación económica.

También en este caso, la situación no tiene precedentes para un año de recesión. La riqueza neta de los hogares creció un 10,3%, lo que equivale a unos 12tn de dólares. Para que conste, en 2008 se había contraído un 12,8%. Con un mercado bursátil que ha batido todos sus récords, se podría pensar que el efecto riqueza está muy desigualmente distribuido y que sólo beneficia a una mínima parte de la población. Los artículos de prensa sobre la riqueza de los multimillonarios venden periódicos, pero no ofrecen una imagen fiel de la realidad macroeconómica. De hecho, desde el tercer trimestre de 2019 hasta el tercer trimestre de 2020, los activos del 50% de los hogares estadounidenses menos ricos han aumentado más bruscamente que los de todas las demás categorías (gráfico rhs). Esto se debe a dos razones. Por un lado, el efecto riqueza se debe en gran medida a la revalorización de los activos inmobiliarios, que representan el 52% de la cartera para el 50% inferior frente a solo el 17% para el decil superior. Por otro lado, hay una desaceleración del endeudamiento de los hogares..

Aunque la situación financiera de los hogares sea favorable, no se puede subestimar la importancia de las medidas de apoyo en la tendencia del ahorro. Según el BLS, alrededor del 15% de los hogares habían ahorrado mayoritariamente Según la Fed de Nueva York, la proporción total ahorrada se acercaba a un tercio. Para los que se encuentran en los límites del mercado laboral, esta ayuda financiera fue crucial. Mientras la situación sanitaria siga siendo difícil, sería arriesgado recortar de golpe las medidas de apoyo a los hogares, pero se debería poder orientar mejor su alcance. Este es uno de los temas del debate sobre el plan fiscal de Biden. La cifra final será probablemente inferior a los 1,9 trillones de dólares anunciados.

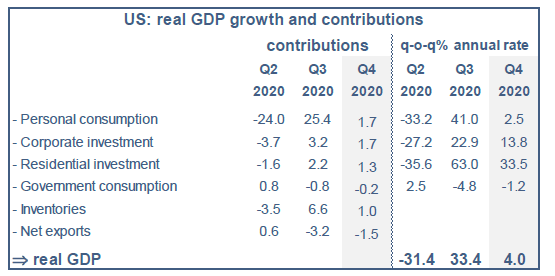

Según la estimación preliminar del BEA, el PIB real creció un 4,0% intertrimestral anualizado en el cuarto trimestre de 2020, es decir, algo menos que la media de las previsiones (4,3%). Tras las excepcionales variaciones de los dos trimestres anteriores (-31,4% en el 2.º trimestre, +33,4% en el 3.º), la economía ha regresado a amplitudes más conocidas del ciclo económico, pero no se han borrado en absoluto los efectos de la pandemia. El PIB real sigue estando un 2,5% por debajo de su nivel máximo anterior a la pandemia, tras haber alcanzado un mínimo del -10% en el segundo trimestre. La estructura del consumo de los hogares se vio completamente alterada el año pasado. El gasto en bienes (40% del total) ha aumentado un 7,2% en un año, mientras que el gasto en servicios ha disminuido un 6,8%. La tasa de ahorro se mantiene por encima del nivel anterior a la pandemia, lo que debería facilitar una recuperación del gasto en servicios cuando la situación sanitaria se haya estabilizado. La inversión residencial mantuvo su dinamismo en el cuarto trimestre, terminando cerca de un 15% por encima del nivel prepandémico. El gasto en inversión productiva (equipos, propiedad intelectual) también fue superior al de hace un año, lo que sugiere que la crisis económica provocada por la pandemia no tendrá un efecto duradero sobre el potencial de crecimiento.

Según la encuesta trimestral de la Fed a los responsables de préstamos, las normas de concesión de préstamos fueron modestamente restrictivas para las empresas en enero de 2021, lo que representa una clara relajación en comparación con la situación de hace tres meses. Para los hogares, las condiciones eran neutras para los préstamos a la vivienda y ligeramente acomodaticias para el crédito al consumo. La opinión sobre la demanda de préstamos no mostró prácticamente ningún cambio. En resumen, en los dos últimos trimestres, las condiciones de los préstamos han vuelto prácticamente a su situación anterior a la pandemia. La normalización se produjo años después de la crisis crediticia de 2007-2008.

En enero, las encuestas del ISM confirmaron el mensaje positivo de otros datos sobre el clima empresarial. Los dos índices se situaron en 58,7 puntos (-1,8 puntos en la encuesta de manufacturas, +1 punto en la de servicios), un nivel que no apunta a ninguna debilidad repentina de la actividad. Los fabricantes informaron de claras tensiones en los precios pagados, con el índice asociado en un máximo posterior a 2011. En los servicios, el índice de precios pagados es superior a la media histórica, pero está por debajo de los máximos anteriores.

Los primeros índices de demanda de enero son alentadores. Las ventas de vehículos individuales (+2,5% intermensual) se sitúan en el nivel más alto de los últimos 12 meses. Las ventas de camiones, un indicador de la inversión de las empresas, volvieron a ser positivas (+7,9% interanual).

Las discusiones presupuestarias sobre el plan de estímulo de 1,9 millones de dólares del Presidente Biden siguen su curso. La Cámara de Representantes y el Senado aprobaron un proyecto de ley inicial para iniciar la reconciliación, que permite al Senado aprobar un presupuesto con mayoría simple. Todos los senadores demócratas votaron a favor del proyecto, una señal de que su mayoría -de sólo uno- debe mantenerse firme. Diez senadores republicanos presentaron un plan alternativo de 618.000 millones de dólares. El Presidente Biden declaró que estaba dispuesto a negociar algunos aspectos de su plan, pero no a reducirlo tanto.

El informe sobre los precios al consumo de enero se publicará el 10 de febrero. Se espera que la inflación del IPC experimente un modesto aumento del 1,4% al 1,5% interanual, debido principalmente a la contribución de los precios de la energía. El repunte de las cifras de inflación debería intensificarse significativamente hasta mayo de 2021 como consecuencia de los efectos de base creados por la pandemia (véase el Focus-US del 22 de enero). Otro dato a tener en cuenta será la encuesta de confianza del consumidor de la Universidad de Michigan (12 de febrero). Se espera que Jerome Powell pronuncie un discurso sobre la situación económica el 10 de febrero.

Autor

Departamento Económico BHF Bank

BHF-Bank

BHF-BANK es uno de los bancos privados más prestigiosos de Alemania. Sus orígenes se remontan al año 1854.