Aumento de la inflación en Estados Unidos: Otro catalizador para el mercado procíclico

Este artículo ha sido escrito por Álvaro Cabeza, Country Head de UBS AM Iberia

- La subida de los precios en Estados Unidos ha llegado. La inflación aumentó un 4,2% interanual en abril y está subiendo más de lo previsto. Sin embargo, no creemos que se prolongue

- Una cifra mensual no apoya ni desmiente la tesis de la Fed de que las presiones inflacionistas serán transitorias

- En nuestra opinión, esta espiral alcista y sostenida de la inflación supone un riesgo de cola para los activos de riesgo

- El impulso de las presiones sobre los precios está vinculado a áreas de la economía que son a la vez de oferta restringida y de alta demanda y, a sectores relacionados con la reapertura económica

- Esto debería favorecer los flujos desde los activos que se benefician de la desinflación -los valores growth, los bonos soberanos y el dólar estadounidense- hacia los activos que se benefician de un repunte de las presiones sobre los precios: los valores cíclicos/value y las divisas de los mercados emergentes

- Las limitaciones de la oferta que empujan al alza la inflación y frenan un poco la actividad serán transitorias

- Este punto de vista apoya nuestro posicionamiento procíclico, en el que esperamos que el dólar se debilite, que la renta variable más sensible al ciclo (activos value, Europa y Japón) obtenga mejores resultados y que las curvas soberanas se eleven conforme aumenten los rendimientos de los bonos a largo plazo.

La subida de los precios en Estados Unidos ha llegado. En nuestra opinión, una espiral alcista y sostenida de la inflación supone un riesgo de cola para los activos de riesgo, pero no es nuestro escenario base. Dicho esto, los datos de inflación de abril en EE.UU. son una señal de que el crecimiento y la inflación serán probablemente más sólidos durante este ciclo frente al que siguió a la crisis financiera de 2008. Así, creemos que esta dinámica debería animar a los inversores a alejarse de los activos de larga duración y se centren en aquellos valores mejor posicionados para obtener una mayor rentabilidad en un escenario de mayor riesgo de inflación.

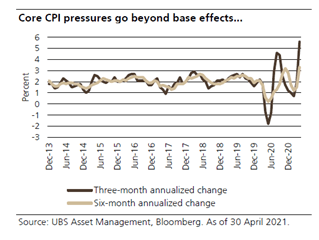

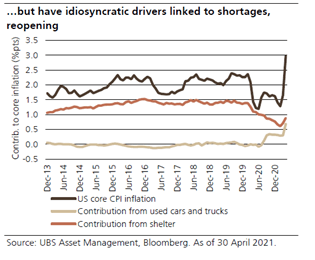

La inflación general aumentó un 4,2% en términos interanuales en abril. El IPC subyacente -un indicador menos volátil de las presiones sobre los precios- aumentó a una tasa anual del 3%, su ritmo más rápido desde 1996. La inflación está subiendo más de lo previsto. Sin embargo, esto no es motivo suficiente para esperar que se prolongue. En 2020, el IPC subyacente disminuyó de febrero a mayo. Este efecto de base está proporcionando un potente impulso a las lecturas anuales de la inflación subyacente. Dicho esto, las frecuencias más cortas de la variación del IPC subyacente también muestran una importante subida de la inflación. Gran parte de este aumento a corto plazo de las presiones sobre los precios está vinculado a áreas de la economía que sufren a la vez de oferta restringida y de alta demanda - como los coches de segunda mano - así como a sectores relacionados con la reapertura económica - como los alojamientos turísticos, las tarifas aéreas y las entradas a eventos deportivos.

Hay que tener en cuenta que una cifra mensual no apoya ni desmiente la tesis de la Fed de que las presiones inflacionistas serán transitorias. De cara al futuro, nos centraremos en los componentes del IPC que son más cíclicos y están vinculados a la recuperación del mercado laboral para valorar hasta qué punto será duradero este nivel elevado de inflación. Como la vivienda tiene un gran peso en este índice, merece un seguimiento más específico. El diferencial entre los bonos del Tesoro estadounidense a dos años y a 10 años aumentó, el dólar se fortaleció y los futuros de la renta variable estadounidense se suavizaron tras la publicación de estos datos.

Teniendo todo esto en cuenta, debemos preparar las carteras para un aumento de la inflación. Por primera vez en, al menos una década, la balanza de riesgo de presiones inflacionistas a medio plazo se inclina más al alza que a la baja. Es posible que los inversores tengan que seguir ajustando su posicionamiento para tener en cuenta este cambio de percepción del riesgo de inflación. Esto debería favorecer los flujos desde los activos que se benefician de la desinflación -los valores growth, los bonos soberanos y el dólar estadounidense- hacia los activos que se benefician de un repunte de las presiones sobre los precios: los valores cíclicos/value y las divisas de los mercados emergentes.

La Reserva Federal ha indicado sistemáticamente que la magnitud de las presiones sobre los precios a corto plazo es menos importante que su persistencia. Por ello, no creemos que una inflación sostenida a corto plazo deba servir de impulso positivo para el dólar. De hecho, esta dinámica debería seguir manteniendo los rendimientos reales controlados y favorecer la debilidad del dólar. Los datos de inflación de abril, tras un crecimiento de los salarios más leve de lo esperado, pueden provocar cierta preocupación por un cambio desfavorable en la combinación crecimiento/inflación de EE.UU. Seguimos creyendo que las limitaciones de la oferta que empujan al alza la inflación y frenan un poco la actividad serán transitorias, a medida que la vacunación siga permitiendo una recuperación más amplia en Estados Unidos y en todas las economías desarrolladas. Este punto de vista apoya nuestro posicionamiento procíclico, en el que esperamos que el dólar se debilite, que la renta variable más sensible al ciclo (activos value, Europa y Japón) obtenga mejores resultados y que la pendiente de las curvas de tipos aumente a medida que aumenten los rendimientos de los bonos a largo plazo.

Autor

UBS se basa en sus 150 años de herencia de servicio a clientes privados, institucionales y corporativos en todo el mundo, así como a particulares en Suiza.