El USD/INR sube a la espera de los datos del PIB indio, la Rupia cae a un nivel cercano al mínimo histórico

- La Rupia India se debilita cerca de un mínimo histórico en la sesión europea del viernes.

- Una tendencia negativa en las acciones nacionales y la creciente demanda de USD por parte de los importadores pesan sobre el INR.

- El déficit fiscal federal de India para octubre y los datos de crecimiento del PIB del segundo trimestre del año fiscal 25 se publicarán más tarde el viernes.

La Rupia india (INR) extiende su caída cerca de su mínimo histórico el viernes. El aumento de los rendimientos de los bonos del Tesoro de EE.UU., la demanda de Dólares estadounidenses (USD) de fin de mes y la venta de acciones nacionales por parte de los Inversores de Cartera Extranjeros (FPI) ejercen cierta presión de venta sobre la moneda local. A pesar de estos desafíos, es probable que el Banco de la Reserva de la India (RBI) intervenga rutinariamente en el mercado de divisas vendiendo USD para evitar que el INR se deprecie en medio de la volatilidad global.

Más tarde el viernes, el déficit fiscal federal de India para octubre y los datos de crecimiento del Producto Interior Bruto (PIB) para el trimestre de julio a septiembre de 2024 (Q2 FY25) estarán en el centro de atención. Si el informe del PIB muestra un resultado más fuerte de lo esperado, esto podría ayudar a limitar las pérdidas del INR.

La rupia india parece vulnerable ante múltiples desafíos

- Los inversores extranjeros retiraron casi 1.400 millones de dólares de las acciones indias el jueves, según datos preliminares de intercambio, lo que provocó una caída del 1,5% en el índice BSE Sensex. Estos inversores sacaron 11.000 millones de dólares de las acciones indias el mes pasado.

- Se estima que el crecimiento del Producto Interior Bruto (PIB) de India se alinee con el objetivo del RBI del 7.0% para el segundo trimestre del año fiscal 25.

- Es probable que la economía de India crezca a su ritmo más lento en un año y medio en los tres meses hasta finales de septiembre, ya que el débil consumo compensa una fuerte recuperación en el gasto gubernamental, según una encuesta de Reuters.

- El RBI está listo para mantener las tasas de interés el 6 de diciembre debido a un fuerte aumento en la inflación del consumidor, según Reuters.

- Los mercados ahora ven casi un 66,5% de probabilidad de que la Fed recorte las tasas en un cuarto de punto en diciembre, frente al 55,7% antes de los datos del PCE, según la herramienta CME FedWatch.

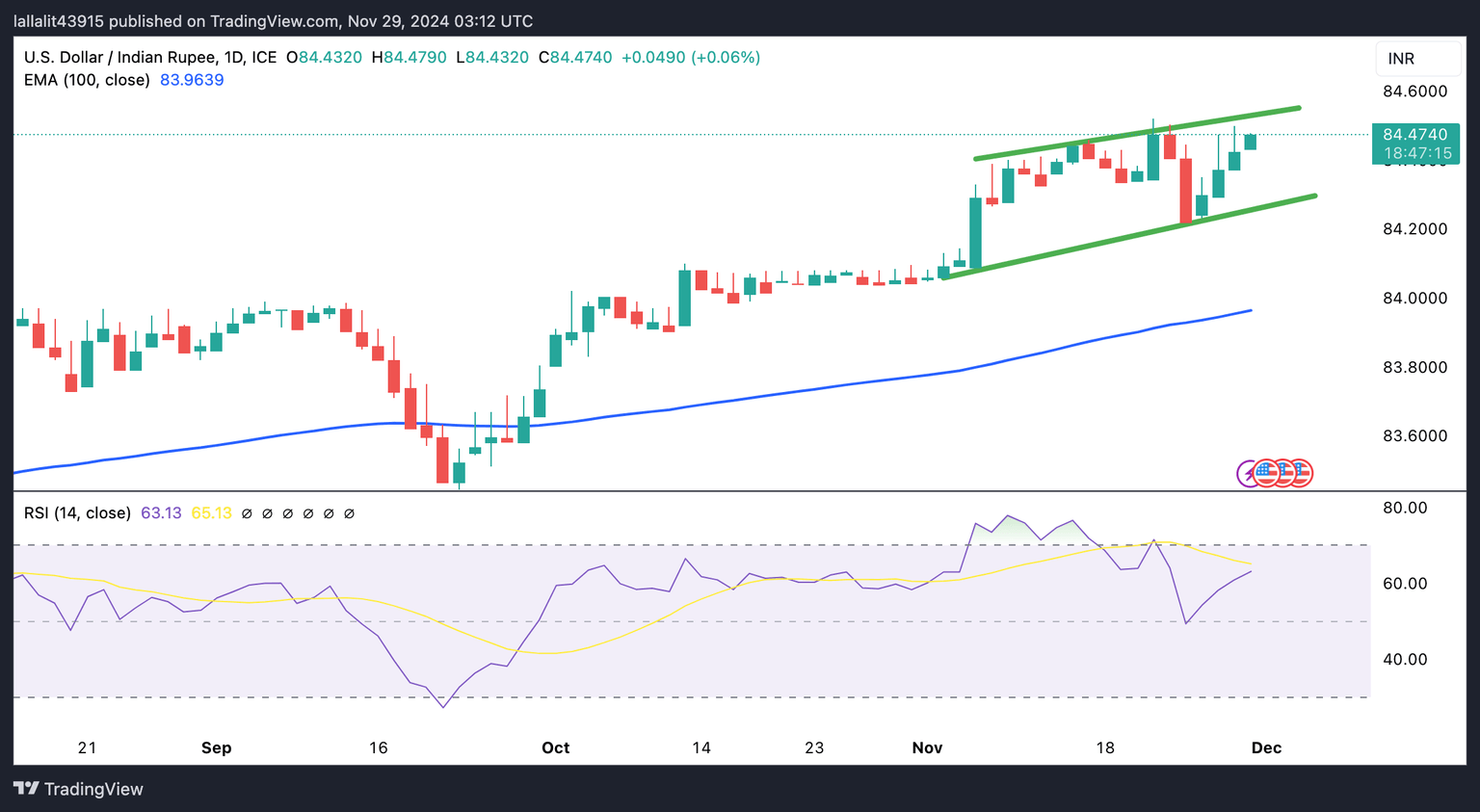

El USD/INR mantiene el sentimiento alcista a largo plazo

En el caso alcista, el nivel de resistencia crucial surge en la región de 84.50-84.55. La negociación constante por encima de este nivel podría atraer a suficientes operadores de impulso para empujar el USD/INR a la marca psicológica de 85.00.

Por otro lado, la negociación sostenida por debajo del límite inferior del canal de tendencia de 84.27 podría abrir la posibilidad de una nueva prueba de 83.96, la EMA de 100 días. Una ruptura por debajo del nivel mencionado podría llevar a una ruptura a la baja. El siguiente nivel de soporte a observar es 83.65, el mínimo del 1 de agosto.

La Rupia india FAQs

La Rupia india (INR) es una de las monedas más sensibles a los factores externos. El precio del petróleo crudo (el país depende en gran medida del petróleo importado), el valor del Dólar estadounidense (la mayor parte del comercio se realiza en dólares estadounidenses) y el nivel de inversión extranjera son todos factores influyentes. La intervención directa del Banco de la Reserva de la India (RBI) en los mercados de divisas para mantener estable el tipo de cambio, así como el nivel de los tipos de interés fijados por el RBI, son otros factores importantes que influyen en la Rupia.

El Banco de la Reserva de la India (RBI) interviene activamente en los mercados de divisas para mantener un tipo de cambio estable y ayudar a facilitar el comercio. Además, el RBI intenta mantener la tasa de inflación en su objetivo del 4% ajustando las tasas de interés. Los tipos de interés más altos suelen fortalecer la Rupia. Esto se debe al papel del “carry trade”, en el que los inversores piden prestado en países con tasas de interés más bajas para colocar su dinero en países que ofrecen tasas de interés relativamente más altas y beneficiarse de la diferencia.

Los factores macroeconómicos que influyen en el valor de la Rupia incluyen la inflación, las tasas de interés, la tasa de crecimiento económico (PIB), la balanza comercial y las entradas de inversión extranjera. Una tasa de crecimiento más alta puede conducir a una mayor inversión en el extranjero, aumentando la demanda de la Rupia. Una balanza comercial menos negativa eventualmente conducirá a una Rupia más fuerte. Los tipos de interés más altos, especialmente los tipos reales (tipos de interés menos inflación) también son positivos para la Rupia. Un entorno de riesgo puede generar mayores entradas de inversión extranjera directa e indirecta (IED y FII), que también benefician a la Rupia.

Una inflación más alta, en particular si es comparativamente más alta que otros países, es generalmente negativa para la moneda, ya que refleja una devaluación a través del exceso de oferta. La inflación también aumenta el costo de las exportaciones, lo que lleva a que se vendan más rupias para comprar importaciones extranjeras, lo que es negativo para la Rupia india. Al mismo tiempo, una inflación más alta suele llevar al Banco de la Reserva de la India (RBI) a subir los tipos de interés y esto puede ser positivo para la Rupia, debido al aumento de la demanda de los inversores internacionales. El efecto contrario se aplica a una inflación más baja.

Autor

Lallalit Srijandorn

FXStreet

Lallalit Srijandorn es parisina de corazón. Ha vivido en Francia desde 2019 y ahora se convierte en emprendedora digital con sede en París y Bangkok.