Pronóstico del NZD/USD: El par se acerca a 0.5930 en medio del sentimiento de aversión al riesgo

- El NZD/USD se dispara cerca de 0.5930 a medida que el sentimiento del mercado se vuelve favorable para los activos más arriesgados.

- Los datos débiles de NFP de EE. UU. para agosto han provocado especulaciones moderadas sobre la Fed.

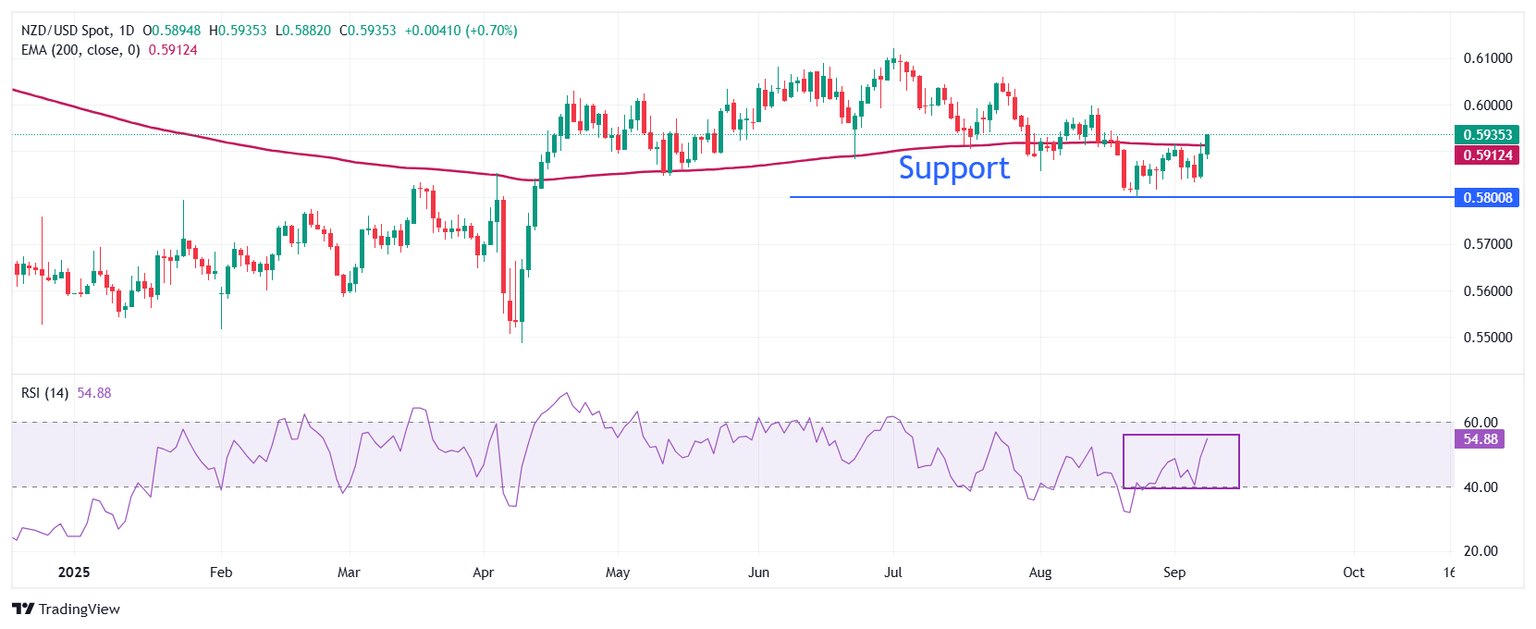

- El par rompe por encima de la EMA de 200 días, que cotiza alrededor de 0.5912.

El par NZD/USD cotiza un 0.66% más alto cerca de 0.5930 durante la sesión de trading europea del lunes. El par Kiwi se fortalece a medida que el Dólar neozelandés (NZD) supera a sus pares en medio de un sentimiento alegre en el mercado.

Precio del Dólar neozelandés Hoy

La tabla inferior muestra el porcentaje de cambio del Dólar neozelandés (NZD) frente a las principales monedas hoy. Dólar neozelandés fue la divisa más fuerte frente al Dólar estadounidense.

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | -0.15% | -0.20% | -0.35% | -0.23% | -0.61% | -0.72% | -0.38% | |

| EUR | 0.15% | -0.06% | -0.12% | -0.09% | -0.45% | -0.51% | -0.23% | |

| GBP | 0.20% | 0.06% | -0.16% | -0.00% | -0.38% | -0.47% | -0.17% | |

| JPY | 0.35% | 0.12% | 0.16% | 0.05% | -0.28% | -0.52% | -0.00% | |

| CAD | 0.23% | 0.09% | 0.00% | -0.05% | -0.29% | -0.44% | -0.15% | |

| AUD | 0.61% | 0.45% | 0.38% | 0.28% | 0.29% | -0.08% | 0.22% | |

| NZD | 0.72% | 0.51% | 0.47% | 0.52% | 0.44% | 0.08% | 0.30% | |

| CHF | 0.38% | 0.23% | 0.17% | 0.00% | 0.15% | -0.22% | -0.30% |

El mapa de calor muestra los cambios porcentuales de las principales monedas. La moneda base se selecciona desde la columna de la izquierda, mientras que la moneda de cotización se selecciona en la fila superior. Por ejemplo, si elige el Dólar neozelandés de la columna de la izquierda y se mueve a lo largo de la línea horizontal hasta el Dólar estadounidense, el cambio porcentual que se muestra en el cuadro representará el NZD (base)/USD (cotización).

La demanda de activos más arriesgados ha aumentado ya que la Reserva Federal (Fed) parece segura de recortar las tasas de interés en el anuncio de política monetaria de la próxima semana.

Según la herramienta CME FedWatch, los traders ven un 10% de probabilidad de que la Fed recorte las tasas de interés en 50 puntos básicos (pbs) a 3.75%-4.00%, mientras que el resto apunta a una reducción de tasas de 25 pbs.

Las especulaciones moderadas sobre la Fed se han intensificado debido a la desaceleración de las condiciones del mercado laboral en Estados Unidos (EE. UU.).

El optimismo en el sentimiento del mercado ha disminuido el atractivo de refugio seguro del Dólar estadounidense (USD). Durante el tiempo de prensa, el Índice del Dólar estadounidense (DXY), que rastrea el valor del Dólar frente a seis monedas principales, cotiza a la baja cerca de 97.60.

El NZD/USD extiende su tendencia alcista por encima de la Media Móvil Exponencial (EMA) de 200 días, que cotiza alrededor de 0.5912.

El Índice de Fuerza Relativa (RSI) de 14 días se acerca a 60.00. Un nuevo impulso alcista surgiría si el RSI rompe por encima de ese nivel.

De cara al futuro, el par Kiwi podría subir hacia el máximo del 19 de junio de 0.6040 y el mínimo del 11 de septiembre de 0.6100 si logra regresar por encima del nivel psicológico de 0.6000.

En un escenario alternativo, un movimiento a la baja del par por debajo del mínimo del 2 de agosto de 0.5800 lo expondrá al mínimo del 11 de abril de 0.5730, seguido del soporte en nivel redondo de 0.5700.

Gráfico diario NZD/USD

Dólar estadounidense - Preguntas Frecuentes

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Autor

Sagar Dua

FXStreet

Sagar Dua está asociado con los mercados financieros desde sus días de estudiante universitario. Además de realizar un posgrado en Comercio en 2014, comenzó su capacitación en mercados con análisis de gráficos.