El Oro está bajo presión mientras los operadores se preparan para la publicación retrasada del NFP de EE.UU.

- El Oro opera a la baja mientras los traders reducen su exposición antes de un pesado calendario de datos económicos de EE.UU.

- La atención se centra en los informes retrasados de las Nóminas no Agrícolas de EE.UU. para octubre y noviembre, que se publicarán a las 13:30 GMT.

- Técnicamente, el Oro muestra signos de consolidación a corto plazo tras rechazos repetidos cerca del área de 4.350$, incluso cuando la tendencia alcista más amplia se mantiene intacta.

El Oro (XAU/USD) cotiza a la baja el martes mientras los traders reducen su exposición antes de un pesado calendario de datos económicos de EE.UU. que podría remodelar las expectativas sobre el camino de la política monetaria de la Reserva Federal (Fed) hasta 2026. Al momento de escribir, el XAU/USD se encuentra alrededor de 4.278$, devolviendo parte de sus recientes ganancias tras luchar por mantener tracción cerca de máximos históricos.

La atención está firmemente centrada en los informes retrasados de Nóminas no Agrícolas (NFP) para octubre y noviembre, que fueron pospuestos debido al reciente cierre del gobierno y están programados para su publicación a las 13:30 GMT.

El camino de la política monetaria de la Fed ha continuado dominando el sentimiento del mercado desde la reducción de 25 puntos básicos (bps) de la semana pasada. El banco central ha entregado 75 bps de flexibilización este año en medio de señales de enfriamiento del mercado laboral, incluso cuando la inflación se mantiene por encima del objetivo del 2%.

Se espera que los próximos datos jueguen un papel clave en la formación de las expectativas de tasas a corto plazo, con lecturas más débiles de lo esperado que probablemente refuercen las apuestas de que los responsables de la política podrían verse obligados a actuar antes de lo anticipado actualmente.

Además de las publicaciones de NFP, los traders también monitorearán el promedio de cuatro semanas del Cambio de Empleo ADP, las Ventas Minoristas y los datos preliminares del Índice de Gerentes de Compras (PMI) de S&P Global.

Movimientos del mercado: Optimismo en las conversaciones de paz, datos laborales de EE.UU. y señales de la Fed en el foco

- Los informes de progreso en las conversaciones de paz entre Rusia y Ucrania lideradas por EE.UU. han aliviado modestamente las tensiones geopolíticas, limitando los flujos hacia el Oro como refugio seguro. Funcionarios ucranianos describieron "un progreso real" en las conversaciones de paz en Berlín, afirmando que las negociaciones con los enviados de EE.UU. han sido constructivas y productivas, incluyendo discusiones sobre fuertes garantías de seguridad para Kyiv. El presidente de EE.UU., Donald Trump, hizo eco del optimismo, diciendo que un acuerdo de paz está "más cerca ahora que nunca", mientras que altos funcionarios estadounidenses indicaron que Washington está preparado para ofrecer garantías de seguridad al estilo de la OTAN como parte de un marco negociado.

- Los economistas esperan que el informe de NFP de noviembre muestre un aumento de empleos de alrededor de 50.000, con la tasa de desempleo manteniéndose en 4.4%. La publicación también incluirá una actualización parcial para octubre, después de que algunos datos del mercado laboral no se recolectaron debido al cierre del gobierno. Para dar contexto, las nóminas aumentaron en 119.000 empleos en septiembre. También es importante señalar que el presidente de la Fed, Jerome Powell, advirtió en la reunión de la semana pasada que los aumentos de NFP reportados desde abril pueden estar sobreestimados en aproximadamente 60.000.

- En la reunión del Comité Federal de Mercado Abierto (FOMC) de la semana pasada, el presidente de la Fed, Jerome Powell, dijo que el banco central está "bien posicionado para esperar y ver cómo evoluciona la economía." Aun así, los responsables de la política monetaria siguen divididos sobre la necesidad de un alivio adicional en 2026, dejando a los inversores inciertos sobre las perspectivas de política. Los mercados están valorando en gran medida una pausa en enero, con casi un 40% de probabilidad de un recorte de tasas en marzo, según la herramienta FedWatch de CME.

- El presidente de la Fed de Nueva York, John Williams, dijo el lunes que la política monetaria está bien posicionada a medida que EE.UU. se dirige hacia 2026, señalando que se espera que la inflación se modere aún más mientras que los riesgos del mercado laboral han aumentado.

- En contraste, el gobernador de la Fed, Stephen Miran, reiteró su postura moderada, argumentando que las presiones inflacionarias subyacentes son más bajas de lo que sugieren las medidas generales y advirtiendo contra mantener la política demasiado restrictiva. Miran, quien favoreció un recorte de tasas de 50 puntos básicos en la última reunión, dijo que un ritmo más rápido de alivio acercaría la política a la tasa neutral, advirtiendo que mantener la política demasiado ajustada arriesga pérdidas de empleo innecesarias. Agregó que futuros disensos dependerán de las decisiones de política y dijo que le gustaría que las tasas disminuyeran aún más.

- Los mercados también están monitoreando de cerca los desarrollos en torno al posible cambio de liderazgo en la Fed, con Reuters informando que la candidatura de Kevin Hassett ha enfrentado resistencia de individuos cercanos al presidente Donald Trump, desviando la atención hacia el exgobernador de la Fed, Kevin Warsh, quien es cada vez más visto como el principal contendiente para suceder al presidente Jerome Powell, cuyo mandato termina en mayo de 2026.

Análisis técnico: XAU/USD apunta al soporte de 4.250$ tras fallar cerca de 4.350$

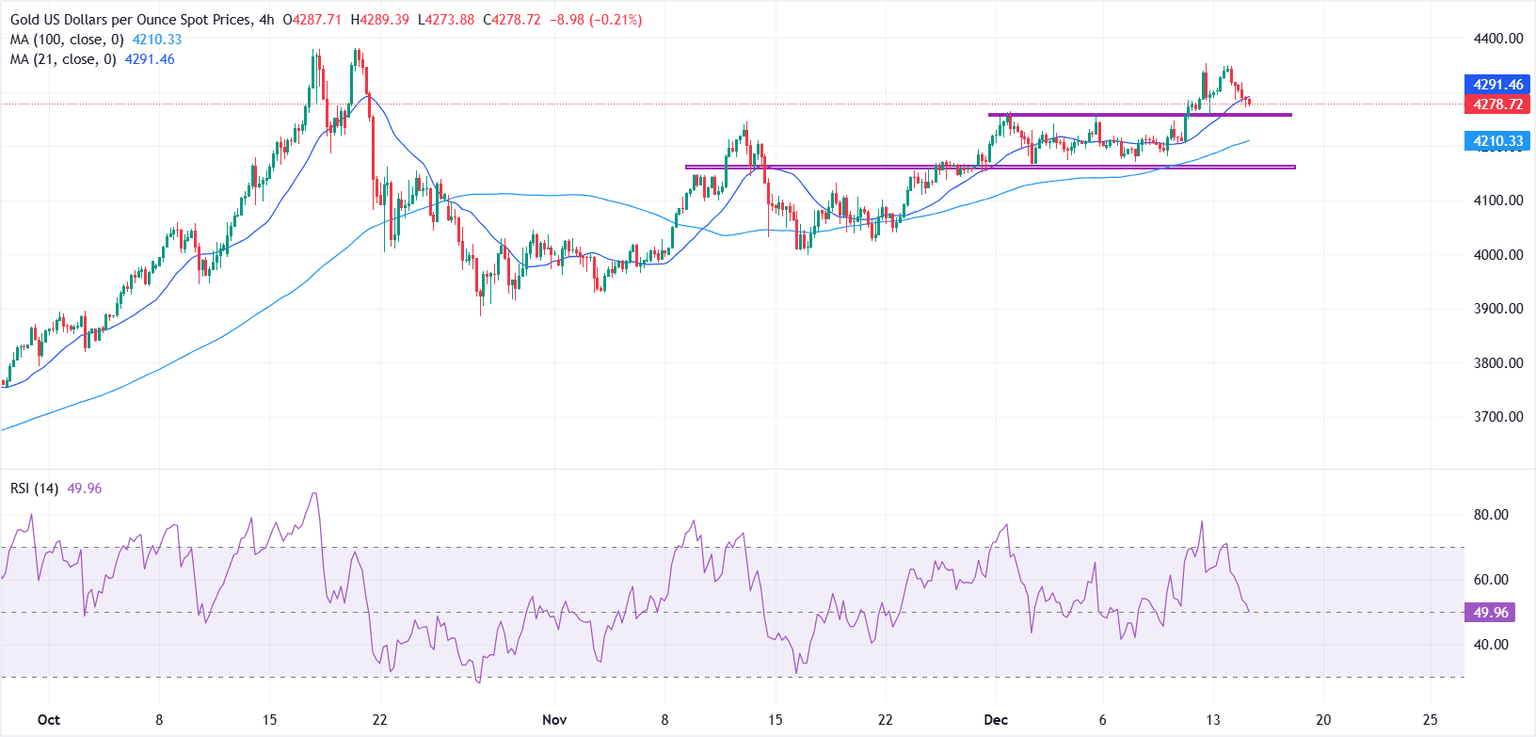

Desde una perspectiva técnica, la inclinación a corto plazo del Oro se ha vuelto ligeramente bajista a neutral después de que los vendedores intervinieron una vez más cerca de la región de 4.350$, empujando los precios a la baja desde los recientes máximos.

En el gráfico de 4 horas, el XAU/USD está cotizando por debajo de la media móvil simple (SMA) de 21 períodos, cerca de 4.291$, que está actuando como resistencia inmediata y señalando que los vendedores mantienen el control a corto plazo.

Un movimiento sostenido por encima de este nivel sería necesario para aliviar la presión a la baja, con el próximo obstáculo al alza visto alrededor de 4.350$, antes de una posible prueba del máximo histórico cerca de 4.381$.

En la parte inferior, 4.250$ marca el soporte inmediato, mientras que la SMA de 100 períodos en 4.210,31$ proporciona una zona de soporte dinámica clave. Siempre que los precios se mantengan por encima de la SMA de 100 períodos en ascenso, la tendencia alcista más amplia se mantiene intacta. Sin embargo, una ruptura decisiva por debajo de este nivel inclinaría la estructura a corto plazo hacia abajo.

Mientras tanto, el Índice de Fuerza Relativa (RSI) ha retrocedido hacia el área neutral de 50, reflejando un desvanecimiento del impulso alcista y reforzando la opinión de que el Oro puede permanecer en consolidación a corto plazo antes de intentar otro movimiento al alza.

Oro - Preguntas Frecuentes

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Vishal Chaturvedi

FXStreet

Actualmente trabajo como analista de divisas y materias primas en FXStreet, donde cubro la evolución del mercado en tiempo real durante la sesión europea.