La Libra esterlina retrocede tras la disminución en las solicitudes de desempleo de EE.UU.

- La Libra esterlina se debilita frente a sus principales pares tras el anuncio del presupuesto del Reino Unido.

- Los inversores reducen las expectativas de recorte de tasas del BoE debido a la revisión al alza de las previsiones de inflación.

- En EE.UU., los inversores esperan que el informe NFP muestre una menor demanda laboral en octubre.

La Libra esterlina (GBP) cae cerca de 1.2900 frente al Dólar estadounidense (USD) en la sesión americana del jueves, el nivel más bajo en 10 semanas. El par GBP/USD se desploma tras la publicación de las solicitudes iniciales de subsidio por desempleo de Estados Unidos (EE.UU.) para la semana que finalizó el 25 de octubre, que resultaron sorprendentemente más bajas en 216.000 frente a las estimaciones de 230.000 y la publicación anterior de 228.000, otro dato laboral que apunta a una mejora en las condiciones del mercado laboral.

El miércoles, los datos de cambio de empleo de ADP también mostraron señales de una mayor demanda laboral. La agencia mostró que las nóminas privadas fueron significativamente más altas en 233.000 frente a 159.000 en septiembre.

Para obtener más información sobre el estado actual del mercado laboral, los inversores prestarán mucha atención a los datos de Nóminas no Agrícolas (NFP) de EE.UU. para octubre, que se publicarán el viernes. Se espera que el informe NFP muestre que la economía añadió 115.000 trabajadores, menos que los 254.000 empleos creados en septiembre. Se espera que la tasa de desempleo se mantenga estable en 4.1%.

Señales de un crecimiento laboral más lento impulsarían las apuestas moderadas sobre la Reserva Federal (Fed), mientras que cifras sólidas las debilitarían. Según la herramienta CME FedWatch, se espera que el banco central recorte las tasas de interés en 25 puntos básicos (pb) en ambas reuniones de política monetaria que se celebrarán en noviembre y diciembre.

Mientras tanto, la inflación del Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. para septiembre mostró una presión de precios ligeramente más rápida de lo esperado. El índice de precios PCE subyacente anual, un indicador de inflación preferido por la Fed que excluye los elementos volátiles de alimentos y energía, se aceleró a un ritmo constante del 2.7%. Los economistas esperaban que los datos de inflación subyacente hubieran crecido a un ritmo más lento del 2.6%. La inflación subyacente mensual del PCE aumentó según lo esperado en un 0.3%. Se espera que su impacto sea menos probable en las expectativas del mercado para la trayectoria de las tasas de interés de la Fed, ya que los funcionarios confían en que la tendencia de desinflación se mantiene intacta.

Resumen diario de los mercados: La Libra esterlina muestra debilidad frente al Dólar estadounidense

- La Libra esterlina rinde menos que la mayoría de sus pares el jueves a pesar de que los inversores redujeron las apuestas de que el Banco de Inglaterra (BoE) recortará agresivamente las tasas de interés después de que el gobierno laborista del Reino Unido anunciara su primera Declaración de Previsión de Otoño el miércoles.

- La presentación del presupuesto por parte de la Canciller del Exchequer del Reino Unido, Rachel Reeves, estuvo llena del mayor aumento de impuestos en casi tres décadas para reparar el agujero en los servicios públicos, al que se refirió como "herencia de los conservadores".

- El principal destaque del presupuesto del Reino Unido fue la recaudación de impuestos por valor de 40 mil millones de libras a través de un aumento en la contribución de los empleadores al Seguro Nacional (NI), un mayor impuesto sobre el alcohol y el tabaco, y un fuerte aumento en el Impuesto sobre las Ganancias de Capital. Reeves asignó un mayor gasto a diversas áreas como el Servicio Nacional de Salud (NHS), viviendas asequibles, congelación del impuesto sobre el combustible y la creación de proyectos de hidrógeno verde.

- Mientras tanto, la Oficina de Responsabilidad Empresarial (OCR) del Reino Unido ha revisado al alza las previsiones de inflación para 2024 al 2.5% desde el 2.2% proyectado en marzo, una revisión que también llevó a los inversores a esperar menos recortes de tasas por parte del BoE. La agencia también revisó significativamente al alza las previsiones de inflación para 2025, al 2.6% desde el 1.5% anticipado anteriormente.

- De cara al futuro, los inversores centrarán su atención en la reunión de política monetaria del BoE, que se anunciará el 7 de noviembre. Se espera que el BoE recorte las tasas de interés en 25 puntos básicos (pb) al 4.75%, según una encuesta de Reuters del 22-28 de octubre.

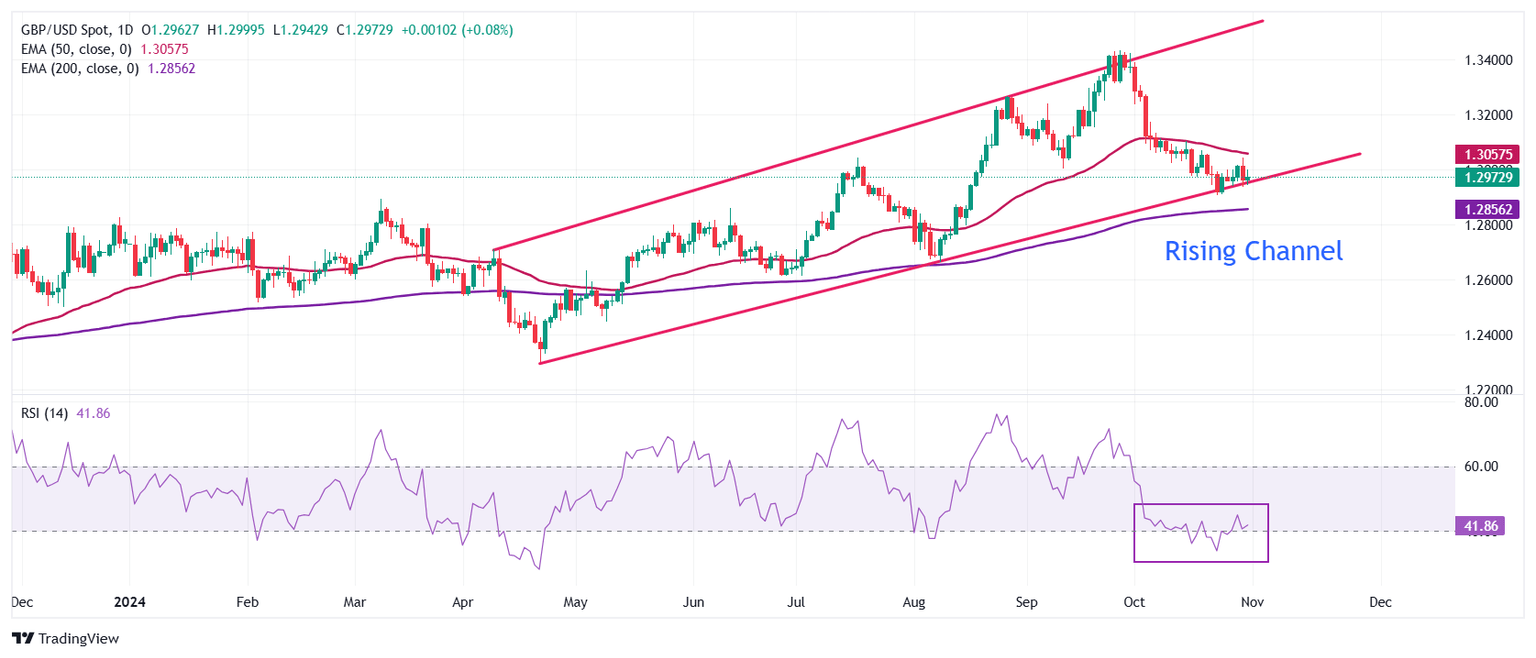

Análisis Técnico: La Libra esterlina cae cerca de 1.2900

La Libra esterlina cae cerca de 1.2900 frente al Dólar estadounidense. La tendencia a corto plazo del par GBP/USD sigue siendo incierta ya que se mantiene por debajo de la media móvil exponencial (EMA) de 50 días, que cotiza alrededor de 1.3060.

El par GBP/USD lucha por mantener el límite inferior de una formación de gráfico de canal ascendente alrededor de 1.2900 en el marco de tiempo diario.

El Índice de Fuerza Relativa (RSI) de 14 días se esfuerza por mantenerse por encima de 40.00. Un nuevo impulso bajista se desencadenaría si el RSI (14) no lo logra.

Mirando hacia abajo, la EMA de 200 días cerca de 1.2845 será una zona de soporte importante para los alcistas de la Libra esterlina. Al alza, el Cable enfrentará resistencia cerca de la EMA de 50 días alrededor de 1.3060.

El empleo FAQs

Las condiciones del mercado laboral son un elemento clave para evaluar la salud de una economía y, por lo tanto, un factor clave para la valoración de las divisas. Un alto nivel de empleo, o un bajo nivel de desempleo, tiene implicaciones positivas para el gasto de los consumidores y, por tanto, para el crecimiento económico, lo que impulsa el valor de la moneda local. Por otra parte, un mercado laboral muy ajustado -situación en la que hay escasez de trabajadores para cubrir los puestos vacantes- también puede tener implicaciones en los niveles de inflación y, por tanto, en la política monetaria, ya que una oferta de mano de obra baja y una demanda alta conducen a unos salarios más altos.

El ritmo al que crecen los salarios en una economía es clave para los responsables políticos. Un crecimiento salarial elevado significa que los hogares disponen de más dinero para gastar, lo que suele traducirse en subidas de precios de los bienes de consumo. A diferencia de otras fuentes de inflación más volátiles, como los precios de la energía, el crecimiento salarial se considera un componente clave de la inflación subyacente y persistente, ya que es improbable que los aumentos salariales se deshagan. Los bancos centrales de todo el mundo prestan mucha atención a los datos de crecimiento salarial a la hora de decidir su política monetaria.

El peso que cada banco central asigna a las condiciones del mercado laboral depende de sus objetivos. Algunos bancos centrales tienen mandatos explícitamente relacionados con el mercado laboral más allá de controlar los niveles de inflación. La Reserva Federal de Estados Unidos (Fed), por ejemplo, tiene el doble mandato de promover el máximo empleo y unos precios estables. Mientras tanto, el único mandato del Banco Central Europeo (BCE) es mantener la inflación bajo control. Aún así, y a pesar de los mandatos que tengan, las condiciones del mercado laboral son un factor importante para las autoridades dada su importancia como indicador de la salud de la economía y su relación directa con la inflación.

Autor

Sagar Dua

FXStreet

Sagar Dua está asociado con los mercados financieros desde sus días de estudiante universitario. Además de realizar un posgrado en Comercio en 2014, comenzó su capacitación en mercados con análisis de gráficos.