La Libra esterlina encuentra soporte en el sólido PMI manufacturero británico

- La Libra esterlina rebota, aunque la moderación de la inflación británica mantiene débil su atractivo general.

- El optimista PMI manufacturero del Reino Unido de S&P Global/CIPS dio soporte a la Libra esterlina.

- La inflación de los precios de las tiendas del Reino Unido creció un 1.3% en marzo, el ritmo más lento desde diciembre de 2021.

La Libra esterlina (GBP) encuentra soporte cerca de un mínimo alrededor de 1.2540 en la sesión del martes en Londres después de que el S&P Global/CIPS reportara un PMI manufacturero optimista para marzo. El PMI manufacturero del Reino Unido vuelve a la senda expansiva, situándose por encima del umbral de 50.0 que separa la expansión de la contracción, en 50.3, por encima de las expectativas y de la anterior lectura de 49.9.

Rob Dobson, Director de S&P Global Market Intelligence, ha declarado: "El final del primer trimestre ha visto cómo el sector manufacturero británico se recuperaba de su reciente estancamiento. La producción y los nuevos pedidos volvieron a crecer, aunque de forma vacilante, tras un año de caídas, y el principal impulso de la expansión provino de una demanda interna más fuerte.

El atractivo general del par GBP/USD sigue siendo escaso, debido principalmente a la debilidad del sentimiento de los mercados. Las perspectivas a corto plazo de la Libra son pesimistas, ya que los operadores alejan las perspectivas de la primera bajada de tipos de la Reserva Federal (Fed), prevista para la reunión de junio, después de haberlos mantenido al alza durante más de dos años. La perspectiva de unos tipos de interés más altos durante más tiempo del previsto beneficia al Dólar estadounidense y lastra al par.

La sólida recuperación del sector manufacturero estadounidense, que muestra unas perspectivas económicas sólidas, obligó a los operadores a retirar sus apuestas sobre recortes de tipos para junio. La mayor demanda del sector manufacturero estadounidense indica la solidez del gasto de los hogares, lo que permite a los responsables de la Fed no precipitarse a la hora de recortar los tipos de interés. Las perspectivas económicas optimistas permiten a la Fed disponer de más tiempo para observar los datos de inflación antes de lanzarse a recortar los tipos.

El Índice del Dólar estadounidense (DXY) registra un nuevo máximo de cuatro meses ligeramente por encima de 105.00 en medio de una alegre oferta de refugio seguro y buenas perspectivas para la economía estadounidense. Se prevé más incertidumbre en los mercados mundiales, ya que la Oficina de Estadísticas Laborales de EE.UU. (BLS) publicará el viernes los datos de las Nóminas no Agrícolas (NFP) de marzo. Pero antes de eso, los inversores se centrarán en los datos estadounidenses JOLTS Job Openings de febrero, que se publicarán a las 14:00 GMT.

Resumen diario de los movimientos del mercado: La Libra esterlina encuentra soporte tras los datos de las fábricas británicas

- La Libra esterlina parece vulnerable cerca del mínimo alrededor de 1.2540 debido a múltiples vientos en contra. La ralentización de la inflación en el Reino Unido y el mal humor de los mercados han lastrado a la Libra esterlina.

- El British Retail Consortium (BRC) informó el martes de que la inflación de los precios de las tiendas del Reino Unido creció un 1.3% en marzo, su ritmo más lento en más de dos años. Esto supone una desaceleración respecto al aumento del 2.5% registrado en febrero. La inflación bajó debido a la caída de los precios de los productos alimentarios y no alimentarios. Los precios de los productos no alimentarios subieron apenas un 0.2%, frente al 1.3% del mes anterior, mientras que los de los alimentos aumentaron un 3.7%, frente al 5.0% anterior.

- Helen Dickinson, consejera delegada de BRC, afirmó que la fuerte competencia entre los minoristas para bajar los precios a sus clientes ha reducido la inflación de los precios en los comercios a su nivel más bajo desde diciembre de 2021. Sin embargo, advirtió de que el aumento de la presión de los costes podría poner en peligro los avances en la reducción de la inflación.

- Una menor inflación de los precios de los comercios podría ser un alivio para los responsables políticos del Banco de Inglaterra, ya que les proporcionaría terreno para reducir los tipos de interés tras mantenerlos en niveles elevados durante más de dos años. Actualmente, el mercado espera que el BoE comience a reducir los tipos de interés a partir de la reunión de junio.

- Mientras tanto, el sentimiento del mercado se ha vuelto pesimista, ya que los operadores han reducido las expectativas de que la Reserva Federal recorte los tipos de interés en junio. Las perspectivas de un recorte de los tipos de la Fed ese mes se redujeron después de que el Instituto de Gestión de Suministros (ISM) de Estados Unidos publicara unos datos del PMI manufacturero de marzo mejores de lo esperado. El PMI manufacturero se situó por encima del umbral de 50.0 por primera vez tras 16 meses consecutivos de contracción. El sector manufacturero estadounidense parece estar recuperándose del entorno de tipos de interés elevados, que ha lastrado la actividad durante el último año y medio.

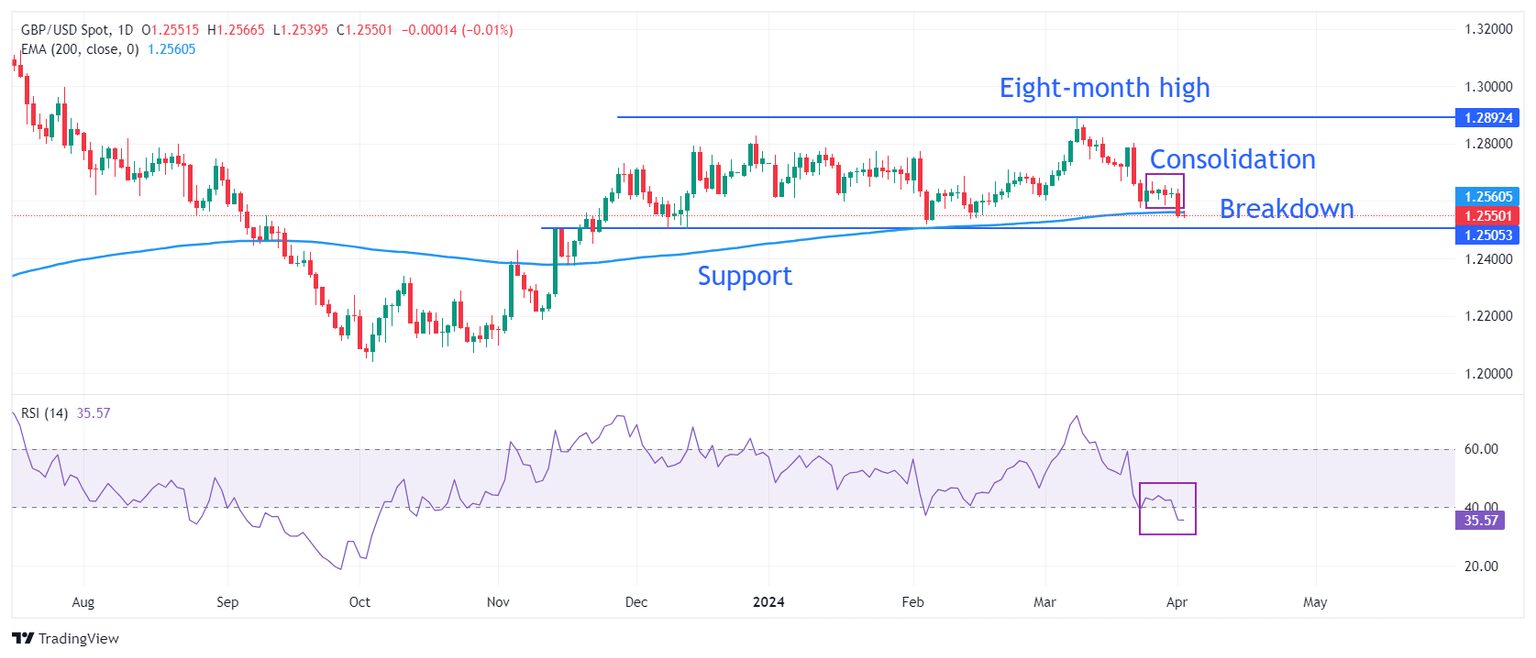

Análisis técnico: La Libra esterlina cotiza en torno a la DMA de 200

La Libra esterlina presenta un quiebre a la baja de la consolidación formada en el rango entre 1.2575 y 1.2675 la semana pasada. El cable parece vulnerable, ya que cotiza cerca de la media móvil exponencial (EMA) de 200 días en 1.2568, lo que indica una débil demanda a largo plazo.

En un marco temporal más amplio, el soporte horizontal desde el mínimo del 8 de diciembre en 1.2500 podría proporcionar más amortiguación a la Libra esterlina. Mientras tanto, se espera que las subidas sigan siendo limitadas cerca de un máximo de ocho meses en torno a 1.2900.

El índice de fuerza relativa (RSI) de 14 periodos cae por debajo de 40.00 puntos. Si se mantiene por debajo de este nivel, se activará el impulso bajista.

Preguntas frecuentes sobre los tipos de interés

¿Qué son los tipos de interés?

Las instituciones financieras cobran los tipos de interés sobre los préstamos a los prestatarios y los pagan como intereses a los ahorradores y depositantes. En ellos influyen los tipos básicos de interés, que fijan los bancos centrales en función de la evolución de la economía. Normalmente, los bancos centrales tienen el mandato de garantizar la estabilidad de los precios, lo que en la mayoría de los casos significa fijar como objetivo una tasa de inflación subyacente en torno al 2%.

Si la inflación cae por debajo del objetivo, el banco central puede recortar los tipos básicos de interés, con el fin de estimular el crédito e impulsar la economía. Si la inflación aumenta sustancialmente por encima del 2%, el banco central suele subir los tipos de interés de los préstamos básicos para intentar reducir la inflación.

¿Cómo influyen los tipos de interés en las divisas?

En general, unos tipos de interés más elevados contribuyen a reforzar la moneda de un país, ya que lo convierten en un lugar más atractivo para que los inversores mundiales aparquen su dinero.

¿Cómo influyen los tipos de interés en el precio del Oro?

Los tipos de interés más altos influyen en el precio del Oro porque aumentan el coste de oportunidad de mantener Oro en lugar de invertir en un activo que devengue intereses o depositar efectivo en el banco.

Si los tipos de interés son altos, el precio del Dólar estadounidense (USD) suele subir y, como el Oro cotiza en dólares, el precio del Oro baja.

¿Qué es la tasa de los fondos federales?

La tasa de los fondos federales es el tipo a un día al que los bancos estadounidenses se prestan entre sí. Es el tipo de interés oficial que suele fijar la Reserva Federal en sus reuniones del FOMC. Se fija en una horquilla, por ejemplo 4.75%-5.00%, aunque el límite superior (en este caso 5.00%) es la cifra citada.

Las expectativas del mercado sobre el tipo de interés de los fondos de la Reserva Federal son seguidas por la herramienta FedWatch del CME, que determina el comportamiento de muchos mercados financieros en previsión de futuras decisiones de política monetaria de la Reserva Federal.

Autor

Sagar Dua

FXStreet

Sagar Dua está asociado con los mercados financieros desde sus días de estudiante universitario. Además de realizar un posgrado en Comercio en 2014, comenzó su capacitación en mercados con análisis de gráficos.