Índice del Dólar presionado mientras los mercados se preparan para las conversaciones comerciales durante el fin de semana

- El Índice del Dólar estadounidense extiende ganancias a 100.86 el viernes antes de revertir su curso.

- Trump propone un arancel del 80% a los productos chinos, instando a China a abrir su economía a los productos estadounidenses.

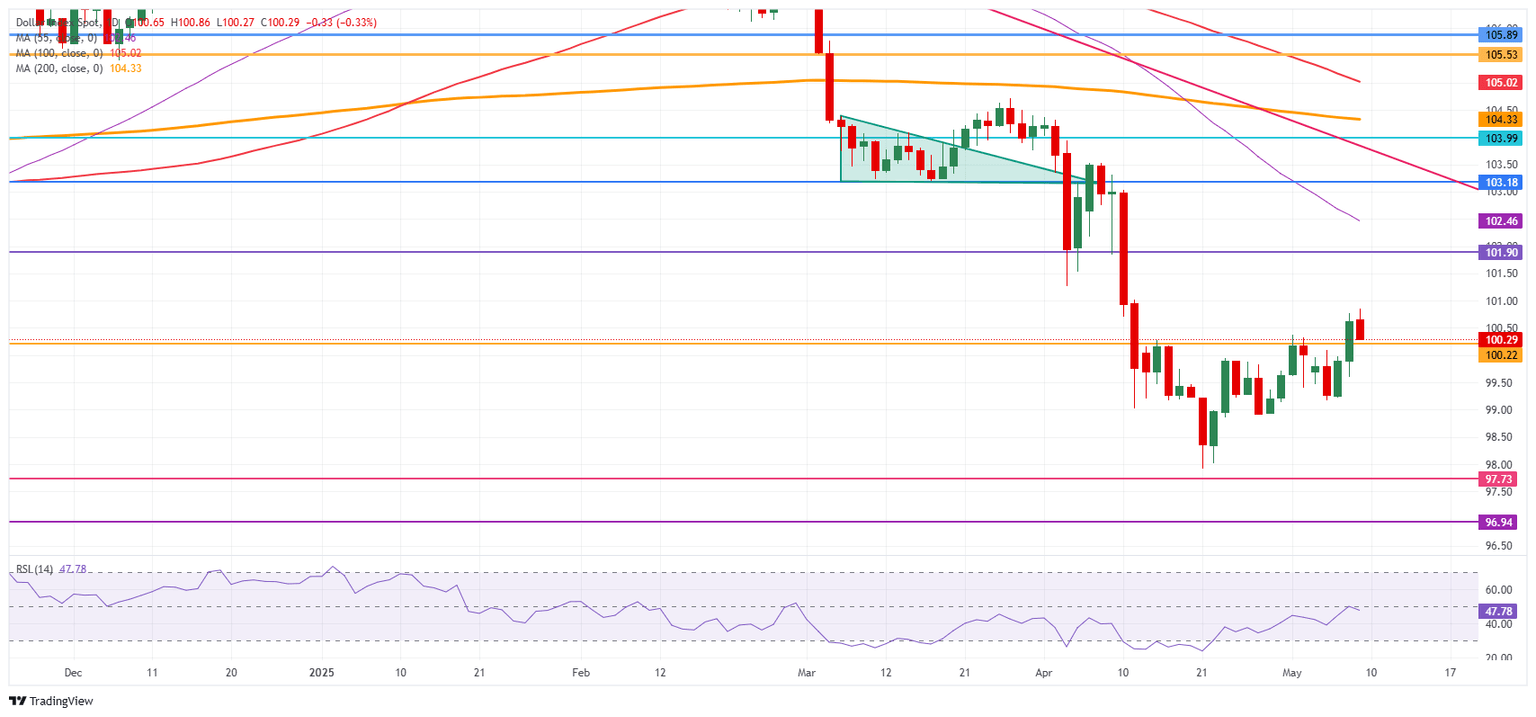

- El Índice del Dólar estadounidense parece estar listo para probar una resistencia vital anterior en 100.22 ahora como soporte.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis monedas principales, está revirtiendo completamente su rumbo este viernes antes de las negociaciones comerciales de Estados Unidos (EE.UU.) con China en Suiza durante el fin de semana. El índice DXY cotiza cerca de 100.30 en el momento de escribir, después de alcanzar un máximo de casi un mes de 100.86 más temprano en el día. La euforia por el acuerdo comercial del Reino Unido (Reino Unido) con EE.UU. se está descartando como si no fuera un acuerdo comercial en absoluto. EE.UU. mantiene sus aranceles del 10% sobre los bienes del Reino Unido mientras obtiene un mejor y más fácil acceso a los mercados de consumo del Reino Unido.

No fue en absoluto un acuerdo comercial integral y completo que el presidente estadounidense Donald Trump prometió en la antesala del anuncio. Un acuerdo tan pobre se está negociando con uno de los países más pequeños en términos de exposición a EE.UU., y establece el escenario para que las negociaciones comerciales de este fin de semana con China no transcurran de manera tan fluida. Aunque el presidente Trump, según fuentes, dijo que los aranceles podrían bajar hasta el 50% si China coopera este fin de semana, parece más bien que EE.UU. no es la parte más fuerte sentada en la mesa de negociaciones, informa Bloomberg.

Qué mueve el mercado hoy: Riesgos en el titular por delante

- Como ya se mencionó, China y EE.UU. se reunirán en Suiza para negociaciones comerciales durante el fin de semana. Sin embargo, no se discutirá ningún acuerdo comercial, sino solo desactivar la situación. Además, el Ministerio de Comercio de China ha reiterado varias veces esta semana que las negociaciones comerciales solo pueden tener lugar si EE.UU. elimina unilateralmente sus aranceles.

- Justo antes de la sesión de negociación de EE.UU., Trump comentó en Truth Social Network que un arancel del 80% sobre los bienes chinos "parece correcto" mientras insta a China a abrir sus mercados a EE.UU., antes de las negociaciones comerciales de este fin de semana.

- Una serie de oradores de la Fed están programados para hablar este viernes:

- A las 12:30 GMT, la Gobernadora de la Reserva Federal Adriana Kugler y el Presidente de la Fed de Nueva York John Williams pronuncian un discurso sobre el empleo en la Conferencia Económica de Reikiavik 2025 en Islandia.

- A las 14:00 GMT, el Presidente y CEO del Banco de la Reserva Federal de Chicago, Austan Goolsbee, comparte comentarios de apertura en el evento Fed Listens, Perspectivas desde el Medio Oeste, en el Banco de la Reserva Federal de Chicago.

- A las 15:30 GMT, el Gobernador de la Reserva Federal Christopher Waller participa en una mesa redonda sobre investigación de política monetaria en la Conferencia de Política Monetaria Hoover en Stanford.

- A las 22:45 GMT, la Gobernadora de la Reserva Federal Lisa Cook, la Presidenta del Banco de la Reserva Federal de Cleveland Beth Hammack y el Presidente de la Fed de St. Louis Alberto Musalem participan en una mesa redonda sobre dinámicas de productividad en la Conferencia de Política Monetaria Hoover en Stanford.

- Las acciones están en verde el viernes, aunque no de manera masiva. Los índices europeos suben un 0.5% en promedio. Los futuros de EE.UU. están planos o ligeramente más altos, menos del 0.5%.

- La herramienta CME FedWatch muestra la posibilidad de un recorte de tasas de interés por parte de la Reserva Federal en la reunión de junio en un 17.1%. Más adelante, la decisión del 30 de julio ve probabilidades de que las tasas sean más bajas que los niveles actuales en un 63.2%.

- Los rendimientos a 10 años de EE.UU. cotizan alrededor del 4.37%, subiendo nuevamente después de la caída a mitad de semana.

Análisis Técnico del Índice del Dólar: Probando soporte

El Índice del Dólar estadounidense (DXY) ha superado una resistencia sustancial en 100.22 y comienza a verse alcista. Sin embargo, hay algunas preguntas, ya que el primer acuerdo comercial después del 'Día de la Liberación' aún mantiene los aranceles de EE.UU. Esto significa precios elevados para los consumidores estadounidenses que desean comprar productos específicos del Reino Unido, lo que aún podría alimentar un escenario de estanflación.

En el lado positivo, la primera resistencia del DXY se encuentra en 101.90, que actuó como un nivel clave durante diciembre de 2023 y como base para la formación de cabeza y hombros invertida (H&S) durante el verano de 2024. En caso de que los alcistas del Dólar empujen el DXY aún más alto, la media móvil simple (SMA) de 55 días en 102.47 entra en juego.

Por otro lado, la resistencia anterior en 100.22 ahora debería actuar como soporte. El soporte en 97.73 podría ser rápidamente probado ante cualquier titular bajista sustancial. Más abajo, un soporte técnico relativamente delgado se encuentra en 96.94 antes de mirar los niveles más bajos de este nuevo rango de precios. Estos estarían en 95.25 y 94.56, lo que significaría nuevos mínimos no vistos desde 2022.

Índice del Dólar estadounidense: Gráfico Diario

Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.