El Yen japonés languidece cerca de su mínimo mensual a pesar de la reactivación de la demanda de refugio seguro

- El Yen japonés lucha por atraer compradores en medio de la reducción de las expectativas de un aumento de tasas del BoJ en 2025.

- El USD sube a su nivel más alto en más de una semana y presta más apoyo al par USD/JPY.

- El aumento de las tensiones geopolíticas en Oriente Medio podría limitar las pérdidas del JPY de refugio seguro.

El Yen cede terreno el jueves frente a un Dólar estadounidense en general más fuerte, con el USD/JPY apuntando al máximo mensual que volvió a probarse a principios de esta semana. El enfoque cauteloso del Banco de Japón (BoJ) para deshacer su estímulo monetario de una década obligó a los inversores a retrasar sus expectativas sobre el probable momento de la próxima subida de tipos de interés hasta el primer trimestre de 2026. A esto se suman las preocupaciones sobre las posibles repercusiones económicas de los aranceles estadounidenses del 25% sobre los vehículos japoneses y los gravámenes recíprocos del 24%, que resultan ser factores clave que socavan al JPY.

El USD, por otro lado, sube a su nivel más alto en más de una semana tras la pausa de línea dura de la Reserva Federal (Fed) el miércoles. Mientras tanto, el trasfondo de la incertidumbre en torno a las políticas comerciales del presidente estadounidense Donald Trump y las crecientes tensiones geopolíticas en Oriente Medio continúan pesando en el sentimiento de los inversores. Esto podría ayudar a limitar pérdidas más profundas para el JPY de refugio seguro y limitar el par USD/JPY. Por lo tanto, será prudente esperar una ruptura sostenida a través de una barrera de rango de trading a corto plazo antes de abrir nuevas posiciones alcistas en torno al par.

Los alcistas del Yen japonés permanecen a la defensiva ante las disminuidas probabilidades de una subida de tipos del BoJ en 2025

- La Reserva Federal, como se esperaba ampliamente, mantuvo las tasas de interés estables al final de una reunión de política de dos días el miércoles en medio de expectativas de una mayor inflación en el futuro. En el "dot plot" muy observado, el comité indicó que dos recortes para finales de 2025 aún están sobre la mesa.

- Sin embargo, los funcionarios de la Fed pronosticaron un único recorte de un cuarto de punto porcentual en cada uno de 2026 y 2027. Además, siete de los 19 responsables de la política indicaron que no deseaban recortes este año, frente a cuatro en marzo, en medio del riesgo de que la inflación pudiera mantenerse persistentemente alta y cerrar el año en 3%.

- Esto se suma a los comentarios del presidente estadounidense Donald Trump a principios de esta semana, que indican que los aranceles sobre el sector farmacéutico llegarán pronto, y pesan sobre el sentimiento de los inversores. Esto, junto con los riesgos geopolíticos derivados del conflicto entre Israel e Irán, beneficia el estatus de refugio seguro del Yen japonés.

- A medida que el conflicto entre Israel e Irán entra en su séptimo día, los informes sugieren que los funcionarios estadounidenses se están preparando para un posible ataque a Irán este fin de semana. Según el Wall Street Journal, Trump aprobó planes de ataque para Irán, pero está esperando para ver si Teherán abandonará su programa nuclear.

- Mientras tanto, el líder supremo de Irán, el ayatolá Ali Khamenei, dijo en un discurso nacional que Irán no se rendirá y advirtió que cualquier intervención militar estadounidense resultaría en daños irreparables. Esto, a su vez, aumenta el riesgo de un conflicto regional más amplio en Oriente Medio.

- En el frente relacionado con el comercio, el primer ministro japonés Shigeru Ishiba dijo esta semana que aún no hemos llegado a un acuerdo, ya que todavía hay algunas diferencias entre las dos partes. Esto llega antes de la fecha límite del 9 de julio para mayores aranceles recíprocos de EE.UU. y podría limitar al JPY.

- El Dólar estadounidense, por otro lado, se encuentra cerca de su nivel más alto en más de una semana gracias a la pausa de línea dura de la Fed. Esto se considera que ofrece cierto apoyo al par USD/JPY y justifica la cautela para los traders bajistas en ausencia de datos económicos relevantes de EE.UU. el jueves.

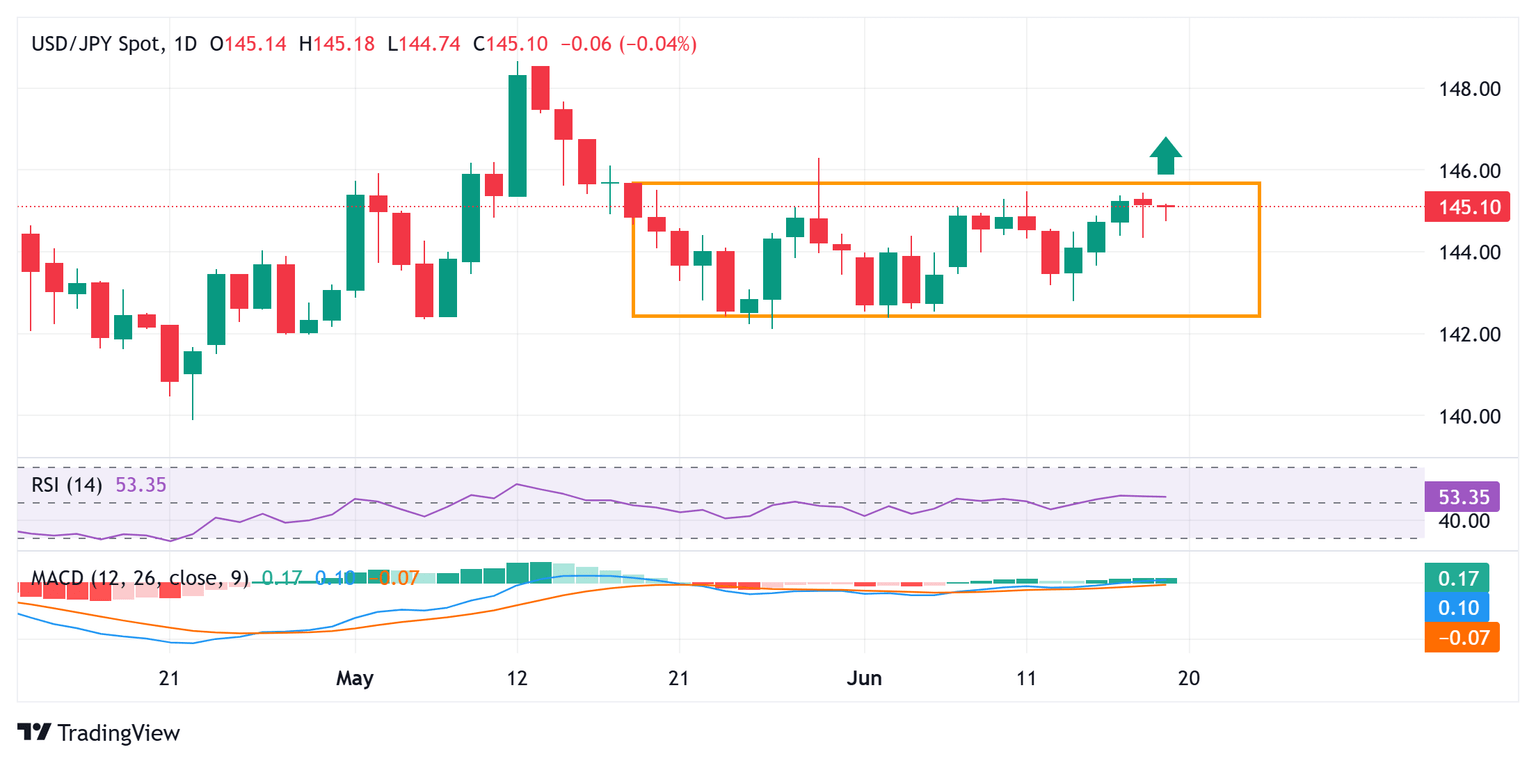

El USD/JPY espera una ruptura a través de la barrera del rango de trading cerca de 145.45 antes del siguiente movimiento al alza

Desde una perspectiva técnica, cualquier deslizamiento adicional probablemente encontrará un soporte decente y aún podría verse como una oportunidad de compra cerca del área de 144.50-144.45, por debajo de la cual el par USD/JPY podría deslizarse hasta el nivel de 144.00. Una ruptura convincente por debajo de este último expondría el siguiente soporte relevante cerca de la región de 143.55-143.50 antes de que los precios al contado eventualmente caigan al número redondo de 143.00 en ruta al mínimo de la semana pasada, alrededor de la región de 142.80-142.75.

Por el contrario, el área de 145.45, que representa el extremo superior de un rango de trading a corto plazo y el máximo mensual, podría seguir actuando como un obstáculo inmediato. Una fortaleza sostenida más allá de este nivel se verá como un nuevo desencadenante para los traders alcistas. Dado que los osciladores en el gráfico diario han comenzado a ganar tracción positiva, los precios al contado podrían entonces aspirar a conquistar el número redondo de 146.00 antes de subir más hacia la región de 146.25-146.30, o el pico del 29 de mayo.

Aranceles FAQs

Aunque los aranceles y los impuestos generan ingresos gubernamentales para financiar bienes y servicios públicos, tienen varias distinciones. Los aranceles se pagan por adelantado en el puerto de entrada, mientras que los impuestos se pagan en el momento de la compra. Los impuestos se imponen a los contribuyentes individuales y a las empresas, mientras que los aranceles son pagados por los importadores.

Existen dos escuelas de pensamiento entre los economistas respecto al uso de aranceles. Mientras que algunos argumentan que los aranceles son necesarios para proteger las industrias nacionales y abordar los desequilibrios comerciales, otros los ven como una herramienta perjudicial que podría potencialmente aumentar los precios a largo plazo y llevar a una guerra comercial dañina al fomentar aranceles recíprocos.

Durante la campaña electoral para las elecciones presidenciales de noviembre de 2024, Donald Trump dejó claro que tiene la intención de utilizar aranceles para apoyar la economía de EE.UU. y a los productores estadounidenses. En 2024, México, China y Canadá representaron el 42% del total de las importaciones de EE.UU. En este período, México se destacó como el principal exportador con 466.600 millones de dólares, según la Oficina del Censo de EE.UU. Por lo tanto, Trump quiere centrarse en estas tres naciones al imponer aranceles. También planea utilizar los ingresos generados a través de los aranceles para reducir los impuestos sobre la renta personal.

Autor

Haresh Menghani

FXStreet

Haresh Menghani, Analista Financiero de Mercados y Editor de Noticias, se unión al equipo de FXStreet tras acumular 8 años de experiencia en análisis global de mercados financieros.