El S&P 500 retrocede en medio de esperanzas por acuerdos comerciales

- El índice accionario S&P 500 cae un 0.60% diario, consolidándose dentro del rango operativo del viernes en 5.648.

- El PMI de servicios del ISM de EE.UU., subió a 51.6 puntos en abril, mejorando las previsiones de los analistas.

- El Secretario de Comercio de Estados Unidos, Howard Lutnick, declaró en una entrevista el día de hoy que los acuerdos comerciales llegarán pronto.

- Los títulos de Zimmer Biomet Holdings (ZBH) lideran las pérdidas en el S&P 500 tras publicar su informe de ganancias.

- El foco de los operadores estará sobre la decisión de tipos de interés por parte de la Reserva Federal, a darse a conocer el miércoles.

El S&P 500 marcó un máximo del día en 5.680, encontrando vendedores agresivos que arrastraron el índice a un mínimo diario en 5.631. En estos momentos, el S&P 500 opera sobre 5.648, cayendo un 0.60% el día de hoy.

Las ganancias en el S&P 500 hacen una pausa previo a la decisión de tipos de la Reserva Federal

De acuerdo con la Oficina de Administración de la Oferta de Estados Unidos (ISM), el PMI de servicios se incrementó a 51.6 puntos en abril, superando los 50 puntos 6 estimados y los 50.8 observados el mes anterior.

Por otro lado, el Secretario de Comercio de EE.UU., Howard Lutnick, declaró el día de hoy que los acuerdos comerciales están cerca de llegar, aunque evitó dar detalles directos sobre las negociaciones en curso.

El S&P 500 retrocede un 0.60% el día de hoy, perdiendo 34 puntos qué finalizando una racha de 8 sesiones consecutivas con ganancias, manteniéndose dentro del rango operativo de la sesión previa en 5.648. En este sentido, las acciones de Zimmer Biomet Holdings (ZBH) se desploman un 11.62% en la jornada del lunes, llegando a mínimos no vistos desde el 3 de abril de 2020 en 89.92$.

ZBH dio a conocer su informe trimestral, obteniendo ingresos por 1.91 mil millones de dólares frente a los 1.90 previstos por el consenso, así como una ganancia por acción de 1.81$, en comparación con los 1.771$ previstos por el mercado. de Zimmer Biomet Holdings (ZBH) recortó su proyección anual de ganancias por acción, ubicándolas en un rango en 7.90$ y 8.10$ desde el rango previo de 8.15$ y 8.35$, provocando una venta masiva por parte de los inversionistas.

El foco de los operadores estará el miércoles sobre la decisión de tipos de interés por parte de la Reserva Federal. El consenso de analistas espera que se mantenga sin cambios en un rango entre 4.25% y 4.50%.

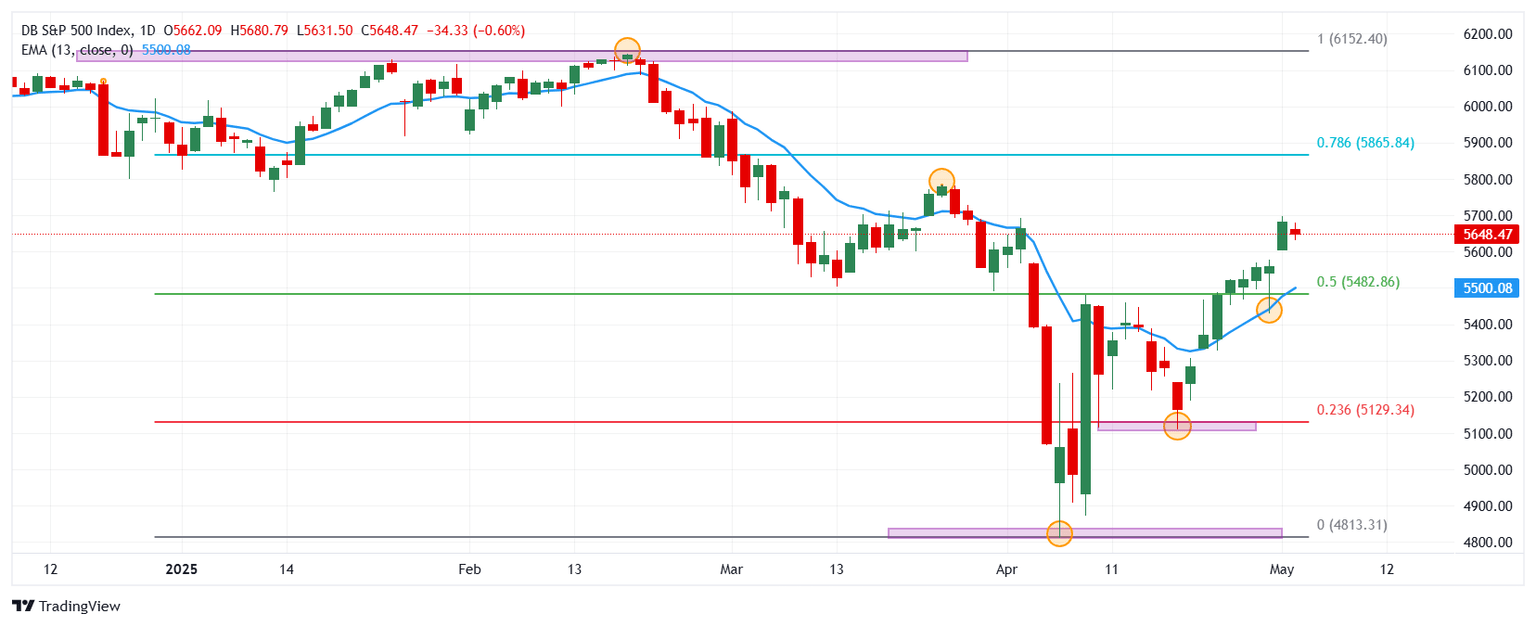

Niveles por considerar en el S&P 500

El S&P 500 reaccionó al alza desde un soporte de corto plazo dado por el mínimo del 21 de abril en 5.109. Al norte, la resistencia más cercana la observamos en 5.784 máximo del 25 de marzo. La siguiente resistencia importante se encuentra en 6.145, punto pivote del 19 de febrero.

Gráfico diario del S&P 500

S&P 500 FAQs

El S&P 500 es un índice bursátil muy seguido que mide el rendimiento de 500 empresas públicas y se considera una medida amplia del mercado bursátil estadounidense. La influencia de cada empresa en el cálculo del índice se pondera en función de la capitalización bursátil. Ésta se calcula multiplicando el número de acciones cotizadas de la empresa por el precio de la acción. El índice S&P 500 ha logrado rendimientos impresionantes: 1.00$ invertido en 1970 habría producido un rendimiento de casi 192.00$ en 2022. La rentabilidad media anual desde su creación en 1957 ha sido del 11.9%.

Las empresas se seleccionan por comité, a diferencia de otros índices en los que se incluyen en función de normas establecidas. Aun así, deben cumplir ciertos criterios de elegibilidad, el más importante de los cuales es la capitalización bursátil, que debe ser igual o superior a 12.700 millones de dólares. Otros criterios son la liquidez, el domicilio, la capitalización bursátil, el sector, la viabilidad financiera, el tiempo de cotización y la representación de los sectores de la economía de Estados Unidos. Las nueve mayores empresas del índice representan el 27.8% de la capitalización bursátil del índice.

Hay varias formas de operar con el S&P 500. La mayoría de los corredores minoristas y plataformas de spread betting permiten a los operadores utilizar Contratos por Diferencia (CFD) para realizar apuestas sobre la dirección del precio. Además, se pueden comprar fondos indexados, fondos de inversión y fondos cotizados (ETF) que siguen la cotización del S&P 500. El más líquido de los ETF es el ETF de la Bolsa de Londres. El más líquido de los ETF es el SPY de State Street Corporation. El Chicago Mercantile Exchange (CME) ofrece contratos de futuros sobre el índice y el Chicago Board of Options (CMOE) ofrece opciones, así como ETF, ETF inversos y ETF apalancados.

Son muchos los factores que impulsan al S&P 500, pero principalmente es el rendimiento agregado de las empresas que lo componen, revelado en sus informes de resultados trimestrales y anuales. Los datos macroeconómicos estadounidenses y mundiales también contribuyen, ya que influyen en la confianza de los inversores, que si es positiva impulsa las ganancias. El nivel de los tipos de interés, fijado por la Reserva Federal (Fed), también influye en el S&P 500, ya que afecta al coste del crédito, del que dependen en gran medida muchas empresas. Por lo tanto, la inflación puede ser un factor determinante, así como otros parámetros que influyen en las decisiones de la Reserva Federal.

Autor

Carlos Martínez

FXStreet

Carlos Aristóteles Martínez Guzmán es Licenciado en Comercio y Negocios Internacionales con estudios de posgrado en Ingeniería Económica y Financiera, ambos por la Universidad La Salle.