El Peso mexicano recorta algunas ganancias con todas las miradas puestas en los datos de las Nóminas no Agrícolas de EE.UU.

- El Peso mexicano cotiza moderadamente a la baja mientras los inversores se preparan para la lectura de empleo de EE.UU.

- Los débiles datos macroeconómicos de EE.UU. y algunos comentarios de línea dura del subgobernador de Banxico han impulsado al MXN esta semana.

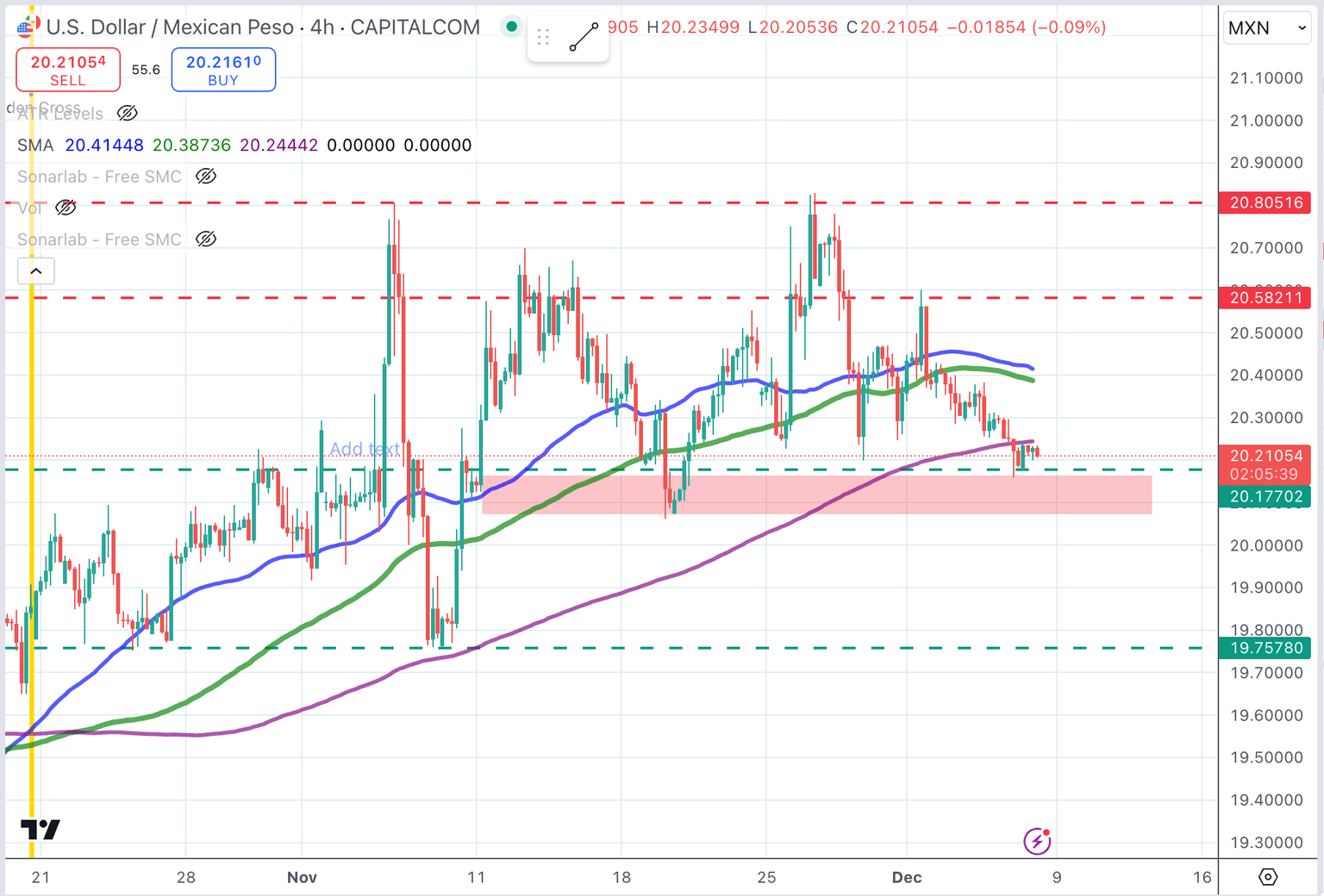

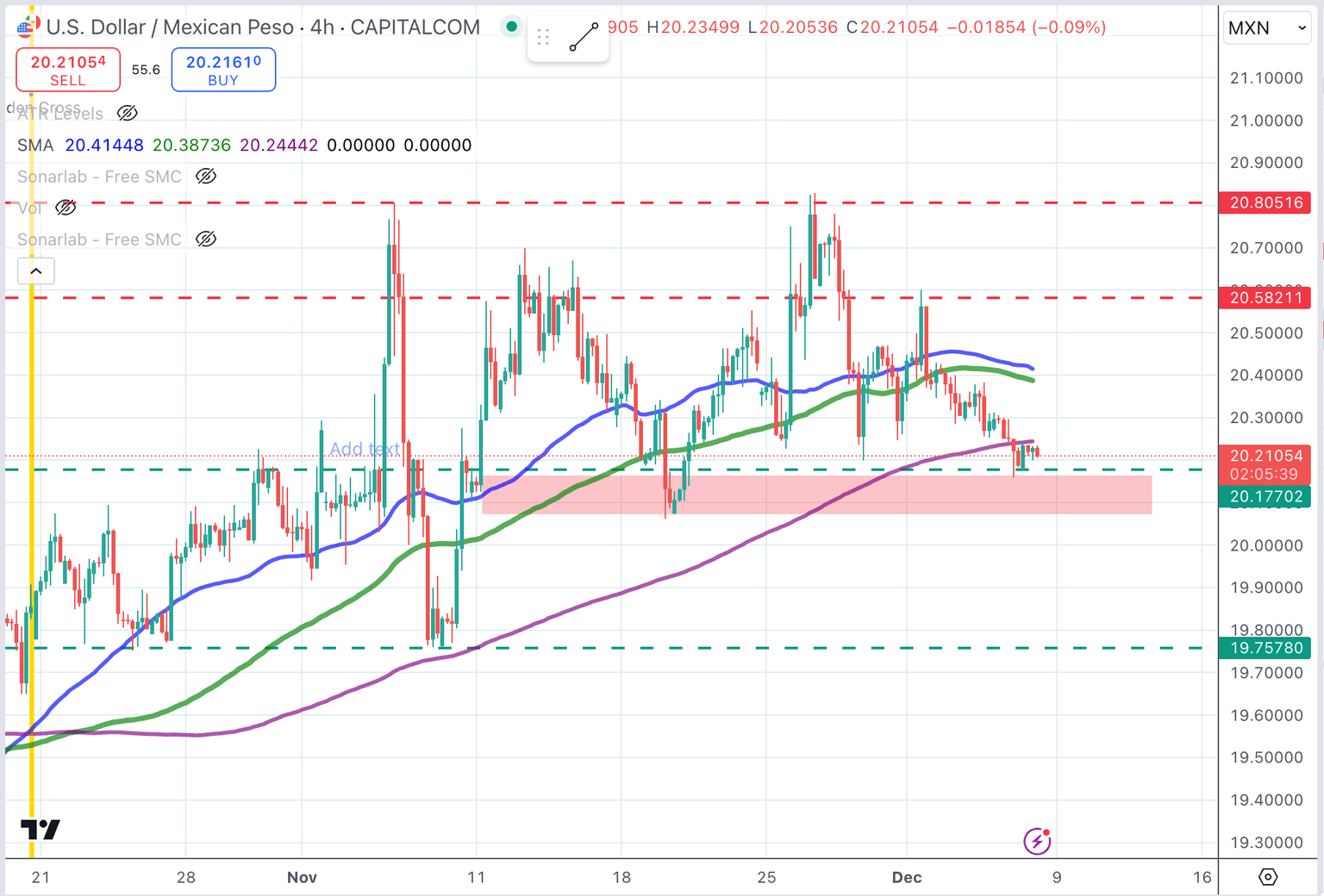

- Técnicamente, el doble techo del USD/MXN en 20.80 sugiere la posibilidad de una corrección más profunda.

El Peso mexicano (MXN) cotiza con pérdidas moderadas el viernes frente al Dólar estadounidense. El USD/MXN sube después de haber caído durante los últimos tres días, con los inversores cautelosos de apostar contra el Dólar estadounidense (USD) antes de la publicación del informe de Nóminas no Agrícolas de EE.UU. de noviembre a las 13:30 GMT.

Los datos publicados el jueves mostraron que las solicitudes de beneficios por desempleo en EE.UU. aumentaron más allá de las expectativas la semana pasada. Esto, junto con el aumento menor de lo esperado en el indicador de empleo privado de ADP, ha estado pesando sobre el Dólar estadounidense en general.

En México, la subgobernadora de Banxico, Irene Espinosa, advirtió contra recortes de tasas de interés demasiado agresivos considerando que un aumento en el salario mínimo ejercerá presión al alza sobre la inflación. Esto ha proporcionado cierto apoyo al MXN.

Qué mueve el mercado hoy: El repunte del Peso mexicano se detiene

- Según una encuesta de Citi México, la mayoría de los economistas encuestados ven que el banco central de México recortará las tasas de interés en 25 puntos básicos en diciembre, con un crecimiento del PIB del 1.5% en 2024 y del 1% en 2025.

- En EE.UU., se espera que las Nóminas no Agrícolas hayan aumentado en 200.000 en noviembre, mientras que también se espera que la tasa de desempleo suba al 4.2%. Estas cifras apoyan la visión de un recorte de tasas de la Fed de 25 pb en diciembre y una flexibilización gradual en 2025.

- A principios de esta semana, el presidente de la Reserva Federal (Fed), Jerome Powell, destacó el estrés de la economía estadounidense y reiteró que el banco debería ser cauteloso con los recortes de tasas. Estos comentarios sugieren que el ciclo de flexibilización del banco podría apuntar a una tasa terminal más alta de lo anticipado anteriormente.

- La herramienta Fed Watch del CME Group muestra una probabilidad de casi el 70% de un recorte de tasas de 25 pb en diciembre y dos recortes más en 2025.

Perspectiva técnica del Peso mexicano: USD/MXN pone a prueba el soporte en 20.15

El sesgo inmediato para el USD/MXN es negativo ya que ha retrocedido desde los máximos de finales de noviembre en torno a 20.80. Sin embargo, el par también enfrenta una fuerte zona de soporte entre 20.05 y 20.15.

El Índice de Fuerza Relativa (RSI) de 4 horas está en territorio bajista en torno a 38, y el doble techo en 20.80 sugiere la posibilidad de una corrección más profunda.

Por debajo del nivel psicológico de 20.00, que también es el cuello del mencionado doble techo, el siguiente objetivo sería el mínimo de noviembre en 19.75. Las resistencias son el máximo del 2 de diciembre, en 20.60 y el pico de noviembre, en 20.80.

Gráfico de 4 horas del USD/MXN

El Peso mexicano FAQs

El Peso mexicano (MXN) es la moneda más comercializada entre sus pares latinoamericanas. Su valor está ampliamente determinado por el desempeño de la economía mexicana, la política del banco central del país, la cantidad de inversión extranjera en el país e incluso los niveles de remesas enviadas por los mexicanos que viven en el extranjero, particularmente en los Estados Unidos. Las tendencias geopolíticas también pueden afectar al MXN: por ejemplo, el proceso de nearshoring (o la decisión de algunas empresas de reubicar la capacidad de fabricación y las cadenas de suministro más cerca de sus países de origen) también se considera un catalizador para la moneda mexicana, ya que el país se considera un centro de fabricación clave en el continente americano. Otro catalizador para el MXN son los precios del petróleo, ya que México es un exportador clave de la materia prima.

El objetivo principal del banco central de México, también conocido como Banxico, es mantener la inflación en niveles bajos y estables (en o cerca de su objetivo del 3%, el punto medio de una banda de tolerancia de entre el 2% y el 4%). Para ello, el banco establece un nivel adecuado de tasas de interés. Cuando la inflación es demasiado alta, Banxico intentará controlarla subiendo las tasas de interés, lo que encarece el endeudamiento de los hogares y las empresas, enfriando así la demanda y la economía en general. Las tasas de interés más altas son generalmente positivas para el Peso mexicano (MXN), ya que conducen a mayores rendimientos, lo que hace que el país sea un lugar más atractivo para los inversores. Por el contrario, las tasas de interés más bajas tienden a debilitar el MXN.

La publicación de datos macroeconómicos es clave para evaluar el estado de la economía y puede tener un impacto en la valuación del peso mexicano (MXN). Una economía mexicana fuerte, basada en un alto crecimiento económico, un bajo desempleo y una alta confianza es buena para el MXN. No solo atrae más inversión extranjera, sino que puede alentar al Banco de México (Banxico) a aumentar las tasas de interés, en particular si esta fortaleza se acompaña de una inflación elevada. Sin embargo, si los datos económicos son débiles, es probable que el MXN se deprecie.

Como moneda de mercado emergente, el Peso mexicano (MXN) tiende a subir durante períodos de riesgo, o cuando los inversores perciben que los riesgos generales del mercado son bajos y, por lo tanto, están ansiosos por participar en inversiones que conllevan un mayor riesgo. Por el contrario, el MXN tiende a debilitarse en momentos de turbulencia del mercado o incertidumbre económica, ya que los inversores tienden a vender activos de mayor riesgo y huir a los refugios seguros más estables.

Autor

Guillermo Alcalá

FXStreet

Licenciado en Ciencias de la Comunicación por la Universidad del País Vasco y en la Universiteit van Amsterdam, Guillermo ha trabajado como editor de noticias financieras y redactor publicitario en diversas firmas relacionadas con