El Oro cae mientras el efecto Trump lastra los mercados de bonos

- El Oro se debilita ante el temor de que Trump pueda ganar la próxima presidencia, lo que pesa en los mercados de bonos.

- El temor a un aumento de la inflación bajo una presidencia de Trump con el consiguiente aumento de las tasas de interés está impactando negativamente en el Oro.

- El Oro es un activo que no genera intereses y tiende a sufrir cuando las tasas de interés se mantienen altas.

El Oro (XAU/USD) cae el lunes en línea con la mayoría de las materias primas, que están disminuyendo debido a los temores de crecimiento global tras los datos de empleo de EE.UU. por debajo de lo esperado la semana pasada.

El aumento de los rendimientos de los bonos del Tesoro estadounidense, como resultado de las mayores probabilidades de que el expresidente Donald Trump pueda ganar las próximas elecciones presidenciales en noviembre, también puede estar debilitando al Oro. Se espera que Trump recorte impuestos pero mantenga el gasto, lo que llevará a una mayor inflación y tasas de interés más altas, lo cual es negativo para el activo sin rendimiento de intereses que es el Oro.

Además, los operadores a corto plazo que toman beneficios después del aumento del 1.45% observado el viernes, también podrían estar pesando.

El Oro se debilita mientras los mercados de bonos sufren el efecto Trump

El Oro se negocia en los 2.370$ el lunes, después de retroceder desde el máximo del viernes de 2.393$ alcanzado tras la publicación de los datos de Nóminas no Agrícolas (NFP) de EE.UU.

Aunque los datos generales más débiles del mercado laboral de EE.UU. en el informe NFP aumentaron las apuestas de que la Reserva Federal (Fed) comenzará a recortar las tasas de interés antes de lo previsto, lo cual es positivo para el Oro, el precio ha comenzado a bajar debido a un "efecto Trump" en los mercados de bonos.

Dadas las dudas sobre la capacidad del presidente Joe Biden para mantenerse en el cargo y sin un reemplazo popular en el radar, Trump está siendo visto cada vez más como el candidato más probable para ganar las elecciones presidenciales. Conocido por recortar impuestos y pedir prestado para cubrir el déficit, sus políticas fiscales probablemente mantendrán la inflación alta, llevando a tasas de interés más altas. Esto está teniendo un impacto negativo en los bonos del Tesoro de EE.UU. y aumentando los rendimientos, que están inversamente correlacionados con el Oro. El Dólar estadounidense también se está beneficiando de las perspectivas y pesando aún más en el precio del Oro, que se compra y vende principalmente en USD, según Reuters.

El Oro respaldado por el contexto geopolítico

El Oro sigue obteniendo cierto soporte, sin embargo, de otros factores geopolíticos y macroeconómicos.

Los conflictos en curso en Oriente Próximo y Ucrania siguen siendo factores que llevan a los inversores nerviosos a almacenar su riqueza en Oro.

Los intentos de la organización intergubernamental BRICS de desdolarizar el comercio global continúan apoyando las perspectivas a largo plazo para el Oro, que se considera el reemplazo más realista para el Dólar. Los BRICS están tratando de encontrar una alternativa al Dólar estadounidense debido a la forma en que el gobierno de EE.UU. ha utilizado la moneda como arma contra los estados enemigos. Si el Dólar no fuera tan ubicuo, las sanciones internacionales lideradas por EE.UU. tendrían menos impacto.

La alta demanda de los bancos centrales, que representa aproximadamente una cuarta parte del mercado del Oro, es un factor adicional que subyace al Oro. Después del inesperado fortalecimiento del Dólar en el primer trimestre de 2024, los bancos centrales asiáticos comenzaron a acumular Oro para usarlo como cobertura contra la depreciación de sus propias monedas domésticas frente al Dólar estadounidense.

Análisis Técnico: El Oro podría apuntar a máximos históricos

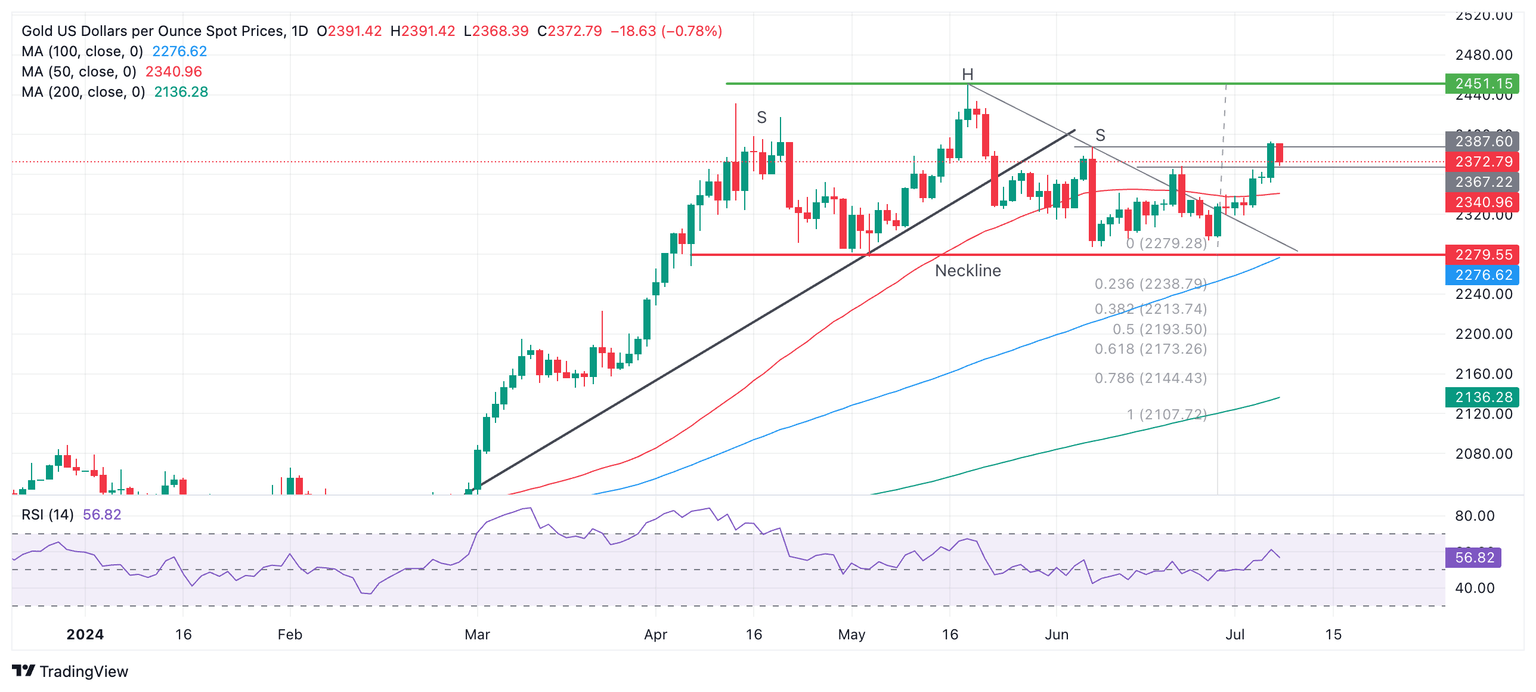

El Oro ha subido a un nivel de resistencia importante en el máximo del 7 de junio en 2.388 $ y ha retrocedido. Si puede romper por encima del pico del viernes de 2.393$, continuará la secuencia de máximos más altos y probablemente desbloqueará el próximo objetivo en el máximo histórico de 2.451$.

XAU/USD Gráfico Diario

El patrón bajista de cabeza y hombros que se formó de abril a junio ha sido invalidado por la reciente recuperación, sin embargo, todavía existe la posibilidad, aunque reducida, de que se haya formado un patrón de techo más complejo en su lugar.

Si se ha formado un patrón complejo en lugar del patrón hombro-cabeza-hombro ortodoxo, y el precio rompe por debajo de la línea de cuello del patrón en 2.279 $, una reversión a la baja aún puede ser posible con un objetivo conservador en 2.171$, la proporción 0.618 de la altura del patrón extrapolada a la baja.

La tendencia ahora es lateral tanto a corto como a mediano plazo. A largo plazo, el Oro sigue en una tendencia alcista.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

Autor

Joaquin Monfort

FXStreet

Joaquin Monfort es escritor y analista financiero con más de 10 años de experiencia escribiendo sobre mercados financieros y datos alternativos. Es Licenciado en Antropología por la Universidad de Londres y Diplomado en Análisis Técnico.