El Oro amplía su recuperación por preocupaciones geopolíticas y compras de China

- La creciente incertidumbre en Oriente Medio y las compras de China apoyan la recuperación del Oro.

- El Dólar estadounidense duda ya que los sólidos datos laborales de EE.UU. no frenaron las esperanzas de más recortes de tasas de la Fed la próxima semana.

- El XAU/USD se dirige hacia una zona de resistencia clave en 2.665$.

El precio del Oro (XAU/USD) sube ligeramente en la sesión europea del lunes, favorecido por su estatus de refugio seguro en medio de la creciente incertidumbre en Oriente Medio tras la caída del régimen de Bashar al-Assad en Siria.

Más allá de eso, el Banco Popular de China (PBoC) anunció durante el fin de semana que reanudó las compras de Oro en noviembre después de una pausa de seis meses, lo que está dando un impulso adicional al metal precioso.

Los datos de EE.UU. publicados el viernes revelaron que el mercado laboral del país sigue siendo sólido, pero el aumento de la tasa de desempleo confirmó las expectativas de que la Reserva Federal (Fed) recortaría las tasas en 25 pb la próxima semana. Esto, y un leve apetito por el riesgo, están manteniendo limitados los intentos de subida del Dólar estadounidense.

Qué mueve el mercado hoy: Relajación de la Fed, preocupaciones geopolíticas y China impulsan el Oro

- Las reservas de Oro de China aumentaron en 160.000 onzas a 72,96 millones de onzas en noviembre desde 72,80 millones de onzas en noviembre. Esto ha aumentado las expectativas de una mayor apreciación del Oro y probablemente apuntalará la demanda del metal precioso.

- El viernes, los datos de Nóminas No Agrícolas (NFP) mostraron que la economía de EE.UU. agregó 227.000 nuevos empleos en noviembre, superando las expectativas de un aumento de 200.000.

- Sin embargo, la tasa de desempleo subió al 4,2% desde el 4,1% del mes anterior, lo que mantuvo intactas las esperanzas de un recorte de tasas de la Fed en diciembre.

- La herramienta Fed Watch del CME Group muestra un 87% de probabilidad de un recorte de tasas de un cuarto de punto por parte de la Fed la próxima semana, frente a menos del 70% de la semana pasada.

- Los rendimientos de los bonos del Tesoro a 10 años están subiendo el lunes después de perder unos 20 puntos básicos en las últimas dos semanas. Esto ha compensado el impacto positivo del comercio de Trump y está añadiendo presión sobre el Dólar estadounidense.

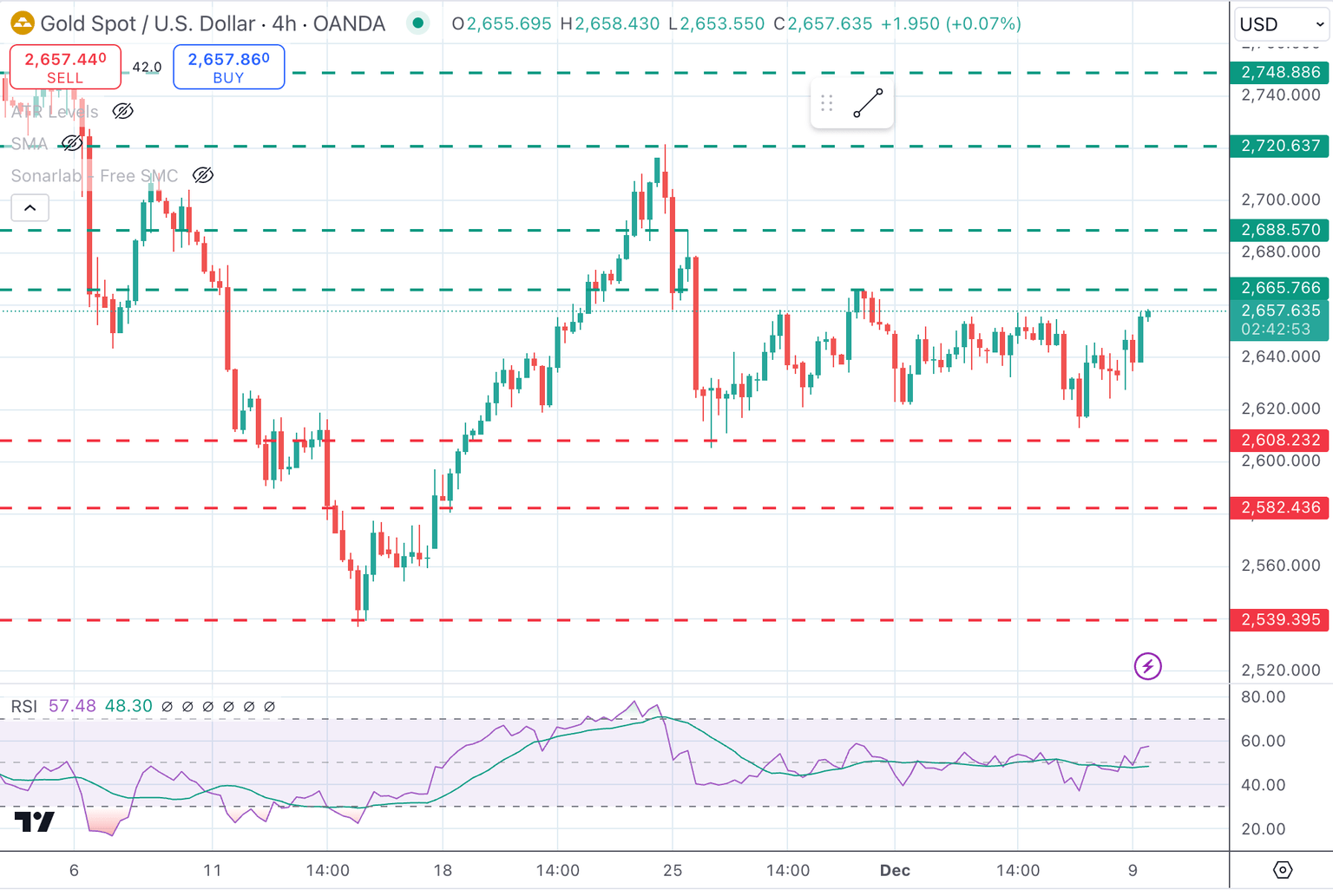

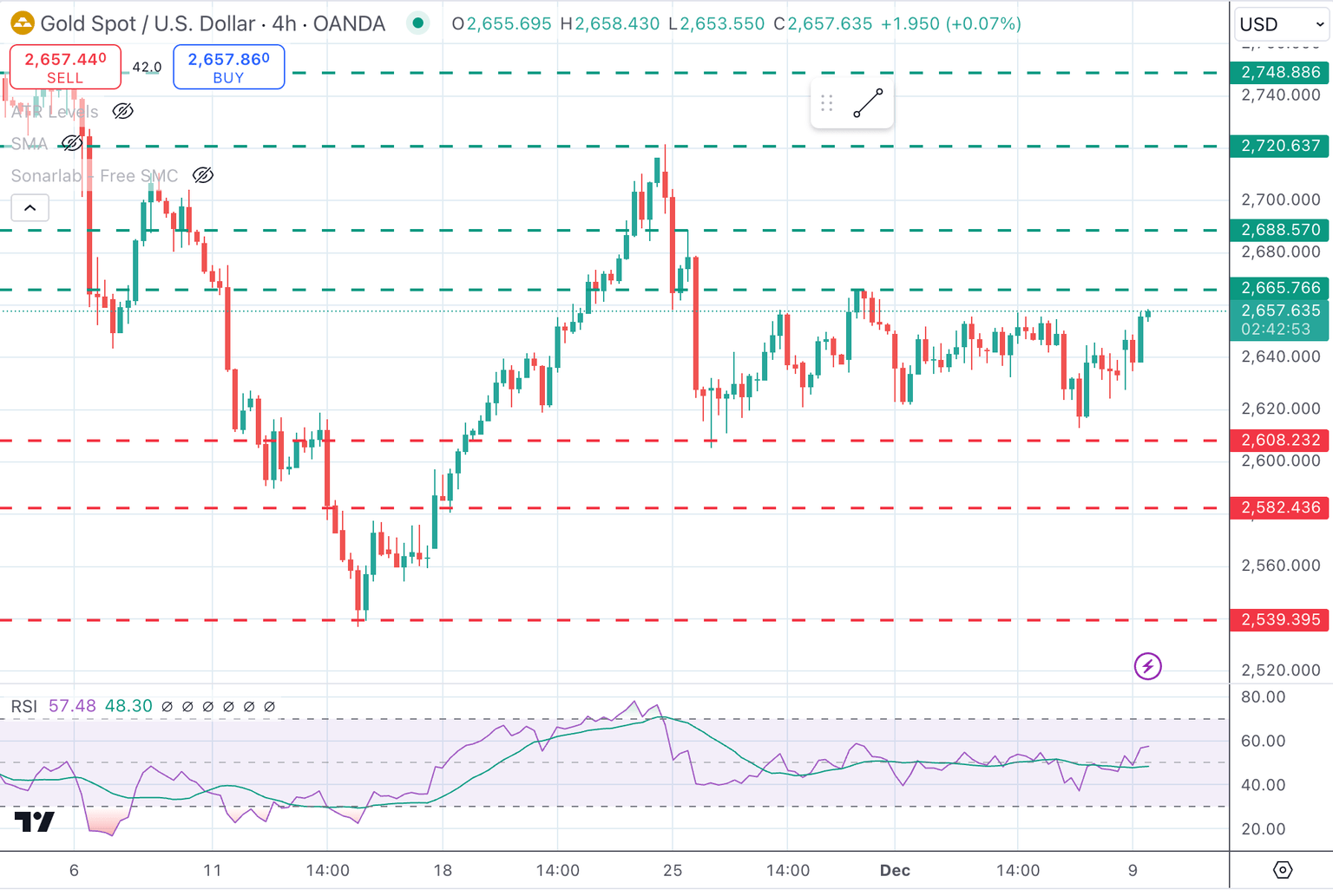

Análisis técnico: El XAU/USD se acerca a la parte superior del canal en 2.665$

El Oro está mostrando un impulso alcista creciente el lunes a medida que la tendencia positiva desde los mínimos de la semana pasada gana fuerza. Con los fundamentos a su favor, el par parece probable que vuelva a probar la parte superior del canal de las últimas dos semanas en 2.665$.

Por encima de aquí, el siguiente objetivo sería el nivel intradía de 2.690$, y el máximo del 24 de noviembre, en 2.720$. A la baja, la parte inferior del canal mencionado está en 2.620$. Por debajo de aquí, el siguiente soporte es el mínimo del 25 de noviembre, en 2.605$.

Gráfico de 4 horas del Oro

El sentimiento de riesgo FAQs

En el mundo de la jerga financiera, los dos términos "apetito por el riesgo (risk-on)" y "aversión al riesgo (risk-off)" hacen referencia al nivel de riesgo que los inversores están dispuestos a soportar durante el periodo de referencia. En un mercado "risk-on", los inversores son optimistas sobre el futuro y están más dispuestos a comprar activos de riesgo. En un mercado "risk-off", los inversores empiezan a "ir a lo seguro" porque están preocupados por el futuro y, por tanto, compran activos menos arriesgados que tienen más certeza de aportar una rentabilidad, aunque sea relativamente modesta.

Normalmente, durante los periodos de "apetito por el riesgo", los mercados bursátiles suben, y la mayoría de las materias primas -excepto el oro- también se revalorizan, ya que se benefician de unas perspectivas de crecimiento positivas. Las divisas de los países que son grandes exportadores de materias primas se fortalecen debido al aumento de la demanda, y las criptomonedas suben. En un mercado de "aversión al riesgo", los Bonos suben -especialmente los principales bonos del Estado-, el Oro brilla y las divisas refugio como el Yen japonés, el Franco suizo y el Dólar estadounidense se benefician.

El Dólar australiano (AUD), el Dólar canadiense (CAD), el Dólar neozelandés (NZD) y las divisas de menor importancia, como el Rublo (RUB) y el Rand sudafricano (ZAR), tienden a subir en los mercados en los que hay "apetito por el riesgo". Esto se debe a que las economías de estas divisas dependen en gran medida de las exportaciones de materias primas para su crecimiento, y éstas tienden a subir de precio durante los periodos de "apetito por el riesgo". Esto se debe a que los inversores prevén una mayor demanda de materias primas en el futuro debido al aumento de la actividad económica.

Las divisas principales que tienden a subir durante los periodos de "aversión al riesgo" son el Dólar estadounidense (USD), el Yen japonés (JPY) y el Franco suizo (CHF). El Dólar, porque es la moneda de reserva mundial y porque en tiempos de crisis los inversores compran deuda pública estadounidense, que se considera segura porque es poco probable que la mayor economía del mundo entre en suspensión de pagos. El Yen, por el aumento de la demanda de bonos del Estado japoneses, ya que una gran proporción está en manos de inversores nacionales que probablemente no se deshagan de ellos, ni siquiera en una crisis. El Franco suizo, porque la estricta legislación bancaria suiza ofrece a los inversores una mayor protección del capital.

Autor

Guillermo Alcalá

FXStreet

Licenciado en Ciencias de la Comunicación por la Universidad del País Vasco y en la Universiteit van Amsterdam, Guillermo ha trabajado como editor de noticias financieras y redactor publicitario en diversas firmas relacionadas con