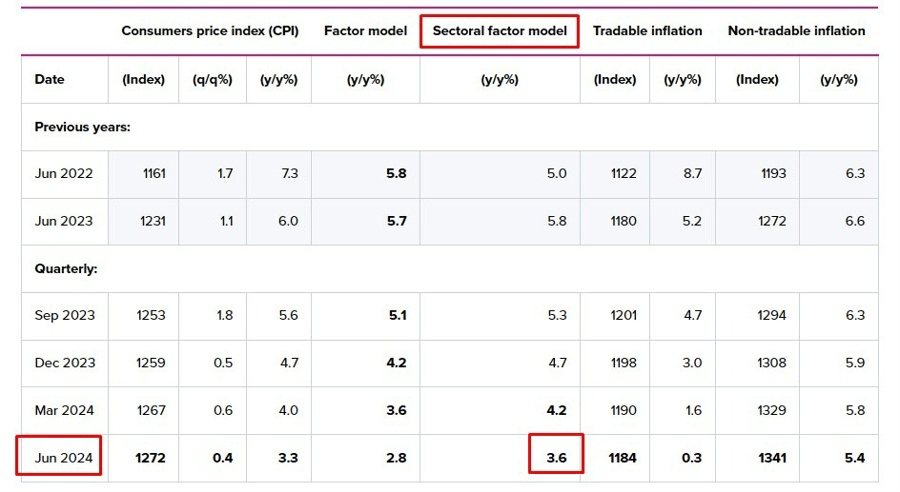

El Modelo de Inflación por Factores Sectoriales del RBNZ sube un 3,6% anual en el segundo trimestre de 2024

El Banco de la Reserva de Nueva Zelanda (RBNZ) publicó su medidor de Inflación del Modelo de Factores Sectoriales para el segundo trimestre de 2024, tras la publicación del Índice de Precios al Consumo (IPC) oficial por parte de NZ Stats a primera hora del miércoles.

La medida de inflación cayó al 3,6% anual en el segundo trimestre de 2024 frente al 4,2% en el primer trimestre.

Las medidas de inflación son seguidas de cerca por el RBNZ, que tiene como objetivo de política monetaria lograr una inflación del 1% al 3%.

Implicaciones en el mercado de divisas

El Dólar neozelandés mantiene su avance por encima de 0,6050 tras los datos de inflación del RBNZ. Al momento de escribir, NZD/USD está sumando un 0,36% en el día para cotizar en 0,6066.

Acerca del Modelo de Factores Sectoriales de Inflación del RBNZ

El Banco de la Reserva de Nueva Zelanda tiene un conjunto de modelos que producen estimaciones de inflación subyacente. El modelo de factores sectoriales estima una medida de inflación subyacente basada en co-movimientos: el grado en que las series de precios individuales se mueven juntas. Adopta un enfoque sectorial, estimando la inflación subyacente en función de dos conjuntos de precios: los precios de los artículos comerciables, que son aquellos importados o expuestos a la competencia internacional, y los precios de los artículos no comerciables, que son aquellos producidos a nivel nacional y que no enfrentan competencia de importaciones.

Autor

Dhwani Mehta

FXStreet

Dhwani Mehta, Editora y Analista, cuenta con diez años de experiencia analizando y cubriendo los mercados globales. Está especializada en Forex y Materias Primas.