El Euro recupera 1.0700 y supera el nivel 1.0700, mientras el USD se debilita

- El Euro repunta frente al Dólar.

- Las acciones europeas comercian mayormente con ganancias en lo que va del martes.

- El par EUR/USD supera finalmente la barrera de 1.0700.

- El Índice del USD (DXY) rompe por debajo del soporte de 105.00.

- La reunión del FOMC del miércoles será el acontecimiento más destacado de esta semana.

- Más tarde, el sector inmobiliario estadounidense ocupará un lugar central en el calendario estadounidense.

El Euro (EUR) logra mejorar su rendimiento frente al Dólar estadounidense (USD), lo que motiva al EUR/USD a superar la barrera clave de 1.0700 el martes.

El Dólar sigue bajo presión vendedora y pone a prueba el soporte clave de 105.00 cuando se sigue el Índice del USD (DXY), en el contexto de un repunte marginal de los rendimientos estadounidenses en toda la curva y de prudencia antes de la reunión de la Reserva Federal (Fed) del miércoles.

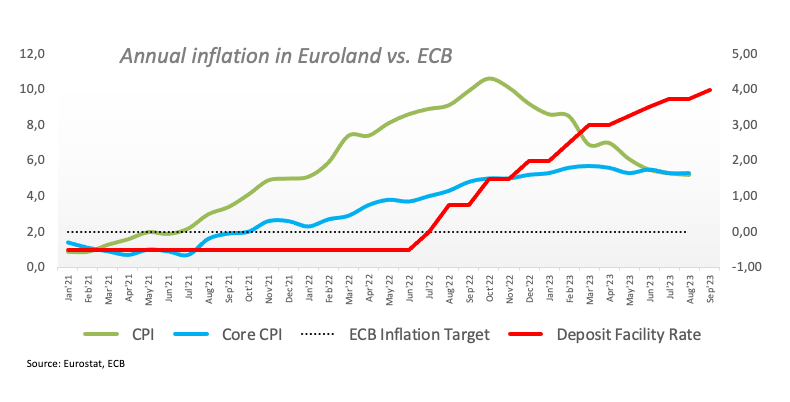

En cuanto a la política monetaria, los inversores siguen evaluando la subida de tipos moderada aplicada por el Banco Central Europeo (BCE) la semana pasada. Además, mantienen su previsión de posibles recortes de los tipos de interés por parte de la Fed en algún momento del segundo trimestre de 2024.

En cuanto a los datos en euros, el superávit por cuenta corriente de la zona euro se redujo a 20.900 millones de euros desestacionalizados en julio, mientras que las cifras definitivas de inflación de agosto registraron un aumento del IPC general del 5.2% con respecto al año anterior y del 5.3% interanual en lo que respecta al IPC subyacente (excluidos los costes de la Energía y los alimentos).

En Estados Unidos, el sector de la vivienda será el centro de atención, ya que se publicarán los datos de viviendas iniciadas y permisos de construcción correspondientes al mes de agosto.

Resumen diario de los mercados: El euro recupera impulso tras la venta del Dólar

- El Euro recupera terreno frente al Dólar.

- Los rendimientos de los bonos estadounidenses y alemanes suben ligeramente en lo que va de martes.

- Los mercados anticipan que la Fed mantendrá las tasas sin cambios.

- Según las actas del RBA, existe un fuerte consenso para mantener las tasas.

- Los inversores siguen confiando en una posible reducción de los tipos por parte de la Fed en el primer semestre de 2024.

- El estancamiento del ciclo de subidas de tipos del BCE parece estar cobrando fuerza.

- François Villeroy, del BCE, afirmó que la tasa de depósito podría mantenerse en el 4% el tiempo que fuera necesario.

- La OCDE prevé una expansión de la economía china del 5.1% en 2023 (desde el 5.4%).

Análisis Técnico: El Euro se enfrenta a un objetivo inmediato en 1.0767

Parece que el EUR/USD está ganando fuerza y se acerca al nivel de 1.0700, pero es importante que el par supere rápidamente la SMA de 200 días en 1.0828 para aliviar parte del reciente sentimiento bajista.

En caso de que el EUR/USD rompa por debajo del mínimo del 14 de septiembre en 1.0631, existe la posibilidad de que vuelva a visitar el mínimo del 15 de marzo en 1.0516 antes de alcanzar el mínimo de 2023 en 1.0481 del 6 de enero.

Al alza, la atención se centra en la crítica media móvil simple (SMA) de 200 días en 1.0828. Si el Par logra romper por encima de este nivel, podría dar lugar a un impulso alcista. Esto podría dar lugar a una prueba de la SMA provisional de 55 días en 1.0919, secundada por el máximo del 30 de agosto en 1.0945. Si esto ocurre, podría abrirse el camino a una recuperación hacia el nivel psicológico de 1.1000 y el máximo del 10 de agosto en 1.1064. Si sigue subiendo, el par podría apuntar al máximo del 27 de julio en 1.1149, por delante del máximo de 2023 en 1.1275 observado el 18 de julio.

Sin embargo, mientras el EUR/USD se mantenga por debajo de la SMA de 200 días, existe la posibilidad de que el par continúe experimentando presiones bajistas.

Preguntas frecuentes sobre la economía alemana

¿Cuál es el efecto de la economía alemana en el Euro?

La economía alemana tiene un impacto significativo en el Euro debido a su condición de mayor economía dentro de la Eurozona. Los resultados económicos de Alemania, su PIB, empleo e inflación, pueden influir en gran medida en la estabilidad general y la confianza en el euro. Si la economía alemana se fortalece, puede reforzar el valor del euro, mientras que si se debilita ocurre lo contrario. En general, la economía alemana desempeña un papel crucial en la fortaleza del euro y su percepción en los mercados mundiales.

¿Cuál es el papel político de Alemania en la Eurozona?

Alemania es la mayor economía de la eurozona y, por tanto, un actor influyente en la región. Durante la crisis de deuda soberana de la eurozona en 2009-12, Alemania fue fundamental en la creación de varios fondos de estabilidad para rescatar a los países deudores. Tras la crisis, asumió un papel de liderazgo en la aplicación del "Pacto Fiscal", un conjunto de normas más estrictas para gestionar las finanzas de los Estados miembros y castigar a los "pecadores de la deuda". Alemania encabezó una cultura de "estabilidad financiera" y su modelo económico ha sido ampliamente utilizado como modelo de crecimiento económico por los demás miembros de la eurozona.

¿Qué son los bunds alemanes?

Los bunds son bonos emitidos por el gobierno alemán. Como todos los bonos, abonan a sus titulares un pago periódico de intereses, o cupón, seguido del valor total del préstamo, o capital, al vencimiento. Dado que Alemania tiene la mayor economía de la Eurozona, los Bunds se utilizan como referencia para otros bonos del Estado europeos. Los Bunds a largo plazo se consideran una inversión sólida y sin riesgo, ya que están respaldados por la plena fe y el crédito de la nación alemana. Por este motivo, los inversores los consideran un valor refugio, que se revalorizan en tiempos de crisis y caen en periodos de prosperidad.

¿Qué son los rendimientos de los bonos alemanes?

Los rendimientos de los Bono alemanes miden la rentabilidad anual que un inversor puede esperar de la tenencia de bonos del Estado alemán, o Bunds. Al igual que otros bonos, los Bunds pagan a sus titulares intereses a intervalos regulares, denominados "cupón", seguidos del valor total del bono al vencimiento. Mientras que el cupón es fijo, el Rendimiento varía, ya que tiene en cuenta los cambios en el precio del bono, por lo que se considera un reflejo más exacto de la rentabilidad. Un descenso en el precio del bund aumenta el cupón como porcentaje del préstamo, lo que se traduce en un Rendimiento más alto y viceversa para un aumento. Esto explica por qué el Rendimiento del Bund se mueve de forma inversa a los precios.

¿Qué es el Bundesbank?

El Bundesbank es el banco central de Alemania. Desempeña un papel clave en la aplicación de la política monetaria en Alemania y, en general, en los bancos centrales de la región. Su objetivo es la estabilidad de precios, es decir, mantener la inflación baja y predecible. Es responsable de garantizar el buen funcionamiento de los sistemas de pago en Alemania y participa en la supervisión de las instituciones financieras. El Bundesbank tiene fama de conservador y da prioridad a la lucha contra la inflación sobre el crecimiento económico. Ha influido en la creación y la política del Banco Central Europeo (BCE).

Autor

Equipo FXStreet

FXStreet