El Dólar estadounidense desciende mientras se implementan aranceles, mientras Europa se une en apoyo a Ucrania

- El Dólar estadounidense enfrenta una gran caída el lunes con el comercio del excepcionalismo del Dólar rompiéndose.

- Los datos de manufactura de EE.UU. con el PMI del ISM y de S&P Global no movieron mucho los mercados.

- El Índice del Dólar estadounidense (DXY) ve evaporarse las ganancias del viernes y cae rápidamente.

El Índice del Dólar estadounidense (DXY), que refleja el desempeño del Dólar estadounidense (USD) frente a seis monedas principales, está hundiéndose hacia 106.50, borrando los mínimos del jueves y viernes en el momento de escribir el lunes. El estado de ánimo del mercado mejoró después de que los líderes europeos, incluido el presidente ucraniano Volodymyr Zelenskyy, mostraran disposición para garantizar un acuerdo de paz en Ucrania el domingo. El plan ahora necesita el respaldo de Estados Unidos (EE.UU.).

En el frente de los datos económicos, la atención se centró en el sector manufacturero en Estados Unidos. Además de la lectura final del Índice de Gerentes de Compras (PMI) de S&P Global para febrero, el Instituto de Gestión de Suministros (ISM) publicó su informe específico del PMI manufacturero. No hay grandes cambios que informar, con el DXY bajando como resultado de esto.

Qué mueve el mercado hoy: Un escenario mixto

- S&P Global publicó su lectura final del PMI manufacturero para febrero. Un más fuerte 52.7 superó la estimación de 51.6, proveniente de la lectura preliminar.

- El ISM ha publicado su informe sobre el sector manufacturero para febrero.

- El PMI principal llegó más suave a 50.3, fallando la estimación de 50.5 y comparado con 50.9 en enero.

- El subíndice de Precios Pagados se disparó a 62.4, superando la estimación de 56.2, viniendo de 54.9 en enero.

- El componente de Nuevos Pedidos cayó a 48.6, viniendo de 55.1 en la lectura de enero.

- Las acciones están obteniendo resultados mixtos con ganancias o pérdidas menores en los tres principales índices de EE.UU.

- La herramienta CME Fedwatch proyecta una probabilidad del 25.4% de que las tasas de interés se mantengan en el rango actual de 4.25%-4.50% en junio, con el resto mostrando una posible reducción de tasas.

- El rendimiento a 10 años de EE.UU. opera alrededor del 4.19%, más bajo que el máximo de la semana pasada de 4.574%.

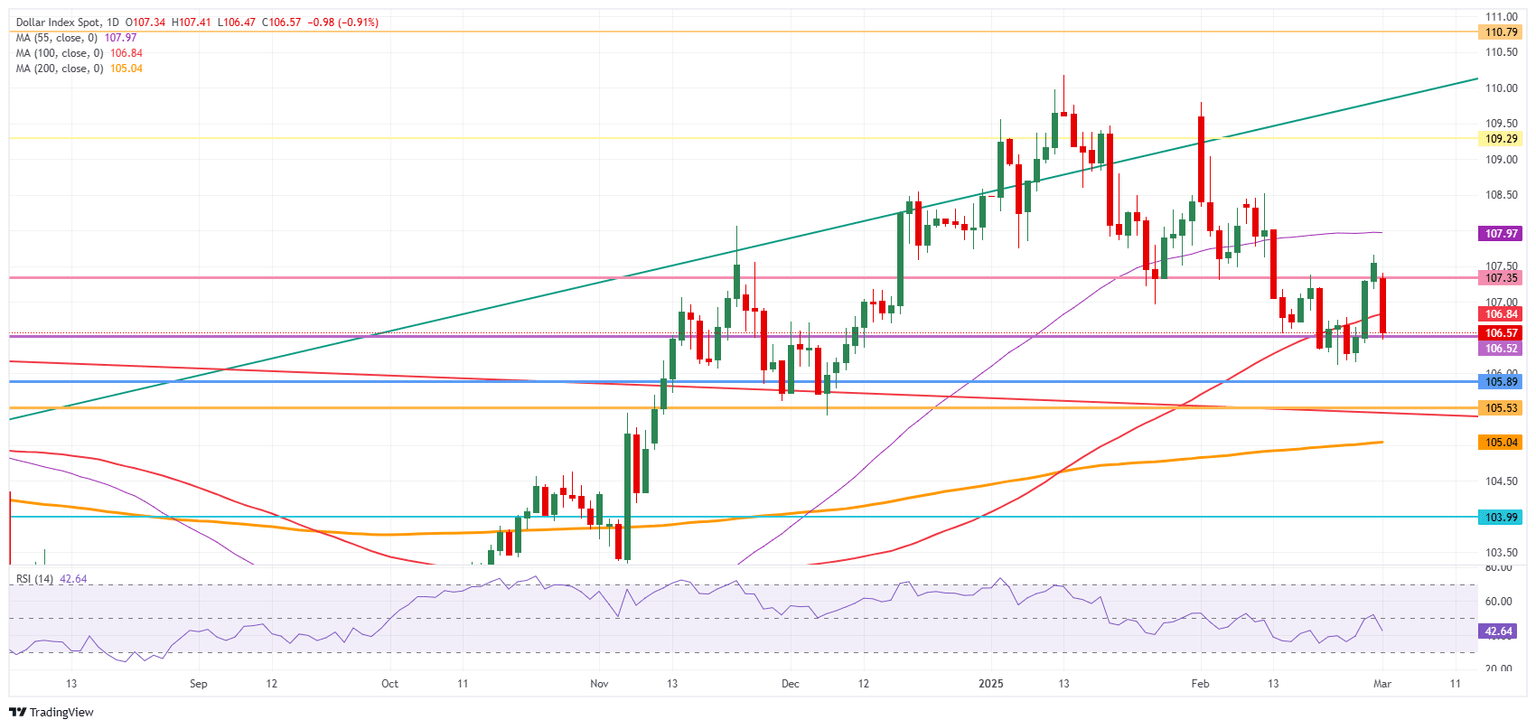

Análisis Técnico del Índice del Dólar: Los aranceles no son amigos del DXY

Esta semana no podría comenzar con más incertidumbre, con muchas piezas en movimiento y lazos aún sueltos desde la explosión del viernes en la Oficina Oval. Se vuelve relativamente claro que los datos de EE.UU. se verán como si estuvieran en piloto automático, mientras que la geopolítica será el principal motor a medida que avancemos hacia 2025. Los operadores deberán abrazar el nuevo régimen donde un solo titular podría fácilmente romper una bonita continuidad o tendencia en cualquier activo, así como para el Índice del Dólar estadounidense.

Al alza, la media móvil simple (SMA) de 55 días es la primera resistencia a observar para cualquier rechazo, actualmente en 107.98. En caso de que el DXY pueda romper por encima del nivel redondo de 108.00, 108.50 volverá a estar en el punto de mira.

A la baja, el nivel redondo de 107.00 necesita mantenerse como soporte. Cerca, 106.84 (SMA de 100 días) y 106.52, como un nivel clave, deberían actuar como soporte y evitar cualquier regreso a la región inferior de 106.

Índice del Dólar estadounidense: Gráfico Diario

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.