El Dólar cae a nuevos mínimos de un mes ante el Peso mexicano en el cierre de la semana

- El USD/MXN cotiza en 16.60, retomando la tendencia bajista que inició a mediados de abril.

- El Índice del Dólar (DXY) está operando en 146.47, ligeramente bajista respecto a su cierre previo en 146.51.

- El dato de inflación en EE.UU. publicado el 15 de mayo favoreció la caída del Dólar

El USD/MXN inició la sesión europea estableciendo un máximo en 16.72, encontrando vendedores agresivos que alcanzaron un mínimo en 16.59 en la sesión americana, niveles no vistos desde el 15 de abril. Al momento de escribir, el Peso mexicano se encuentra cotizando en 16.60, perdiendo un 0.49% en el día.

El Dólar continúa con la tendencia bajista oscilando en un nivel clave

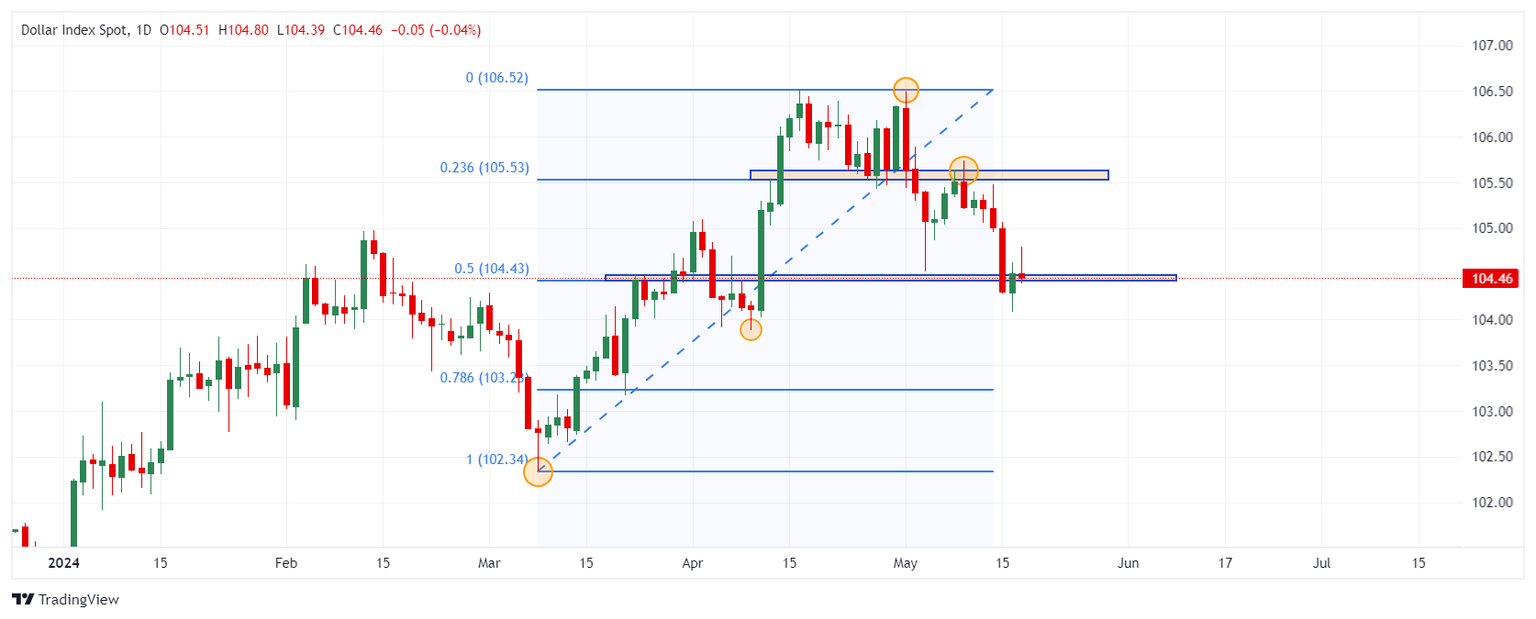

El DXY abrió la sesión europea con un movimiento alcista, registrando un máximo en 104.80. Sin embargo, durante la sesión americana, la actividad de los vendedores se hizo presente marcando un mínimo en 104.39.

Los datos de inflación en Estados Unidos, dados a conocer el 15 de mayo, fueron el principal catalizador para cerrar una semana bajista. Actualmente, el Dólar está cotizando en 104.46, un nivel clave en el mediano plazo.

Niveles a considerar en el Peso mexicano

El primer soporte a corto plazo se ubica en 16.50, número redondo en confluencia con el retroceso al 78.6% de Fibonacci. El siguiente soporte está en mínimo de 2024 en 16.26, dado por el mínimo de las sesión del 9 de abril . La resistencia más próxima se encuentra en 16.85, en confluencia con el retroceso al 50% de Fibonacci. La segunda resistencia la observamos en 17.15, área que ha sido rechazada desde el 30 de abril.

Gráfico diario del USDMXN

Autor

Carlos Martínez

FXStreet

Carlos Aristóteles Martínez Guzmán es Licenciado en Comercio y Negocios Internacionales con estudios de posgrado en Ingeniería Económica y Financiera, ambos por la Universidad La Salle.