El Dólar estadounidense se estabiliza tras un IPC de EE.UU. por debajo de lo esperado

- El Dólar estadounidense se mantiene plano mientras se asienta el polvo tras la publicación del IPC de EE.UU. el miércoles.

- Los operadores vieron que la inflación disminuyó más rápido de lo esperado en febrero.

- El Índice del Dólar estadounidense se mantiene en el área media de 103.00 mientras los mercados digieren la reciente lectura de inflación.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis monedas principales, se mantiene apenas sin cambios en el día tras la publicación del Índice de Precios al Consumidor (IPC) de Estados Unidos (EE.UU.) para febrero. Tanto los números anuales como los mensuales para la inflación subyacente y general llegaron por debajo de las expectativas, lo que significa que la inflación seguía desacelerándose en febrero antes de los aranceles que el presidente de EE.UU., Donald Trump, impuso a principios de marzo.

En el frente geopolítico, China volvió a prometer retaliar contra los aranceles de EE.UU. Mientras tanto, Europa está lista para emitir contramedidas el 13 de abril, dijo la líder de la Unión Europea (UE), Ursula Von Der Leyen, este miércoles. Durante la noche, surgieron titulares sobre la guerra entre Ucrania y Rusia, donde se está considerando una tregua de alto el fuego después de que Ucrania aceptara un acuerdo mediado por EE.UU. La pelota ahora está en la cancha de Rusia para apoyarlo o rechazarlo.

Qué mueve el mercado hoy: Muy poca reacción

- El informe del Índice de Precios al Consumidor (IPC) de EE.UU. para febrero ha sido publicado:

- La inflación general mensual se situó en 0.2%, por debajo del consenso de 0.3% y aún más abajo del 0.5% de enero. La inflación subyacente se suavizó a 0.2%, un poco más suave que el 0.3% esperado y del 0.4% anterior.

- La lectura anual general se situó en 2.8%, justo por debajo del consenso de 2.9% y por debajo del 3.0% de enero. El indicador subyacente se suaviza a 3.1%, por debajo de la estimación de 3.2% y del 3.3% del mes anterior.

- Una lectura de inflación mucho más suave debería impulsar las apuestas por recortes de tasas de la Reserva Federal (Fed) y resultar en otra caída del Dólar estadounidense.

- Alrededor de las 17:00 GMT, el Tesoro de EE.UU. subastará un bono a 10 años.

- A las 17:35 GMT, el presidente de la Fed de St. Louis, Alberto Musalem, hablará en la Conferencia de Política Económica de NABE en Washington, D.C.

- Las acciones están viendo en general ganancias de más del 1% con los índices bursátiles europeos y estadounidenses subiendo tras la publicación del IPC de EE.UU.

- La herramienta CME Fedwatch proyecta un 97.0% de probabilidad de que no haya cambios en las tasas de interés en la próxima reunión de la Fed el 19 de marzo. Las probabilidades de un recorte de tasas en la reunión del 7 de mayo son del 37.6% y del 81.7% en la reunión de junio.

- El rendimiento a 10 años de EE.UU. se negocia alrededor del 4.31%, lejos de su mínimo de casi cinco meses de 4.10% registrado el 4 de marzo.

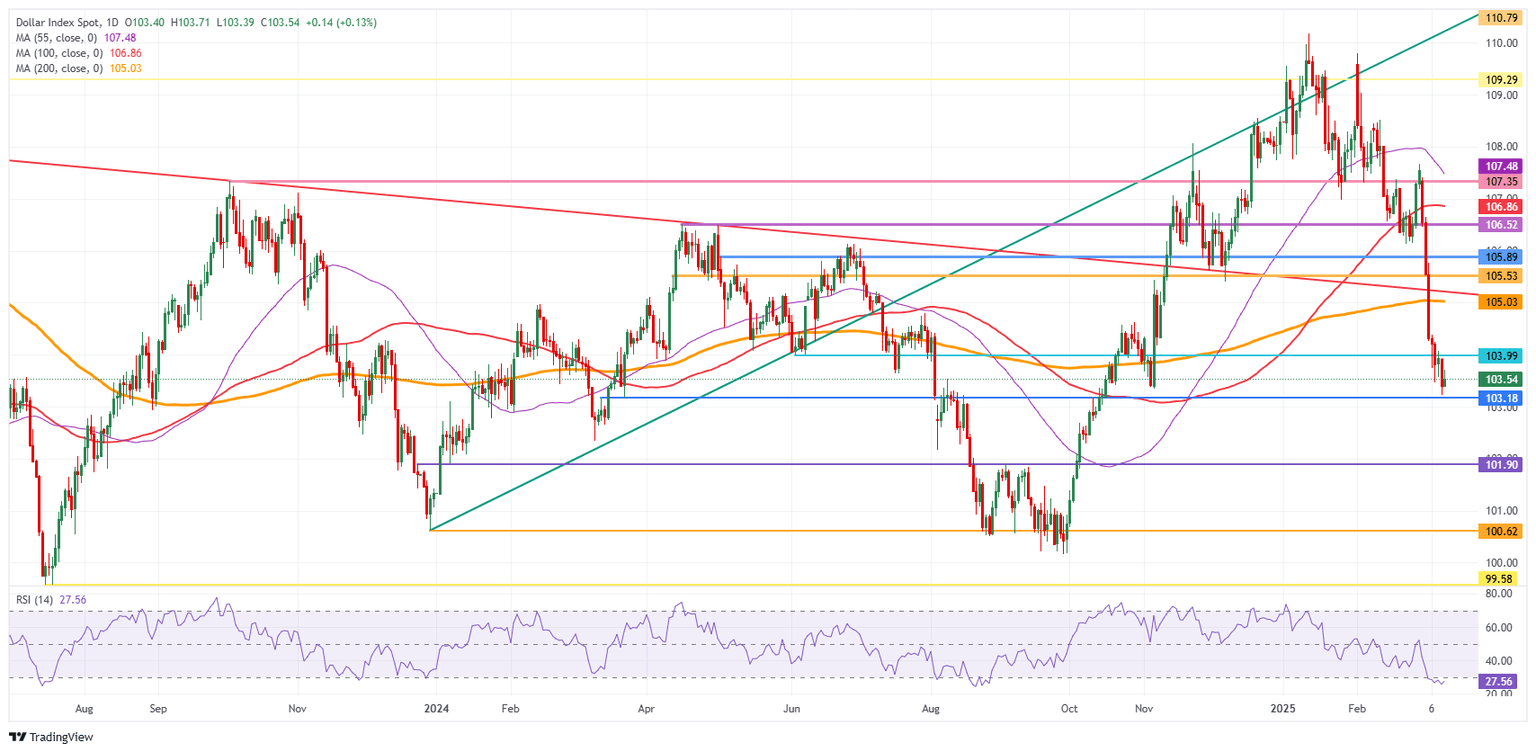

Análisis técnico del Índice del Dólar estadounidense: Una tormenta en un vaso de agua

El Índice del Dólar estadounidense (DXY) aún enfrenta una posible presión de venta a medida que persisten los temores de recesión. Los operadores están preocupados por el impacto de los aranceles y la incertidumbre sobre la economía de EE.UU. Una lectura de inflación más suave podría ayudar a disipar el miedo a la recesión, aunque aún resultaría en un Dólar estadounidense más débil con un aumento en las apuestas de recorte de tasas de la Reserva Federal y un diferencial de tasas en declive con otros países como principales impulsores.

El riesgo al alza es el temor a un rechazo en 104.00 que podría resultar en más caídas. Si los alcistas pueden evitar eso, busque un gran impulso hacia el nivel redondo de 105.00, con la media móvil simple (SMA) de 200 días en 105.03. Una vez superada esa zona, una serie de niveles clave, como 105.53 y 105.89, se presentarán como resistencias.

En la parte baja, el nivel redondo de 103.00 podría considerarse un objetivo bajista en caso de que los rendimientos de EE.UU. caigan nuevamente, con incluso 101.90 no siendo impensable si los mercados capitulan aún más en sus tenencias de Dólar estadounidense a largo plazo.

Índice del Dólar estadounidense: Gráfico Diario

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Filip L.

FXStreet

Ex operador y ex comercial de ventas de Forex con ING, experto en Trade Execution.