El Dólar estadounidense ve algunas ganancias en un comienzo tranquilo de la semana

- El DXY se estanca alrededor de 103.95 mientras el sentimiento del mercado sigue siendo frágil.

- Los operadores están atentos a los datos del IPC de EE.UU. del miércoles para una nueva dirección del mercado.

- El Nasdaq cae un 3.3%, arrastrando a las acciones más amplias a la baja.

El Dólar estadounidense (USD) sigue bajo presión el lunes, con el DXY rondando los 103.95, luchando por encontrar tracción tras la fuerte caída de la semana pasada. Las últimas declaraciones del presidente de la Reserva Federal (Fed), Jerome Powell, el viernes, tranquilizaron a los mercados al indicar que el banco central no ve una necesidad urgente de ajustar la política en este momento, aunque las incertidumbres económicas están creciendo. Mientras tanto, el Nasdaq enfrenta fuertes pérdidas en el mercado, cayendo un 3.3%, ya que los inversores se mantienen cautelosos ante los datos clave de inflación de Estados Unidos (EE.UU.) que se publicarán a mitad de semana.

Qué mueve el mercado hoy: La Fed en el foco mientras se acerca el IPC

- Los participantes del mercado se preparan para la publicación del Índice de Precios al Consumidor (IPC) de febrero el miércoles, que se espera proporcione información clave sobre las tendencias de inflación.

- La Reserva Federal entra en su periodo de apagón antes de la reunión del 19 de marzo, limitando los comentarios del banco central durante la semana.

- El presidente de la Fed, Jerome Powell, reiteró el viernes que la Fed se mantiene paciente y no ve una necesidad urgente de actuar, prefiriendo esperar datos económicos adicionales antes de realizar cambios en la política.

- Las acciones estadounidenses enfrentan una corrección aguda, con el Nasdaq liderando las pérdidas, cayendo un 3.3%.

- La herramienta CME FedWatch indica una expectativa mayoritaria de que las tasas se mantendrán en los niveles actuales en mayo, mientras que las expectativas de recortes de tasas en junio han aumentado significativamente.

- Antes del período de apagón mediático, el índice de sentimiento de la Fed en el gráfico diario ha caído hacia un terreno neutral, lo que también podría explicar la caída del USD.

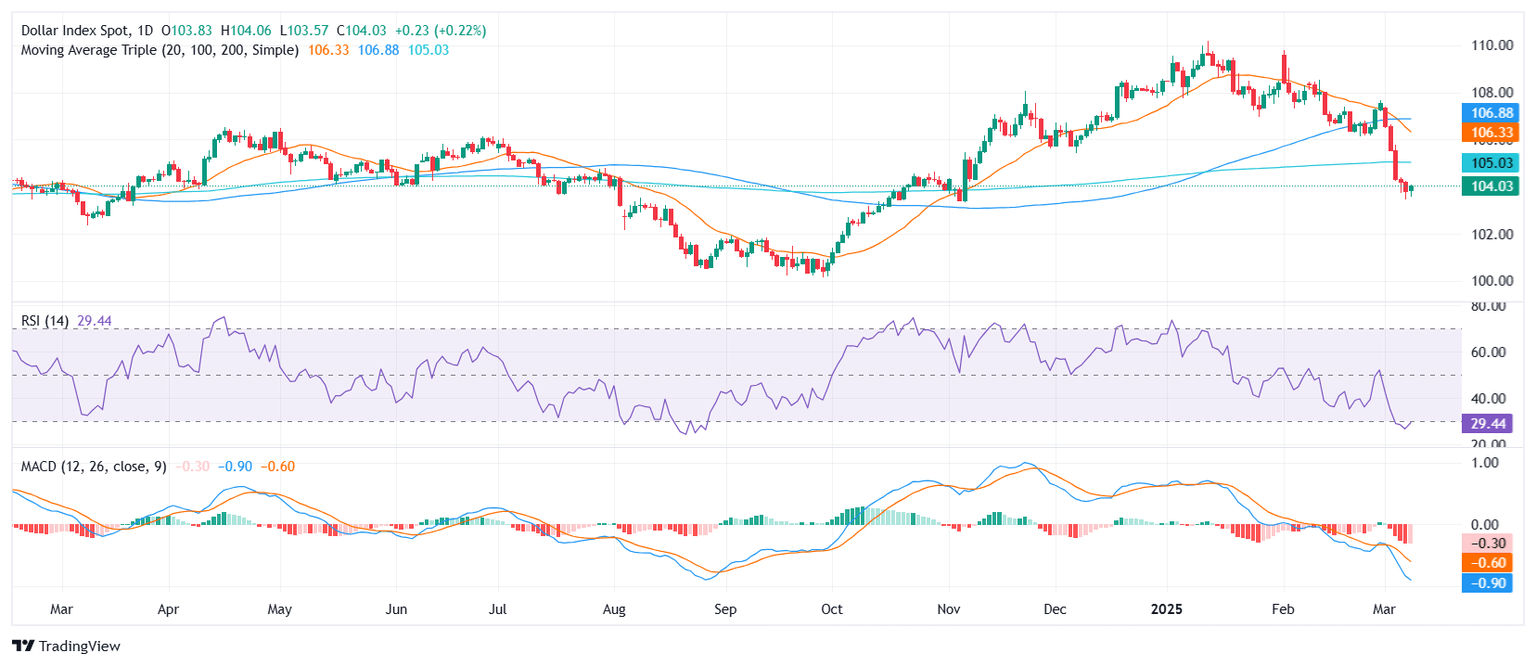

Perspectiva técnica del DXY: Probando un soporte cerca de 103.50

El Índice del Dólar estadounidense (DXY) se estabiliza por debajo de 104.00, consolidándose tras la fuerte caída de la semana pasada. Las medias móviles simples (SMA) de 20 y 100 días confirmaron un cruce bajista cerca de 107.00, reforzando la tendencia negativa. El Índice de Fuerza Relativa (RSI) se mantiene cerca del territorio de sobreventa, señalando un potencial para un rebote a corto plazo. Mientras tanto, el Convergencia/Divergencia de Medias Móviles (MACD) sigue siendo bajista, sugiriendo un mayor riesgo a la baja a menos que los compradores intervengan cerca de los niveles de soporte. Si el DXY no logra recuperar 104.50, el siguiente soporte se ve cerca de 103.30, lo que podría determinar si se produce una caída más profunda.

Fed FAQs

La política monetaria de Estados Unidos está dirigida por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de los precios y fomentar el pleno empleo. Su principal herramienta para lograr estos objetivos es ajustar los tipos de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Reserva Federal, ésta sube los tipos de interés, incrementando los costes de los préstamos en toda la economía. Esto se traduce en un fortalecimiento del Dólar estadounidense (USD), ya que hace de Estados Unidos un lugar más atractivo para que los inversores internacionales coloquen su dinero. Cuando la inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Reserva Federal puede bajar los tipos de interés para fomentar el endeudamiento, lo que pesa sobre el billete verde.

La Reserva Federal (Fed) celebra ocho reuniones al año, en las que el Comité Federal de Mercado Abierto (FOMC) evalúa la situación económica y toma decisiones de política monetaria. El FOMC está formado por doce funcionarios de la Reserva Federal: los siete miembros del Consejo de Gobernadores, el presidente del Banco de la Reserva Federal de Nueva York y cuatro de los once presidentes de los bancos regionales de la Reserva, que ejercen sus cargos durante un año de forma rotatoria.

En situaciones extremas, la Reserva Federal puede recurrir a una política denominada Quantitative Easing (QE). El QE es el proceso por el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Es una medida de política no estándar utilizada durante las crisis o cuando la inflación es extremadamente baja. Fue el arma elegida por la Fed durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos de alta calidad de instituciones financieras. El QE suele debilitar al Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso a la QE, por el que la Reserva Federal deja de comprar bonos a instituciones financieras y no reinvierte el capital de los bonos que tiene en cartera que vencen, para comprar nuevos bonos. Suele ser positivo para el valor del Dólar estadounidense.

Autor

Patricio Martín

FXStreet

Patricio es un economista argentino apasionado por las finanzas globales y por comprender los movimientos diarios de los mercados.