¿Cómo puede Asia ser una apuesta de valor para la IA?

Puntos clave

- Asia es la columna vertebral de la IA: Aproximadamente el 70% de la fabricación de chips a nivel mundial, el 90% de la memoria de IA y casi toda la capacidad de empaquetado avanzado se encuentran en Taiwán, Corea y Japón — lo que hace que la región sea indispensable para el ecosistema de IA.

- Oportunidad de valor, no desacoplamiento: En nuestra opinión, los habilitadores de Asia ofrecen una exposición más barata y vinculada a las ganancias en la expansión de la IA, aunque siguen siendo parte del mismo ciclo tecnológico global.

Cuando se disipa el entusiasmo, lo que cuenta son los fundamentos: en nuestra opinión, Asia se beneficia de la entrada de capital, no de la salida. Sus fábricas seguirán funcionando independientemente de qué plataforma estadounidense gane la carrera del software.

Panorama general

El entusiasmo por la IA sigue siendo alto, pero las preocupaciones sobre una burbuja están creciendo. Las valoraciones tecnológicas en EE.UU. están elevadas, con el sector de Tecnología de la Información del S&P 500 cotizando cerca de 30× PER a futuro (datos de Bloomberg, noviembre de 2025). El rally se ha estrechado, impulsado por un puñado de acciones de mega capitalización.

Mientras tanto, la construcción física de la infraestructura de IA —chips, servidores, centros de datos— continúa a toda velocidad, y gran parte de eso está ocurriendo en Asia.

Según los informes de las empresas, Asia representa alrededor del 70% de la capacidad de fabricación de chips de última generación (TSMC ~71 %), el 90% de la memoria de alto ancho de banda (SK Hynix + Samsung) y casi todo el empaquetado avanzado.

A medida que los inversores cambian su enfoque de "quién construye la IA más inteligente" a "quién suministra las herramientas", los habilitadores de Asia pueden representar el lado del valor en el comercio de IA.

La historia de la IA en EE.UU.: Fortalezas y fragilidades

Si bien las empresas estadounidenses siguen siendo los líderes en innovación, están surgiendo varios riesgos:

- Riesgo de concentración: Un puñado de acciones —Nvidia, Microsoft, Alphabet— domina el mercado de IA.

- Presión de capital vs. ROI: En nuestra opinión, el actual auge de la IA ha desencadenado el mayor ciclo de inversión corporativa en la historia. Morgan Stanley proyecta que los hiperescaladores globales gastarán alrededor de 700.000 millones de USD en gastos de capital en 2027, impulsados por la carrera para expandir la capacidad de centros de datos listos para IA. Este aumento en el gasto en infraestructura marca una escala sin precedentes, incluso por los estándares de la era de las puntocom o móvil, y la magnitud hace que el ROI sea cuestionable.

- Restricciones de energía: Se prevé que la demanda de electricidad de los centros de datos globales casi se duplique a ~950 TWh para 2030 (IEA 2024).

- Circularidad: Muchas grandes empresas tecnológicas son tanto clientes como proveedores en IA, creando bucles de ganancias dependientes del sentimiento. Funciona mientras el gasto esté en auge —pero si los presupuestos se ajustan el próximo año, esas acciones podrían tambalearse.

- Fatiga de valoración: Los múltiplos altos significan que pequeñas decepciones pueden desencadenar movimientos bruscos. Si los riesgos fiscales en EE.UU. vuelven a estar en el centro de atención y los rendimientos de los bonos aumentan, los activos de larga duración como las acciones de crecimiento y vinculadas a la IA podrían enfrentar una presión de valoración renovada a medida que las tasas de descuento se reajusten.

Por qué Asia importa más que nunca

a) La columna vertebral de la fabricación

- TSMC (~71 % de participación en fundición) produce los obleas avanzadas que alimentan los chips de IA líderes.

- SK Hynix y Samsung juntas tienen más del 90% de la participación en el mercado global de HBM.

- Lasertec, Advantest e Ibiden de Japón siguen siendo esenciales para la inspección, prueba y sustratos.

Juntos, forman el "stack de rendimiento" que convierte la inversión en IA en capacidad de computación. En nuestra opinión, Asia se encuentra en la entrada de capital, no en la salida. Sus fábricas continúan operando independientemente de qué plataforma estadounidense gane la carrera del software.

b) Ventaja en infraestructura

Los clústeres de semiconductores de Asia ya tienen la energía, la tierra y la mano de obra calificada para escalar. Proyectos recientes, como la nueva fábrica de TSMC en Kumamoto, el clúster de semiconductores de Yongin en Corea y el plan de duplicar la capacidad de empaquetado CoWoS, muestran cómo la inversión y la política están trabajando juntas para acelerar la escalabilidad. A diferencia de EE.UU., donde el crecimiento de los centros de datos enfrenta cuellos de botella en la red, la expansión de Asia, a pesar de sus propios desafíos, sigue siendo más eficiente en capital y más rápida de ejecutar.

c) Colchón de valoración

Según datos de Bloomberg, los múltiplos a futuro para los mercados tecnológicos de Asia son:

- Corea: ~10–12× PER a futuro

- Japón: PER de altos dígitos con crecimiento de EPS de dos dígitos

- Taiwán: Múltiplos de medios dígitos a pesar de los récords de pedidos

Esto proporciona un ancla de ganancias y un buffer de valor relativo, aunque no inmunidad.

Señales del cambio

- Jensen Huang de Nvidia enfatizó la dependencia de TSMC recientemente, y pidió a TSMC más suministros de chips para satisfacer la demanda de IA.

- SK Hynix espera un crecimiento anual de HBM superior al 30% hasta 2026.

- Samsung está validando HBM4 para la producción de 2026.

- SoftBank vendió recientemente una participación de 5.800 millones de USD en Nvidia para reenfocarse en el ecosistema de IA de Japón.

Estos desarrollos sugieren que los actores de Asia están evolucionando de proveedores a puntos de control estratégico en la cadena de valor global de IA.

Por qué Asia puede representar el "juego de valor de la IA"

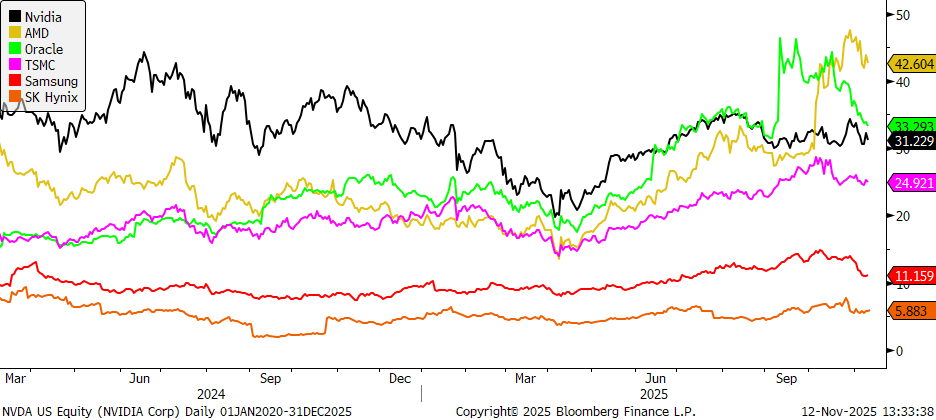

- Valoraciones más bajas: La exposición al hardware todavía se negocia a descuentos en comparación con sus pares de IA en EE. UU. (ver imagen abajo).

- Visibilidad de ganancias: Los libros de pedidos de múltiples trimestres proporcionan pronósticos más estables.

- Apalancamiento de capex: Gran parte del flujo de capex de infraestructura de IA global va a las cadenas de suministro asiáticas.

- Apoyo político: Las reformas de gobernanza de Japón y el impulso Value-Up de Corea están mejorando los retornos para los accionistas

Los riesgos

- Concentración: La capacidad clave se encuentra en un puñado de actores (TSMC, SK Hynix, Samsung, Lasertec).

- Geopolítica: Los cambios en las reglas de exportación o las tensiones a través del estrecho podrían interrumpir el suministro.

- Riesgo cíclico: Si el capex de IA se desacelera, los márgenes pueden normalizarse rápidamente.

- Concurrencia: Los nombres de IA de gran capitalización en Asia son ampliamente mantenidos.

Instantánea del escenario

- Si la IA estadounidense repunta siguiendo las directrices: es probable que Asia participe, con los líderes (TSMC, SK Hynix, Samsung) generalmente moviéndose al unísono, mientras que los proveedores de segunda línea se ponen al día más tarde.

- Si la IA de EE.UU. se desinfla pero el capex se mantiene estable: Asia puede mantenerse mejor en una base relativa, apoyada por pedidos continuos de infraestructura y cadena de suministro.

- Si la IA estadounidense recorta el gasto de capital: es probable que Asia tenga un rendimiento inferior a corto plazo dado el apalancamiento operativo; observe la amplitud de la cartera de órdenes antes de volver a asumir riesgos.

La conclusión

A medida que la tecnología de EE.UU. enfrenta costos más altos y valoraciones estiradas, creemos que Asia ofrece una ruta más barata y anclada en ganancias hacia la misma megatendencia.

Autor

Equipo de analistas de Saxo Bank

Saxo Bank

Saxo es una firma de inversión galardonada en la que confían más de 1.200.000 clientes de todo el mundo. Saxo ofrece la plataforma de operaciones en línea líder que conecta a inversores y operadores con los mercados financieros globales.