Este artículo ha sido escrito por Duncan Lamont, CFA Head of Research and Analytics

Después de otra semana difícil para los mercados de valores, las valoraciones han caído aún más. Casi todos los grandes mercados mundiales parecen baratos según distintos ratios.

Dicen que una semana es mucho tiempo en la política. Lo mismo podría decirse de los mercados financieros en este momento.

En la semana desde que publicamos nuestra reciente actualización de las valoraciones del mercado bursátil, los retornos diarios en el mercado de valores de EE.UU. han sido de +5%, -5%, -9%, +9%, -12%. Los mercados han sido azotados diariamente, y el descenso semanal ha sido de -13%. Las pérdidas semanales de dos dígitos han sido una característica dolorosa en todo el mundo.

Dada la magnitud de los movimientos, es apropiado refrescar nuestro análisis de valoración (ver al final de este artículo una breve explicación de cada indicador).

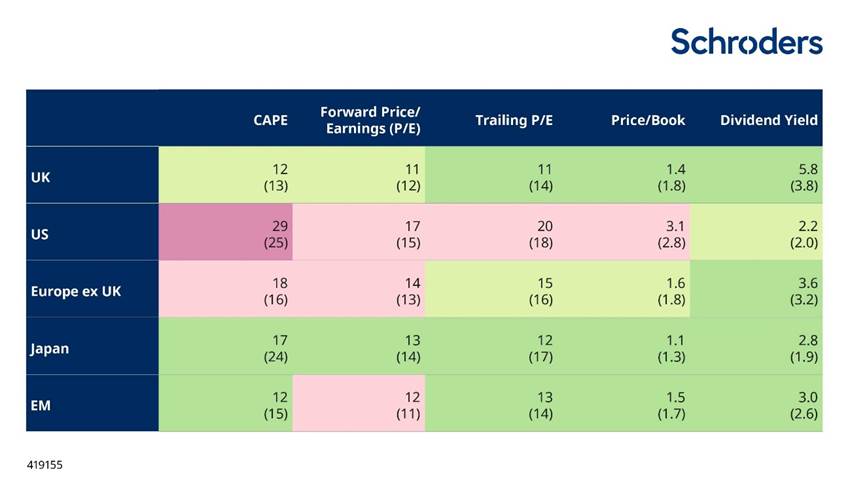

A esta hora la semana pasada, la mayoría de los mercados estaban errando por el lado de ser baratos. Las cifras se muestran redondeadas y se han sombreado en rojo oscuro si están más del 10% "caras" en comparación con su media de 15 años y en verde oscuro si están más del 10% "baratas", con tonos más pálidos para las que están en medio.

Valoraciones frente a la media histórica: 9 de marzo de 2020

Las rentabilidades pasadas no son una guía para las rentabilidades futuras y puede que no se repitan. Fuente: MSCI, Refinitiv, Schroders, Robert Shiller. Los datos cubren 15 años hasta el 9 de marzo de 2020.

Las cifras se muestran redondeadas y han sido sombreadas en rojo oscuro si están más del 10% de caras en comparación con su media de 15 años (mediana) y en verde oscuro si están más del 10% de baratas, y en verde aún más oscuro si están más del 20% de baratas, con sombras más pálidas para las que están entre medias.

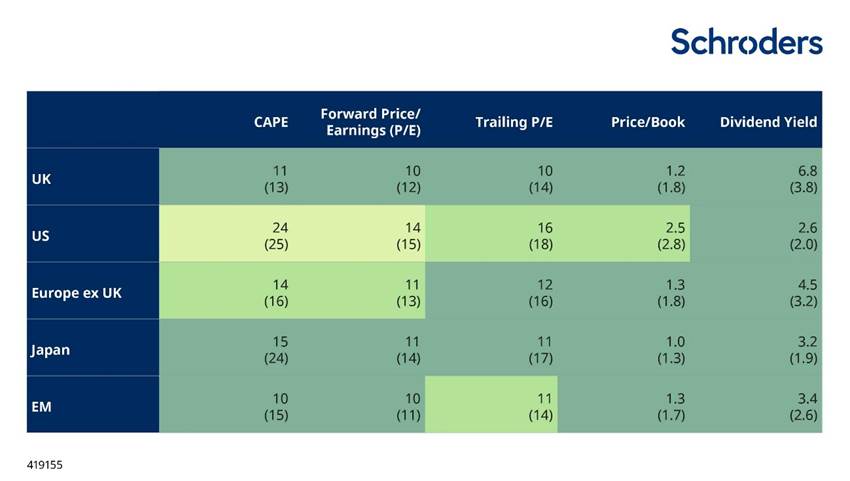

Sin embargo, la actualización de este análisis hoy revela todo un campo de verde. Todos los mercados están completamente baratos comparados con las valoraciones de los últimos 15 años. Incluso el mercado de EE.UU., que ha estado constantemente caro durante años, está ahora barato. Este cuadro es casi idéntico si extendemos el marco temporal a los últimos 20 años, o desde 1995 cuando los datos de valoración de los mercados emergentes están disponibles por primera vez.

De hecho, los mercados han caído a niveles tan baratos que hemos decidido introducir un nuevo color en nuestro sombreado. Anteriormente, el verde oscuro indicaba que un mercado era más de un 10% barato en comparación con su promedio histórico. Ahora el verde aún más oscuro destaca aquellos mercados que son más del 20% baratos. 17 de las 25 medidas de valoración que se muestran a continuación están ahora en esta categoría.

Valoraciones frente a la media histórica: 16 de marzo de 2020

Las rentabilidades pasadas no son una guía para las rentabilidades futuras y puede que no se repitan.

Fuente: MSCI, Refinitiv, Schroders, Robert Shiller. Los datos cubren 15 años hasta el 16 de marzo de 2020.

Las cifras se muestran redondeadas y han sido sombreadas en rojo oscuro si están más del 10% de caras en comparación con su media de 15 años (mediana) y en verde oscuro si están más del 10% de baratas, y en verde aún más oscuro si están más del 20% de baratas, con sombras más pálidas para las que están entre medias.

Los mercados han caído a niveles tan baratos porque el golpe al crecimiento económico que va a infligir el coronavirus es muy difícil de cuantificar. Y la incertidumbre es lo que más odian los mercados. Como resultado, es probable que los mercados sigan siendo turbulentos y no se pueden descartar nuevas caídas.

Concretamente, en relación con las cifras anteriores, las expectativas de beneficios futuros todavía tienen que reducirse mucho, pero esas reducciones son inevitables. También es probable que los dividendos se vean sometidos a presión.

Los riesgos abundan, pero para quienes tienen un horizonte temporal suficientemente largo, las valoraciones son inequívocamente más atractivas que en cualquier otro momento de los últimos años. El problema es que, mientras persista la incertidumbre, podrían llegar a ser aún más baratas. No es el momento de ser temerariamente audaz, pero si se tiene un horizonte temporal suficientemente largo, el mercado de valores está empezando a parecer una propuesta mucho más interesante.

Las opiniones expresadas aquí no representan necesariamente las opiniones declaradas o reflejadas en las Comunicaciones, Estrategias o Fondos de Schroders. Este documento tiene fines informativos exclusivamente y no se considera material promocional de ningún tipo. La información aquí contenida no se entiende como oferta o solicitud de compra o venta de ningún valor o instrumento afín en este documento. No se debe depositar su confianza en las opiniones e información recogidas en el documento a la hora de tomar decisiones de inversión y/o estratégicas. La información aquí contenida se considera fiable, pero Schroders no garantiza su integridad ni su exactitud. La rentabilidad registrada en el pasado no es un indicador fiable de los resultados futuros. El precio de las acciones y los ingresos derivados de las mismas pueden tanto subir como bajar y los inversores pueden no recuperar el importe original invertido. Las previsiones están sujetas a un alto nivel de incertidumbre sobre los factores económicos y de mercado futuros que pueden afectar a los resultados futuros reales. Las previsiones se ofrecen con fines informativos a fecha de hoy. Nuestros supuestos pueden variar sustancialmente en función de los cambios que puedan producirse en los supuestos subyacentes, por ejemplo, a medida que cambien las condiciones económicas y del mercado. No asumimos ninguna obligación de informarle de las actualizaciones o cambios en estos datos conforme cambien los supuestos, las condiciones económicas y del mercado, los modelos u otros aspectos. Publicado por Schroder Investment Management (Europe) S.A., Sucursal en España, c/ Pinar 7 – 4ª planta.28006 Madrid – España.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: El Euro se acerca a una zona de soporte clave

El EUR/USD cotiza cerca de 1.1700 en la sesión europea del miércoles. Las perspectivas técnicas apuntan a una tendencia bajista a corto plazo. La Reserva Federal publicará las actas de la reunión de política monetaria de junio.

XAU/EUR: El precio del Oro en euros cae a mínimos de nueve días cerca de 2.800€ ante el inminente acuerdo arancelario entre la UE y EE.UU.

La onza de Oro en euros registra su segunda jornada consecutiva de caídas este miércoles, retrocediendo a su nivel más bajo desde el pasado 30 de junio.

GBP/USD Pronóstico: La Libra podría extender su caída una vez que 1.3600 se confirme como resistencia

Los vendedores técnicos podrían seguir interesados una vez que se confirme 1.3600 como resistencia.

Pronóstico del USD/JPY: Los alcistas se vuelven cautelosos cerca del máximo de dos semanas; foco en las Minutas del FOMC

El USD/JPY cede sus ganancias intradía a un máximo de dos semanas y media alcanzado anteriormente este miércoles y se negocia justo por encima de 146.50 durante la primera mitad de la sesión europea.

Forex Hoy: La incertidumbre sobre los aranceles afecta el ánimo mientras la atención se centra en las minutas del FOMC

Los inversores adoptan una postura cautelosa a mitad de semana mientras navegan a través de los últimos titulares sobre la política comercial de EE.UU. Más tarde, en la sesión americana, la Fed publicará las actas de la reunión de política monetaria de junio y el Tesoro de EE.UU. llevará a cabo una subasta de bonos a 10 años.