Estrategia de salida del coronavirus: 3 factores críticos a tener en cuenta y cómo afectan a las divisas

- El coronavirus ha alcanzado una etapa en la que los gobiernos están empezando a contemplar estrategias de salida.

- La presión sobre los sistemas de salud es crítica para los bloqueos y la moderación de los mismos.

- La prueba generalizada del COVID-19 y el seguimiento sofisticado de los contactos son cruciales para controlar nuevos brotes.

¿Cuándo podremos salir de la casa? Esa es la pregunta en la mente de alrededor de la mitad de la población mundial que está encerrada en sus viviendas. Los bloqueos generales también han mantenido a millones de personas sin trabajo y han desencadenado una cancelación masiva de actividades, causando daños económicos sustanciales.

Los gobiernos emitieron órdenes de quedarse en casa para frenar la propagación del coronavirus, "aplanar la curva" y aliviar la presión sobre los sistemas de salud. El temor, materializado en algunos lugares, era que no habría suficiente personal y equipo para hacer frente a la afluencia de casos de COVID-19.

En el frente económico, las autoridades han ofrecido un estímulo fiscal y monetario para mitigar las consecuencias: ayudando a las empresas a sobrevivir, a las personas que pierden sus trabajos a sobrellevarlo y, potencialmente, mantener los trabajos de la mayor cantidad de personas posible.

Después de largas semanas de agonía, hay luz al final del túnel en varios lugares. Italia ha visto una caída en nuevos casos y muertes, España ha experimentado una desaceleración sustancial y Andrew Cuomo, el sombrío gobernador de Nueva York, también es algo más optimista.

Los formuladores de políticas ahora están empezando a considerar tomar medidas iniciales para eliminar las restricciones, disminuir las "fobias a estar encerrado" e impulsar las economías. Cuanto más rápido sea el retorno a la normalidad, mejor para las monedas subyacentes. Sin embargo, cualquier disminución de los bloqueos será gradual, para evitar un nuevo brote y una reversión a límites más estrictos.

Esos contratiempos serían más devastadores que una disminución más lenta del encierro, ya que minarían la confianza de la gente y el espíritu animal de los inversores. Para liberar la economía, los gobiernos se basarían en tres pilares:

1) Menor utilización de las UCI

El motivo principal de los bloqueos es reducir la aglomeración en los hospitales y especialmente en las Unidades de Cuidados Intensivos. Las personas admitidas en las UCI requieren más recursos humanos y equipos, como ventiladores de diversos tipos.

Una caída significativa en la utilización de las UCI puede llegar a través de menos casos graves de COVID-19 y también al aumentar la capacidad, como los hospitales de campaña convertidos en una gran UCI como el británico Nightingale, el Ifema de Madrid o el centro Javits de Nueva York.

Es esencial tener en cuenta que la tasa de infección por coronavirus es rápida y con un aumento exponencial, lo que indica que el uso de las UCI al 50% puede ser insuficiente ya que las camas pueden llenarse rápidamente. Una tasa de uso del 25% permitiría un margen más amplio para que los gobiernos asuman un riesgo calculado y permitir a las personas moverse con mayor libertad.

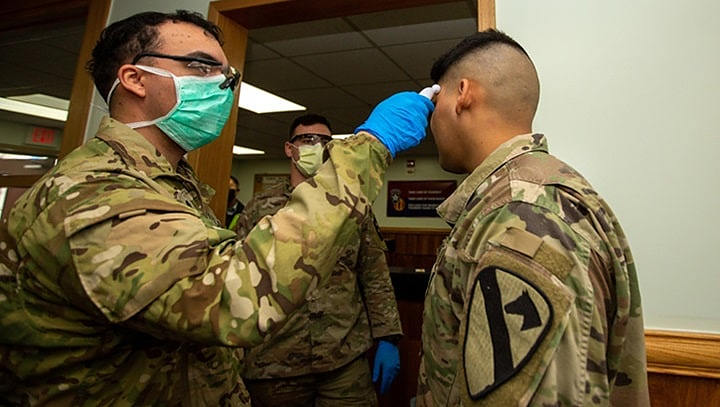

2) Mayor capacidad de realizar test

Corea del Sur detuvo con éxito la propagación del virus mediante pruebas generalizadas de la población en los vehículos y otros lugares. Eso permitió a la nación asiática abstenerse de un bloqueo nacional.

Un país que despliega un vasto sistema de análisis de coronavirus, incluidos los anticuerpos y no solo para identificar a las personas enfermas, podría abrir la economía más rápido que otros.

Las pruebas exhaustivas también permiten encontrar muchos casos asintomáticos, lo que reduce la tasa de mortalidad y aumenta la confianza en la población.

3) Seguimiento de contactos automático

Además de las pruebas rápidas y eficientes, la clave para abrir los cierres, y potencialmente imponer bloqueos localizados, es el seguimiento de contactos. Cada persona infectada recién descubierta se encontró con otras en su camino. Entrevistar a esa persona puede conducir a varios contactos, pero quizás no a todos, y puede ser más limitado si la persona está inconsciente.

Sería más fácil reabrir la actividad si hubiera un rastreo automático generalizado de personas a través de aplicaciones de teléfonos móviles. Algunos países ya han implementado tales aplicaciones móviles de forma voluntaria. Otros, como Israel, están utilizando leyes de emergencia para rastrear a las personas infectadas con la enfermedad o aquellas que han estado en contacto con personas potencialmente afectadas.

Cuanto más fuertes se vuelvan estos tres factores, más rápidamente se abrirán los bloqueos.

Comportamiento de las divisas

Los países de la eurozona han sufrido la mayoría de las muertes mundiales, y cada mejora en estos tres campos puede acelerar la apertura de la economía e impulsar al euro. El Reino Unido va por detrás de varios factores, pero el impacto probablemente será directo para la libra esterlina.

El dólar estadounidense, y especialmente el yen japonés, son monedas de refugio seguro y tienen un comportamiento diferente. Pueden perder terreno como respuesta a las buenas noticias. Si los Estados Unidos disminuyen las restricciones, los inversores pueden abandonar la seguridad del dólar estadounidense y pasar a las monedas consideradas de mayor riesgo. Por el contrario, cualquier contratiempo en EE.UU. puede hacer que los inversores se aferren al dólar.

Conclusión

La batalla contra el coronavirus está llegando al fin del principio, y es hora de mirar las estrategias de salida. La utilización de las UCI, las pruebas generalizadas y las capacidades de seguimiento de contactos son críticas para aliviar los bloqueos y reiniciar las economías, por lo tanto, es esencial para las divisas.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.