BRICS, Occidente y el resto: Un mundo fracturado

- El comercio mundial se fragmenta en bloques opuestos, advierte el FMI.

- Los BRICS y sus aliados se distancian de Occidente.

- Los BRICS intentan desdolarizar y sustituir el SWIFT para eludir la amenaza de sanciones.

Las grietas cada vez mayores en las redes de comercio mundial a lo largo de las fallas geopolíticas han provocado una advertencia del Fondo Monetario Internacional (FMI), que teme que la tendencia pueda conducir a una ruptura del comercio mundial, lo que provocaría una ralentización del crecimiento.

En un discurso pronunciado la semana pasada en Stanford, Gita Gopinath, Primera Subdirectora Gerente del FMI, advirtió: "Los países están reevaluando a sus socios comerciales en función de sus preocupaciones económicas y de seguridad nacional", y añadió que, de mantenerse esta tendencia, "podríamos asistir a un amplio retroceso de las reglas de compromiso mundiales y, con ello, a una reversión significativa de los beneficios de la integración económica".

La advertencia se produce en un momento en que las naciones se polarizan cada vez más en sus relaciones comerciales, en medio de una tendencia creciente a alejarse de la globalización para adoptar una agenda más proteccionista.

El impacto podría reflejarse en una ralentización del comercio mundial después de que el comercio de bienes y servicios se expandiera por "el más estrecho de los márgenes" en 2023, "un estimado 0,2%", que fue "el ritmo más lento en 50 años", según Ayhan Kose, Economista Jefe Adjunto del Banco Mundial.

"Habría disminuido totalmente de no ser por el crecimiento del comercio de servicios", añade Kose, mientras que el comercio de bienes por sí solo "se contrajo aproximadamente un 2,0%, la contracción más pronunciada durante este siglo fuera de una recesión mundial".

Las semillas de la discordia existen desde hace tiempo, reflejadas en acontecimientos como el Brexit y la guerra comercial de EE.UU. con China; pero la guerra en Ucrania y las tensiones en Oriente Medio están profundizando las divisiones existentes.

Los BRICS lideran la tendencia a la desdolarización

Los intentos de los BRICS de desdolarizar la economía mundial es otro avance dentro del tema de la fragmentación.

En una reunión con el presidente Xi Jinging de China el jueves, el presidente Vladimir Putin de Rusia habló de cómo la decisión "oportuna" de las dos naciones de realizar pagos en sus propias monedas nacionales en lugar del Dólar estadounidense había ayudado a fortalecer el comercio entre las Naciones.

"Hoy en día, el 90% de todos los pagos ya se realizan en rublos y yuanes", se jactó Putin en la reunión, según Reuters.

Según el Banco de Pagos Internacionales (BIS) y la Sociedad de Telecomunicaciones Financieras Interbancarias Mundiales (SWIFT), el Dólar estadounidense se utiliza en entre el 80% y el 90% de todas las transacciones transfronterizas mundiales.

El principal motivo de los BRICS para desdolarizar el mundo es el deseo de eludir la amenaza de las sanciones comerciales y la confiscación de activos extranjeros por parte de los gobiernos occidentales. Estas sanciones son más fáciles de aplicar y más perjudiciales para los países objetivo debido al uso generalizado del Dólar estadounidense.

Tipos de interés más altos y desdolarización

Las amenazas de sanciones no son el único motivo del deseo de los BRICS de desvincularse del Dólar. La reciente subida de los tipos de interés en Occidente ha supuesto otro incentivo.

Debido al dominio del Dólar estadounidense en el comercio y las finanzas, muchas compañías de los mercados emergentes emiten deuda denominada en dólares. Se calcula, por ejemplo, que aproximadamente la mitad de la deuda externa de China e India está denominada en dólares estadounidenses. Lo mismo ocurre con países como Etiopía y Argentina, y también con muchas otras naciones de mercados emergentes, según Carnegie Endowment for International Peace (CEIP), un servicio de asesoramiento con sede en Washington.

El aumento de los tipos de interés en Estados Unidos ha incrementado sustancialmente el coste del servicio de la deuda. El mayor coste de los préstamos también encarece la financiación del comercio, de la que depende gran parte del comercio mundial.

Dado que los inversores tienden a preferir aparcar su capital donde puede obtener un alto rendimiento, el aumento de los tipos de interés en EE.UU. también ha fortalecido el Dólar estadounidense como divisa. Esto ha agravado aún más el coste del servicio de la deuda denominada en dólares.

Esto es especialmente cierto para los acreedores de mercados emergentes cuyas propias divisas se han devaluado.

Escasez de dólares

Para algunos países, la devaluación de sus propias divisas ha hecho casi imposible mantener unas reservas adecuadas de dólares estadounidenses para llevar a cabo adecuadamente el comercio internacional.

"Tres países invitados del BRICS -Argentina, Egipto y Etiopía- se enfrentan a una grave escasez de dólares y a una elevada inflación. La escasez de dólares refleja un desequilibrio entre la oferta y la demanda de dólares en toda la economía. La escasez de dólares en Argentina y Etiopía fue tan grave en algunos momentos de 2023 que los tipos de cambio en el mercado negro eran casi el doble de los tipos oficiales. En Egipto, los activos exteriores netos del sistema bancario (medida de la escasez de divisas) alcanzaron un déficit récord en junio de 2023", afirma el CEIP.

El aumento de la inflación y la devaluación de la moneda en muchas economías de mercado emergentes es un círculo vicioso agravado por el dominio del Dólar estadounidense en el comercio y las finanzas. Casi todo el comercio mundial de materias primas se realiza en Dólares estadounidenses, de modo que cuando las divisas nacionales se devalúan, aumenta el coste de importación de materias primas denominadas en Dólares para esos países, lo que provoca una mayor inflación.

Las alternativas de los BRICS a SWIFT

El deseo de los BRICS de desmantelar la hegemonía mundial del Dólar estadounidense ha ido acompañado del desarrollo de alternativas al método de transferencia y liquidación más utilizado en el comercio internacional: el SWIFT.

La militarización de SWIFT por parte de Occidente contra sus adversarios ha llevado a la evolución de sistemas de pago alternativos, en un ejemplo más de la tendencia a la "fragmentación" mencionada por Gopinath.

Tras el estallido de la guerra entre Rusia y Ucrania, por ejemplo, un gran número de bancos rusos fueron excluidos de SWIFT como parte de las sanciones de la Unión Europea y Estados Unidos contra Rusia.

Esto ha llevado al desarrollo de alternativas como el Sistema de Transferencia de Mensajes Financieros (SPFS) de Rusia y el Sistema Chino de Pagos Interbancarios Transfronterizos (CIPS), basado en el renminbi.

El SPFS, desarrollado por el Banco Central de Rusia (BCR), cuenta con 129 participantes en 20 países, y el CIPS, desarrollado por el Banco Popular de China (PBoC), es utilizado por 1.427 instituciones financieras de 109 países y regiones.

El CIPS ofrece servicios de compensación y liquidación a sus participantes en pagos y comercio transfronterizos en renminbi (RMB).

Europa también tiene su propio sistema internacional de pagos, conocido como SEPA, que puede utilizarse para la compensación y liquidación en euros. También existen otros sistemas internacionales como WISE y servicios de transferencias transfronterizas basados en criptomonedas.

La alternativa de los BRICS al Dólar: ¿el Renminbi?

Algunos países BRICS han evitado el Dólar comerciando directamente entre sí en sus propias divisas. India y Nigeria, por ejemplo, establecieron recientemente un pacto comercial por el que todo el comercio entre ambas naciones se realizaría utilizando sus propias monedas nacionales.

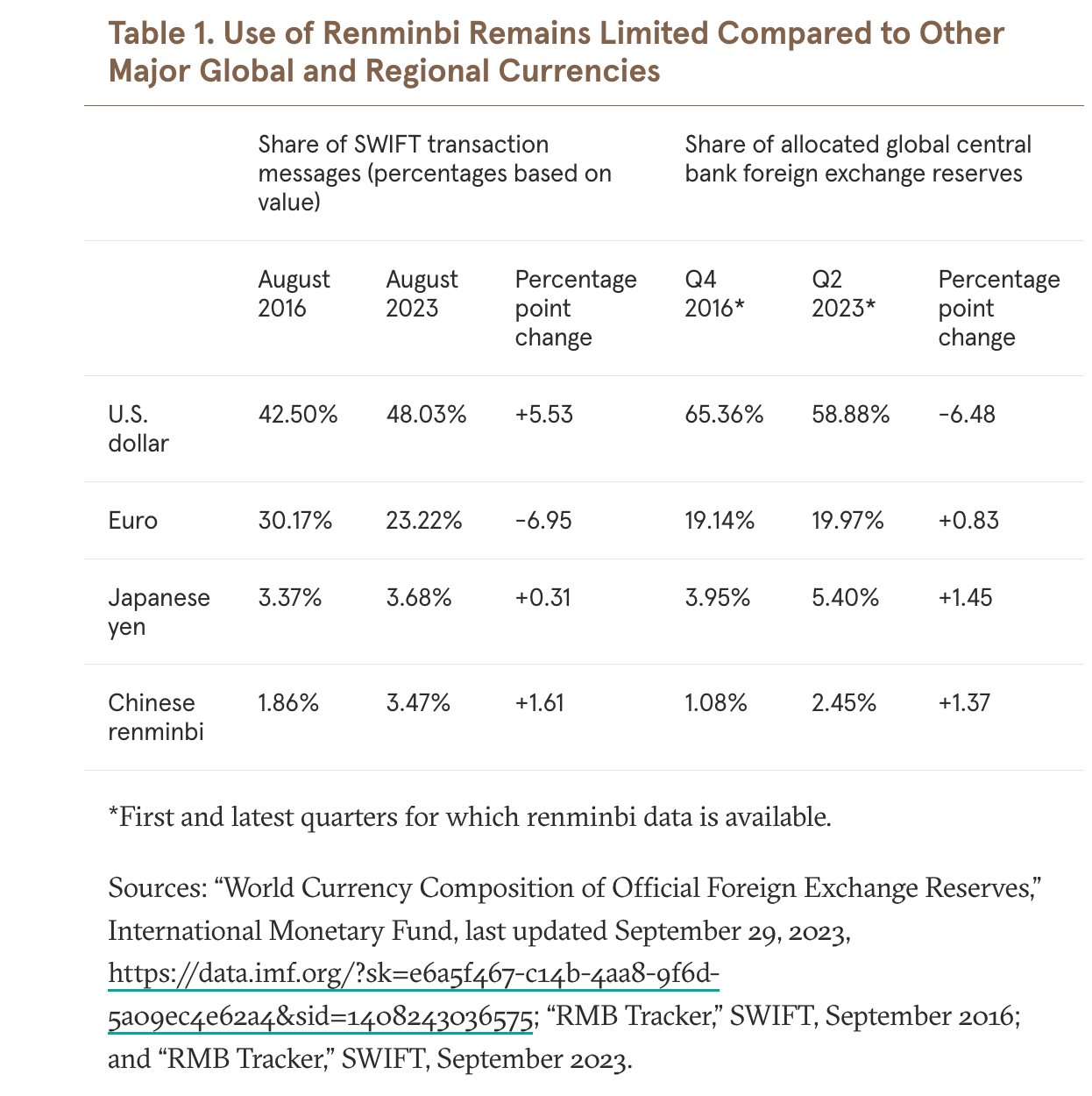

El renminbi chino también ha experimentado un ascenso como medio de cambio y muchos comentaristas de los BRICS lo consideran la alternativa más probable al Dólar estadounidense por su relativa estabilidad y liquidez.

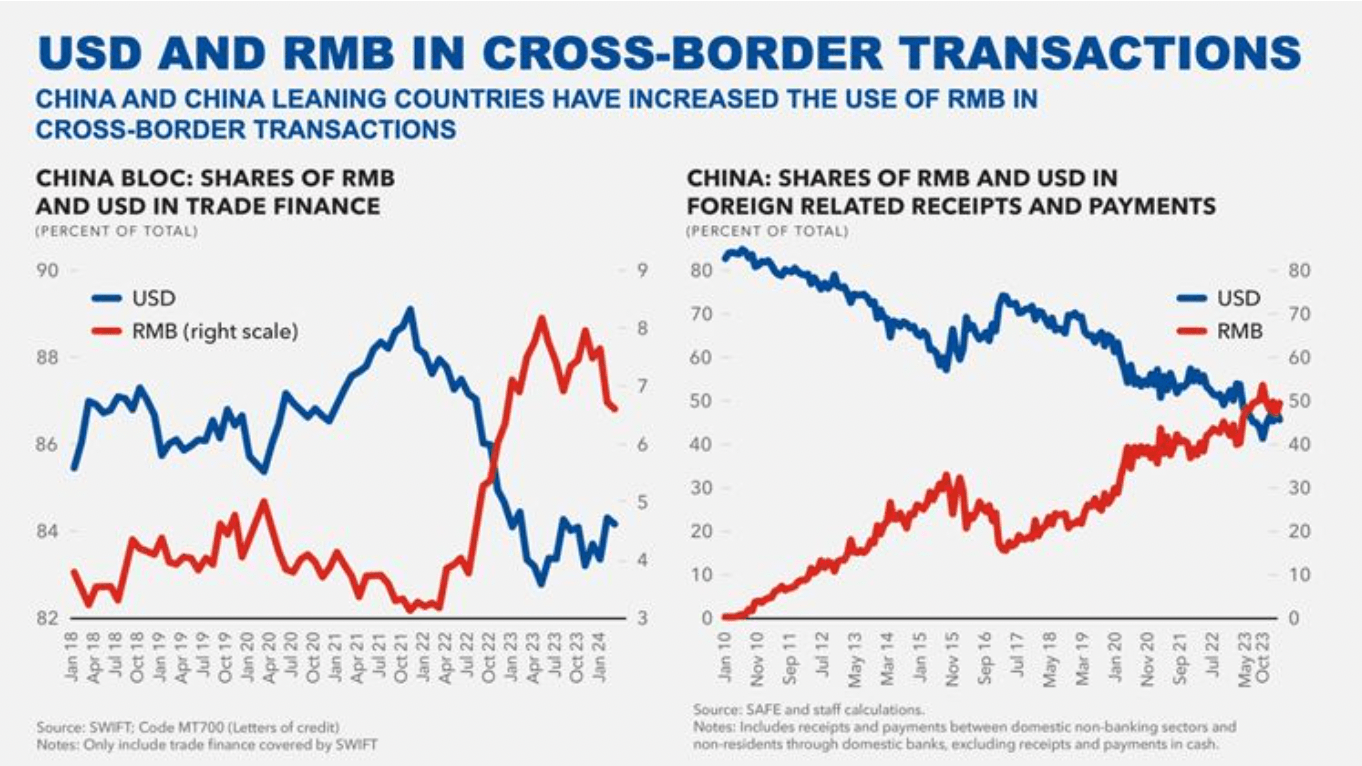

Aunque todavía modesto en términos de volumen bruto, el renminbi ha experimentado un aumento en su uso como medio de pago, como muestra el gráfico siguiente, extraído del discurso de Gopinath.

Los bancos centrales también han aumentado sus reservas de RMB, principalmente a expensas del Dólar estadounidense.

Por su parte, el creciente uso del renminbi en el comercio internacional se ha producido a expensas del Euro (EUR), como muestran los datos del FMI, citados por el CEIP.

Sin embargo, el uso del renminbi se ve limitado por el hecho de que China no ha liberalizado totalmente su cuenta de capital, lo que dificulta el libre comercio con el RMB.

El Oro marca la pauta

Otra consecuencia de la creciente fragmentación del panorama del comercio mundial es el acaparamiento de Oro por parte de los bancos centrales no occidentales.

"Si observamos las reservas mundiales de divisas, la evolución más notable durante 2022-23 ha sido un aumento de las compras de Oro por parte de los bancos centrales", afirma Gopinath, señalando que las reservas de los países del "bloque chino" han experimentado todas las subidas en comparación con los bancos centrales occidentales, cuyas holdings se han mantenido estables.

"Las compras de Oro por parte de algunos bancos centrales pueden deberse a la preocupación por el riesgo de sanciones", añade Gopinath.

Sin embargo, es posible que el acaparamiento de Oro por parte de los BRICS y sus aliados no sea sólo como cobertura contra el riesgo de sanciones. También es posible que se remonten a la época del patrón oro, cuando las divisas se sustentaban en las reservas de oro.

"Los países del BRICS poseen mucho oro", afirma Mike Maharrey, de Money Metals Exchange, "aunque exista cierta desconfianza entre las naciones del BRICS a la hora de utilizar las divisas de los demás, el Oro podría desempeñar el papel del Dólar como moneda intermediaria".

Autor

Joaquin Monfort

FXStreet

Joaquin Monfort es escritor y analista financiero con más de 10 años de experiencia escribiendo sobre mercados financieros y datos alternativos. Es Licenciado en Antropología por la Universidad de Londres y Diplomado en Análisis Técnico.