Apuntes para la inflación de EE.UU.: ¿Oportunidad de venta en el dólar estadounidense? Tres escenarios para el evento crítico

- Los temores de un repunte de la inflación han aumentado drásticamente en los últimos días, empujando al dólar al alza.

- Es más probable que la inflación subyacente se mantenga lejos del objetivo de la Fed.

- Un giro a la baja del dólar es el escenario más probable de los tres posibles.

Todo cuesta dinero y, a veces, más que antes. Los temores de un aumento de la inflación se han apoderado de los mercados desde el viernes, cuando los precios al productor IPP subieron más de lo esperado, poniendo un foco aún mayor en los datos del índice de precios al consumidor IPC para marzo del martes.

Se había pronosticado que los costes en las puertas de las fábricas aumentarían anualmente, debido a la caída en marzo de 2020, cuando estalló la pandemia, pero también sorprendieron con un avance mensual del 1%. Eso fue el doble de las expectativas iniciales.

Los precios al consumidor son menos volátiles y más importantes. Uno de los mandatos de la Reserva Federal es mantener la inflación bajo control. Si bien los funcionarios de la Fed han reiterado que verán aumentos temporales, los mercados temen que las ganancias comiencen a afianzarse, lo que obligará a los responsables de la formulación de políticas monetarias a subir las tasas de interés más temprano que tarde. El dólar ha ido subiendo, pero ¿está justificado?

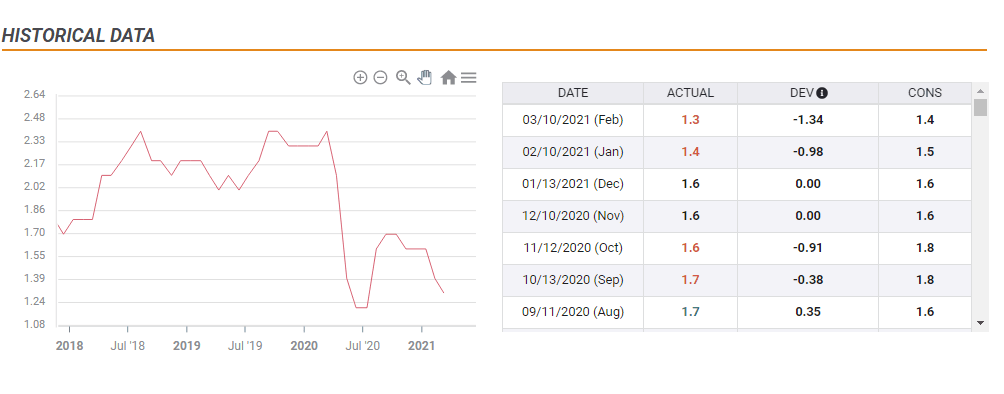

El banco central se centra en el IPC subyacente, la inflación que excluye elementos volátiles como alimentos y energía. El calendario económico apunta a una aceleración del 1.3% en febrero al 1.6% en marzo, lo que aún dejaría los precios subyacentes por debajo del objetivo del 2% de la Fed.

Como muestra el gráfico a continuación, un retorno al 1.6% colocaría el indicador en los niveles vistos en diciembre de 2020, y por debajo de las tasas prepandémicas del 2% o más. Sin embargo, con el impacto del efecto de base y otras incógnitas, el resultado podría ser diferente.

¿Cómo reaccionará el dólar? Aquí hay tres escenarios:

1) Dentro de las expectativas: Vender el hecho

Si el IPC subyacente alcanza el 1.6% interanual como se pronostica, o incluso el 1.7%, eso estaría simplemente dentro de lo que esperaban los economistas, pero por debajo de las expectativas del mercado impulsadas por la exageración. En este escenario, que tiene la mayor probabilidad, el dólar podría sufrir una clásica respuesta de "comprar el rumor, vender el hecho".

La libra podría destacar, después de corregir a la baja y mientras el país reabre en medio de una campaña de vacunación acelerada.

2) Por encima de las estimaciones: El dólar sube

Quizás los inversores lo esperan correctamente y los precios al productor no fueran demasiado altos. En caso de que el IPC subyacente alcance el 1.8% y especialmente si toca el 2%, el dólar se fortalecería en medio de las crecientes posibilidades de que la Fed suba las tasas o al menos reduzca las compras de bonos antes. Este escenario tiene una probabilidad media.

El USD/JPY sería el par de divisas preferido para comprar, ya que los rendimientos de los bonos del Tesoro aumentarían y el par USD/JPY se correlacionaría mejor con los rendimientos de la deuda estadounidense.

3) Por debajo de las previsiones: Rally del mercado

En el improbable caso de que el efecto de base apenas haga subir el IPC subyacente y lo sitúen solo en el 1.4% o el 1.5%, sería un shock positivo para los mercados bursátiles, que supondrían tasas más bajas durante más tiempo. Para el dólar, resultaría en una caída aún más significativa.

Los mayores ganadores serían las divisas relacionadas con los precios de las materias primas, que tienden a tener una reacción enorme a los repuntes de las acciones. Los dólares canadienses, australianos y neozelandeses tendrían margen para subir más.

Conclusión

Las cifras de inflación de Estados Unidos para marzo son críticas para los mercados y las expectativas son altas, probablemente demasiado altas. El dólar podría caer si la realidad no cumple con las estimaciones.

Autor

Yohay Elam

FXStreet

Yohay Elam es el último analista en unirse al equipo de FXStreet.