- Adrián Manz PhD, ha sido trader profesional de acciones durante 16 años. Es el autor de 2 libros de trading y publica el plan de trading de ingresos diarios, que es un plan nocturno de lo que va a hacer en los mercados al día siguiente en traderinsight.com

Los ciclos del mercado nos proporcionan oportunidades en todas las fases de la liquidez. Las mayores posibilidades son evidentes cuando la expansión de rango-y-volumen (XRV) impulsa al precio de una acción rápidamente al alza o la baja. Los movimientos XRV se producen cuando las instituciones han motivado a sus traders a comprar, o a liquidar, grandes posiciones en renta variable. Las acciones que se operan en esos momentos abruman a la oferta o la demanda, empujando al precio con un movimiento direccional rápido al alza (en el caso de compra) o a la baja (en el caso de la venta). El patrón gráfico XRV resultante proporciona a los operadores la oportunidad de sacar provecho de la actividad institucional, que se extiende a lo largo de varias sesiones de negociación.

Identificando formaciones de expansión de rango-y-volumen (XRV)

La capacidad de detectar la actividad institucional ha hecho que el XRV sea la piedra angular del trading del autor durante los últimos 16 años. Es fácil encontrar en los gráficos de precios diarios, los soportes y techos intradía que nos indican de forma fácil e intuitiva dónde colocar nuestro control de riesgos. El límite de pérdidas lo situaremos por fuera de una clara formación de soportes y resistencias en gráfico de 5 minutos. Los objetivos también son fáciles de detectar y se colocarán normalmente en la resistencia diaria (para operaciones a largo), o en el soporte (a corto). Hay dos tipos de patrón gráfico XRV y pasamos a describir en primer lugar la configuración de Tipo 1.Patrón XRV tipo 1

El primer patrón gráfico XRV ocurre cuando un movimiento tendencial retrocede y luego rompe en la dirección de la tendencia.Las reglas para una entrada a largo de tipo 1 son las siguientes:

1. Una acción está en tendencia alcista y retrocede.

2. Se produce una ruptura del retroceso en el extremo de las últimas 10 sesiones, preferiblemente con un fuerte volumen.

3. La compra a largo se produce en la siguiente sesión, 0,10 dólares por encima de la barra de XRV en la dirección de la ruptura.

4. Cierre al final del día, o en el objetivo superior de la resistencia diaria, o tras saltar el límite de pérdidas.

Las reglas para una venta a corto son las siguientes:

1. Una acción en tendencia bajista tiene un rally

2. Se produce una ruptura en el extremo de las últimas 10 sesiones, preferiblemente con un fuerte volumen.

3. La entrada a corto se produce en la siguiente sesión 0,10 por debajo de la barra de XRV en la dirección de la ruptura.

4. Cierre al final del día, o en el objetivo inferior del soporte diario, o tras saltar el límite de pérdidas.

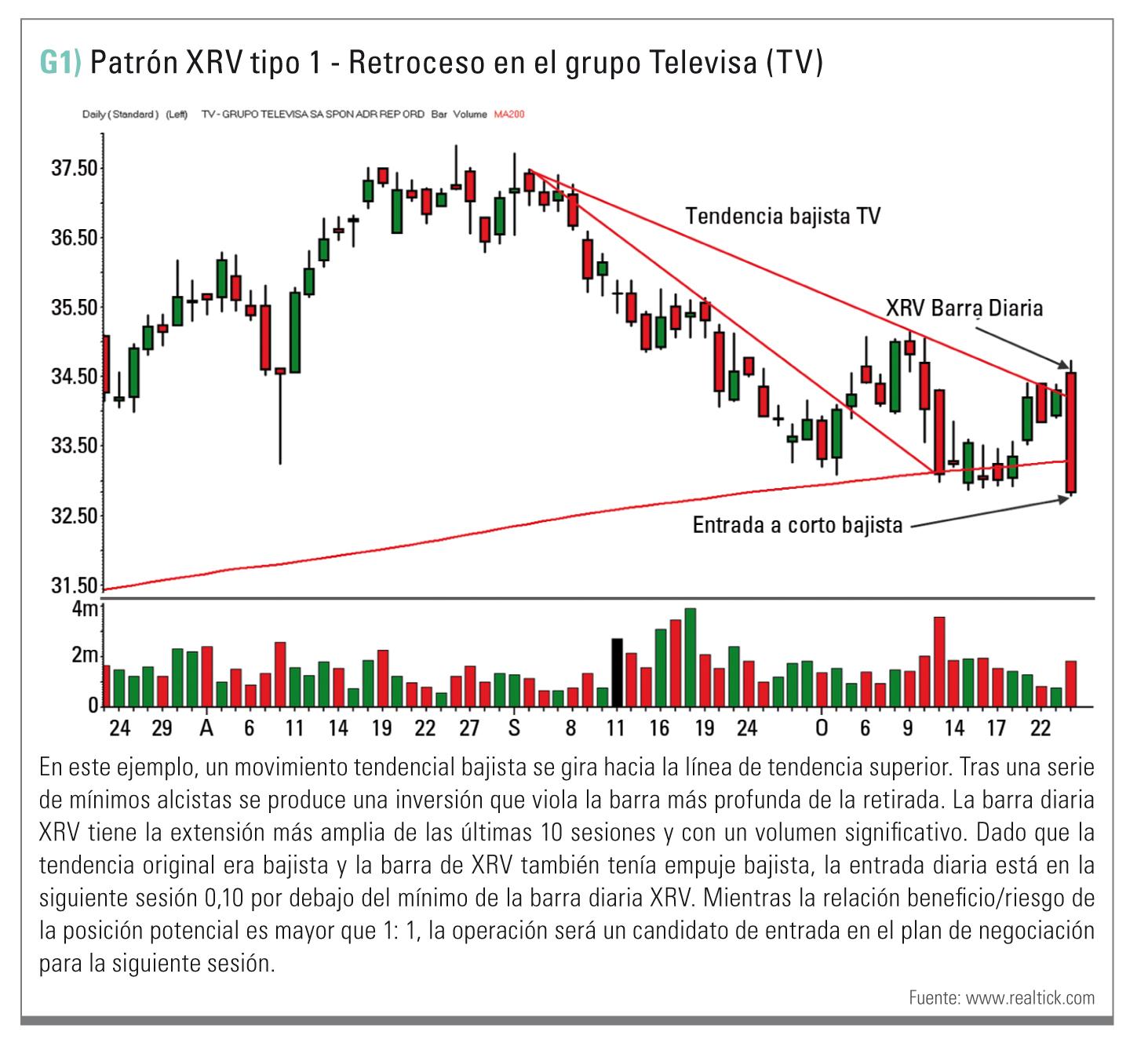

Un ejemplo de formación a corto se puede observar en el reciente movimiento del Grupo Televisa (TV), y lo podemos ver en la Figura 1.

En base al movimiento de los precios mostrado en la Figura 1, los parámetros del plan de trading para TV el 27 de octubre 2014 fueron los siguientes:

• Venta a corto = 0,10 por debajo del mínimo de la barra XRV (corto en $ 32.69)

• Precio del límite de pérdidas = resistencia por encima de 0,05 en gráfico de 5 minutos-intradía (límite de pérdidas en 33,07 dólares).

• Objetivo = inflexión del apoyo diario (comprar para cubrir en 32,22 dólares). Una vez iniciada la operación, las normas de gestión de dinero se hacen cargo, y la posición prácticamente se maneja por sí mismo.

Hay 3 obstáculos que TV debe superar para salir sin pérdidas. El primero es que TV debe operar a menos del 50% de la distancia de la entrada al objetivo de ganancias. En ese momento, el límite de pérdidas se desplaza al punto de equilibrio. El segundo es que TV debe operar dentro del rango 0.10 del objetivo de ganancias. En este punto, el límite de pérdidas se desplaza a la baja hasta el 50% del objetivo.

El último obstáculo es el objetivo de ganancias. Cuando TV llega al objetivo, todas las acciones pueden estar cerradas, o sólo una parte, con un límite de pérdidas deslizante colocado en el equilibrio con el fin de proteger el beneficio latente. A efectos contables, registramos todas las acciones que se cerraron en el objetivo al llegar a él. En cuanto al límite de pérdidas, salimos de la operación de inmediato, si se alcanza el límite de pérdidas.

Como se representa en la figura 2, tras la entrada la operación intradía en TV llegó al nivel del 50% del objetivo en cuestión de minutos, moviendo el límite de pérdidas a la ruptura. Cuando se alcance la zona de 0,10 al objetivo, se mueve el límite de pérdidas a 32,46 dólares. Así se bloquea el beneficio y se crea una posición libre de riesgo. Cuando el objetivo alcanzó 32,22 dólares, se cerró la posición. El beneficio fue de 0,47 dólares por acción.

Toda información publicada en TRADERS’ es únicamente para fines educativos. No pretende recomendar, promocionar o de cualquier manera sugerir la eficacia de cualquier sistema, estrategia o enfoque de trading. Se recomienda a los traders que realicen sus propias investigaciones, desarrollo y comprobaciones para determinar la validez de un concepto para el trading. El trading y la inversión conllevan un alto nivel de riesgo. Cualquier persona con la intención de operar en los mercados financieros debe entender y aceptar estos riesgos. El rendimiento obtenido en el pasado no es garantía de los resultados futuros.

Contenido recomendado

El Dólar sigue tambaleándose en todos los frentes mientras Wall Street festeja

El impacto del recorte de tasa de interés por parte de la Fed, anunciado el miércoles, comienza a surtir un efecto visible. El Dólar cayó el jueves en todos los frentes, con el Euro en máximos de más de dos meses, y la Libra esterlina en máximos de casi dos meses.

El Banco de Canadá cumple previsiones y mantiene su tasa de interés sin cambios en el 2.25%

Como la mayoría de los observadores del mercado esperaban, el Banco de Canadá (BoC) mantuvo su tasa de política en 2.25% el miércoles. Ahora todas las miradas se centran en la próxima conferencia de prensa del gobernador Tiff Macklem a las 15:30 GMT, donde los inversores buscarán pistas sobre lo que viene a continuación

USD/MXN: El Peso mexicano prueba la zona de 18.00 frente al Dólar por primera vez desde julio de 2024

El USD/MXN ha caído en la apertura europea de este viernes a la zona psicológica de 18.00, marcando un nuevo mínimo de 16 meses. El par, que se cotiza en un estrecho rango situado entre el mínimo mencionado y 18.05, está ganando ahora un leve 0.03% diario en 18.03.

Bitcoin Pronóstico Semanal: La Fed cumple, pero no logra impresionar a los operadores del BTC

El Bitcoin se acerca a una línea de tendencia descendente, que, si se rompe, podría abrir la puerta a una recuperación. El precio está rondando la zona de 92.000$.

Pronóstico Semanal del EUR/USD: Los datos de empleo e inflación de EE.UU. darán forma al sentimiento del mercado

El par EUR/USD subió a un nuevo máximo mensual de 1.1762 en la segunda semana de diciembre, cerrando con ganancias unas pocas pips por debajo del nivel.

Contenido recomendado

La importancia de las cuentas demo

Al empezar en este mundo de trading muy seguramente se observarán las palabras “cuenta demo”.

Quiero operar en una cuenta real, ¿cuál debe ser mi objetivo?

Es una pregunta que siempre realizo a todos mis alumnos, aquellos que, viéndose lo suficientemente preparados...

Estrategia de venta de opciones de compra cubierta mediante certificados de descuento

La venta de opciones de compra cubierta presupone que usted ya tiene el subyacente en su propia cartera o que lo comprará al mismo tiempo que se venden las opciones.

Operar las nóminas no agrícolas NFP de EE.UU.: Los 7 consejos principales que todo inversor de divisas debe conocer

Las cifras de empleo son vigiladas de cerca por el público en general, por los políticos y por los bancos centrales que mueven las divisas. EE.UU. es la economía más grande del mundo y su informe de empleos tiene más impacto que las cifras del mercado laboral de otros países.

Coaching Autogestión Emocional: Mi estilo atributivo

El modo en que explicamos nuestras pérdidas (fracasos) y nuestras ganancias (éxitos) y a los factores a los que atribuimos su causa, lo llamamos “estilo atributivo”. Existen cuatro estilos atributivos diferentes