- No se espera que el Banco de Canadá realice cambios en la configuración de la política monetaria.

- Es probable que se produzca una reducción adicional del QE antes de fin de año.

- El USD/CAD continúa moviéndose cerca de mínimos de varios años.

Se espera que el Banco de Canadá (BoC) mantenga su tasa de política monetaria sin cambios en el 0.25% después de su reunión de junio. En abril, el BoC anunció que reuciría las compras netas semanales de bonos del gobierno canadiense, programa de flexibilización cuantitativa (QE), a un objetivo de 3 mil millones de dólares canadienses desde los 4 mil millones anteriores. Al comentar sobre esta decisión, "el ajuste del programa de QE refleja lo que hemos visto en la economía hasta la fecha, los hogares y las empresas han sido increíblemente resistentes", dijo el gobernador del BoC, Tiff Macklem.

Aunque el BoC podría optar por hacer reducciones adicionales en su programa de QE antes de fin de año, los inversores no esperan que el banco central anuncie esa decisión cuando no hay una conferencia de prensa posterior para ofrecer detalles adicionales.

En una entrevista con el Wall Street Journal el 24 de mayo, Macklem reiteró que la reducción el programa compra de bonos era el movimiento correcto para la economía canadiense, pero agregó que todavía se necesitaba "una cantidad considerable de apoyo monetario". Con respecto a la valoración del dólar canadiense, Macklem señaló a principios de mayo que habría implicaciones en las perspectivas y la configuración de políticas monetarias del BoC si la moneda se fortaleciera mucho más.

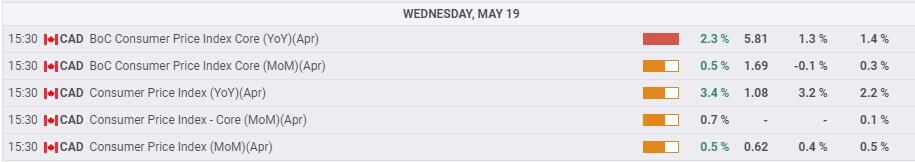

Como primer banco central importante en dar un paso agresivo, es probable que el BoC continúe alejándose de la política ultra-flexible a medida que la economía gane impulso. Mientras tanto, los últimos datos de inflación de Canadá revelaron que el índice de precios al consumidor IPC saltó al 3.4% anual en abril desde el 2.2% de marzo, lo que sugiere que las crecientes presiones sobre los precios también están permitiendo que el banco central permanezca en el camino del ajuste. Según una encuesta de Reuters realizada recientemente, 16 de los 17 economistas que participaron ven al BoC disminuyendo las compras de bonos nuevamente en el tercer trimestre del año. Además, el consenso de la encuesta apunta a un aumento de las tasas de 25 puntos básicos para el cuarto trimestre de 2022.

En resumen, no ha habido novedades en la economía canadiense que obliguen al BoC a cambiar su postura desde la decisión de ajustar el QE en abril. Es poco probable que la reunión de política monetaria de junio dé lugar a una decisión sorpresa ya que la postura optimista del BoC ya es evidente.

Perspectiva técnica del USD/CAD

En el gráfico diario, el par USD/CAD parece haber tocado fondo cerca de 1.2000 (nivel psicológico) al final de la tendencia bajista que comenzó tras la decisión del BoC en abril. Actualmente, el indicador RSI en ese gráfico se mueve lateralmente un poco por debajo del nivel de 50, lo que sugiere que el par está luchando por hacer un movimiento decisivo en cualquier dirección. De hecho, el par ha estado fluctuando en un rango de 150 pips desde mediados de mayo, lo que confirma la fase de consolidación.

En el lado negativo, 1.1920 (mínimo del 14 de mayo de 2015) podría verse como el próximo objetivo si el par logra romper por debajo de 1.2000. Por otro lado, es probable que se obtengan ganancias adicionales si el USD/CAD realiza un cierre diario por encima de 1.2150 (límite superior del rango de tres semanas y 23.6% de retroceso de Fibonacci de la última tendencia bajista). Más arriba, 1.2200 se convierte en el próximo obstáculo antes de 1.2240 (38.2% de retroceso de Fibonacci).

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: ¿Recuperación temporal? Premium

Un nuevo retroceso del Dólar estadounidense impulsó al par EUR/USD a reanudar su recuperación y superar la barrera clave de 1.0700, la cifra del martes. La venta masiva del Dólar, impulsada por...

GBP/USD Pronóstico: La Libra esterlina podría atraer compradores una vez que supere 1,2400 Premium

El GBP/USD repunta tras tocar mínimos de varios meses el lunes. La Libra esterlina se fortalece frente a sus rivales a pesar de los datos mixtos del PMI de Reino Unido. El par podría extender su recuperación una vez que se estabilice por encima de la zona de 1,2400.

El USD/JPY marca máximos de 34 años con el Dólar volviendo a ganar terreno

El par USD/JPY retrocede un poco tras alcanzar el martes un nuevo máximo de abril -y de los últimos 34 años- en 154,86, ya que el Dólar estadounidense (USD) vuelve a ganar terreno en medio del continuo optimismo con respecto a la economía estadounidense.

Cauteloso optimismo en Wall Street antes de datos clave

Si los buenos pronósticos para el PMI manufacturero y de servicios de EE.UU. se cumplen, hay motivos para pensar en un Dólar más fuerte durante la sesión americana. En dicho caso, la bolsa podría sufrir el impacto de manera inmediata, dado que le daría a la Fed un nuevo motivo para mantener la tasa de interés alta por más tiempo.

Tres datos fundamentales para la semana: Destacan el PIB estadounidense, el BoJ y el indicador de inflación favorito de la Fed Premium

Aunque es difícil predecir cuándo estallarán las noticias geopolíticas, el nivel de tensión es menor, lo que permite que los datos clave tengan la palabra. Las cifras estadounidenses de esta semana marcarán la decisión de la Reserva Federal la semana que viene, y el Banco de Japón podría tener dificultades para frenar el deterioro del Yen.