Este articulo ha sido escrito por Wolf von Rotberg, estratega de renta variable en J. Safra Sarasin Sustainable AM

La subida de los grandes valores del S&P500 en los últimos meses ha devuelto al índice a los niveles de abril de 2022 y ha impulsado al sector tecnológico un 35% en lo que va de año. Creemos que es razonable reducir la exposición al sector, aunque los argumentos de inversión a largo plazo siguen intactos.

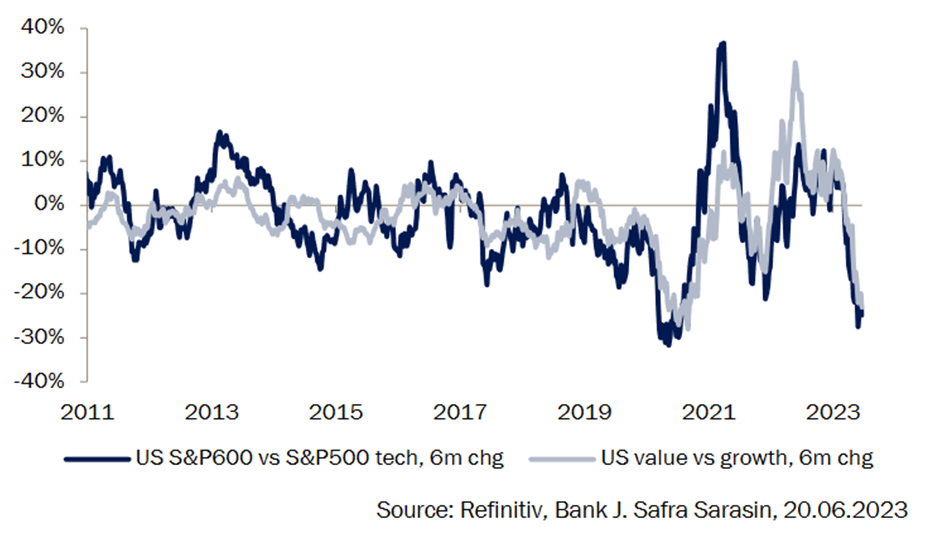

La temporada de resultados del segundo trimestre pondrá a prueba las expectativas del mercado y puede dar lugar a sorpresas a la baja. A corto plazo (de 1 a 3 meses), creemos que las small caps ofrecen una mejor recompensa por el riesgo que las tecnológicas de gran capitalización. También vemos cierto potencial alcista para el value frente al growth, después de que el value haya sufrido una de las caídas semestrales más pronunciadas de las que se tiene constancia. A medio plazo, hasta finales de 2023, seguimos prefiriendo los valores defensivos a los cíclicos.

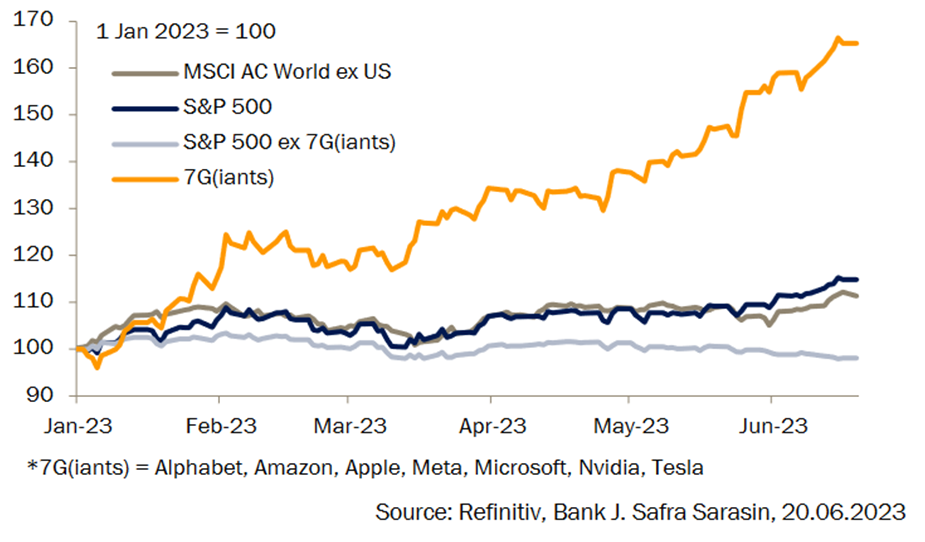

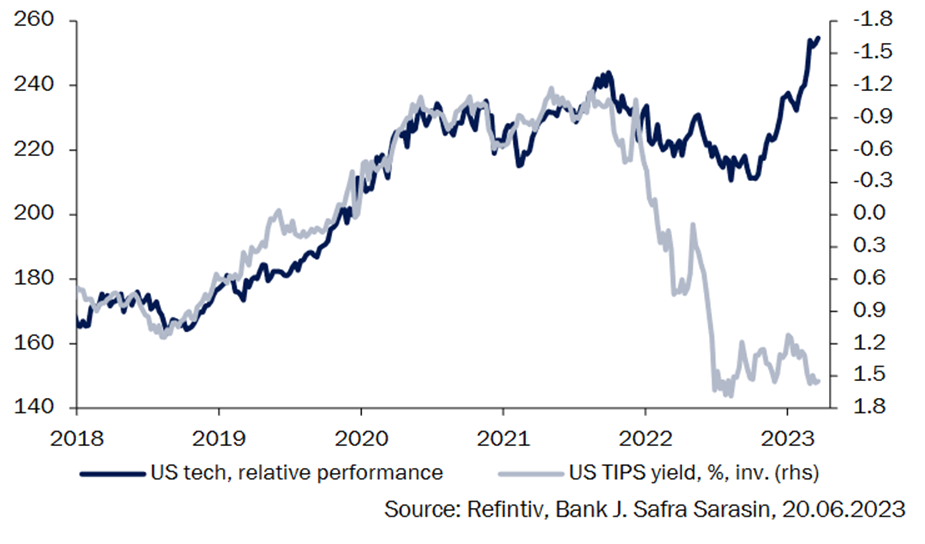

Cada vez somos más cautos sobre la recuperación del sector tecnológico desde principios de año, que ha sido decisiva para que el S&P 500 volviera a superar el nivel de los 4.400 puntos, impulsado por sólo siete empresas (Gráfico 1). Excluyendo estos valores, el resto del S&P ha perdido un 2% en lo que va de año. La dinámica subyacente del mercado también ha cambiado. Mientras que la caída de los tipos ha sido decisiva para la subida de los valores tecnológicos hasta finales de 2021 y la subida de los tipos desencadenó fuertes ventas en 2022, más recientemente la tecnología se ha desvinculado de los rendimientos reales. El sector ha obtenido mejores resultados gracias al auge de la inteligencia artificial, a pesar de que los rendimientos de los TIPS estadounidenses se han mantenido cerca de su máximo del ciclo (Gráfico 2).

Gráfico 1: S&P500, excluidos 7 de sus principales valores, pierde un 2% anual

Gráfico 2: los valores tecnológicos se han disparado en 2023 pese al aumento de los rendimientos

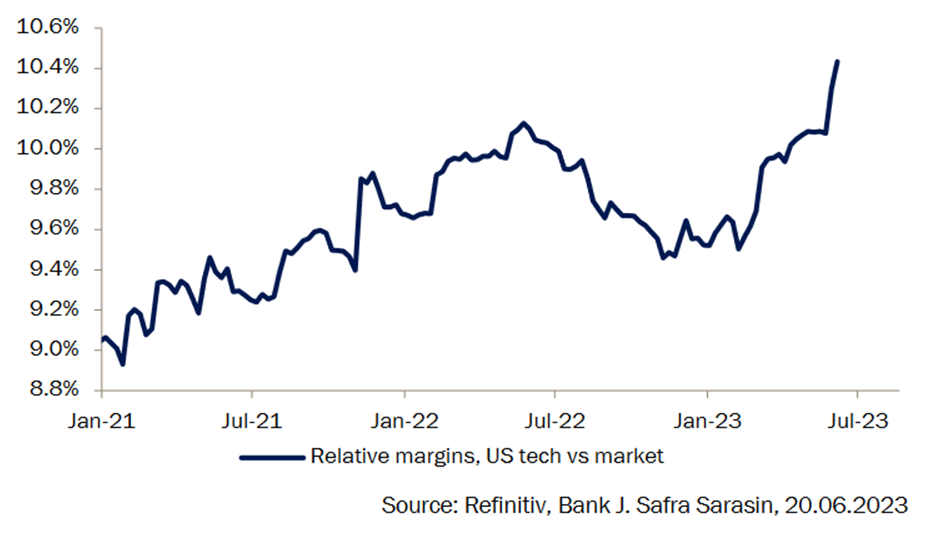

Esto puede sugerir que los beneficios empresariales han liderado el repunte, lo que sin duda es cierto para ciertos nombres. Sin embargo, el sector en su conjunto se ha movido muy por delante de lo que el consenso espera en términos de beneficios en los próximos trimestres. Los beneficios por acción a 12 meses sólo se han revalorizado un 5% desde principios de año, frente a una subida de los precios del 35%. Además, las expectativas de ventas del sector se han mantenido prácticamente planas en los últimos meses, lo que ha impulsado las hipótesis sobre los márgenes del sector tecnológico (en relación con los márgenes del S&P500) hasta máximos históricos (Gráfico 3).

Gráfico 3: las expectativas de márgenes de las tecnológicas (frente al mercado) han alcanzado niveles récord

La temporada de resultados del segundo trimestre, que comienza en unas cuatro semanas, probablemente pondrá a prueba estos pronósticos. En nuestra opinión, una caída de los beneficios del segundo trimestre con respecto a las expectativas podría provocar una corrección sustancial, que parece más probable en el caso de las empresas que tienen que aumentar sus inversiones para mejorar sus capacidades en inteligencia artificial que en el de las que se benefician de las inversiones en infraestructuras de IA.

El potencial de caída de los valores tecnológicos ha aumentado claramente a medida que las valoraciones se han embarcado en una subida incesante. El buen comportamiento que han tenido, una recuperación de los beneficios algo apagada y unos tipos que siguen cerca de sus máximos recientes, han llevado a una situación en la que el rendimiento de los beneficios tecnológicos ha caído por debajo del rendimiento del Tesoro a 10 años por primera vez desde julio de 2007.

Aunque los argumentos de inversión estructurales a favor de los valores tecnológicos y de growth siguen vigentes, nos abstendríamos de aumentar la exposición a corto plazo. Con un horizonte de 1 a 3 meses, desde JSS SAM creemos que el “value” (preferiblemente con un sesgo de calidad) y las pequeñas capitalizaciones (preferiblemente el S&P600, dado su filtro de calidad) parecen más atractivos (Gráfico 4). A medio plazo, hasta finales de año, mantenemos nuestra preferencia por los sectores defensivos frente a los cíclicos.

Gráfico 4: las small caps frente a las tecnológicas y el value frente al growth podrían repuntar

La información contenida en este documento se proporciona únicamente con fines informativos y no constituye en modo alguno una oferta o invitación a invertir, ni un asesoramiento de inversión, ni una recomendación sobre ninguna inversión específica. La información, las opiniones y las cifras se consideran fundadas o precisas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.