- El Oro logró mantenerse por encima de 2.300 $ a pesar de la fortaleza general del Dólar estadounidense.

- La perspectiva técnica destaca la indecisión del XAU/USD a corto plazo.

- El discurso del presidente de la Fed, Powell, y la publicación de datos macroeconómicos clave de EE.UU. podrían ayudar al Oro a encontrar dirección la próxima semana.

El Oro (XAU/USD) sufrió presión bajista y cayó por debajo de 2.300 $ el miércoles después de comenzar la semana de manera tranquila. Sin embargo, el par logró recuperar sus pérdidas el jueves y se estabilizó por encima de 2.320 $. El discurso del presidente de la Reserva Federal (Fed), Jerome Powell, en el Foro del Banco Central Europeo (BCE) sobre Banca Central en Sintra el martes y la publicación de datos macroeconómicos clave de EE.UU., incluido el informe de empleo de junio, podrían ayudar al Oro a salir de su rango la próxima semana.

El Oro aún no decide su próxima dirección

En ausencia de publicaciones de datos macroeconómicos de alto nivel, la cautela de los mercados y los comentarios de línea dura de los funcionarios de la Fed permitieron al Dólar estadounidense (USD) mantenerse firme frente a sus rivales y dificultaron que el Oro ganara tracción al inicio de la semana. Mientras tanto, los datos de EE.UU. mostraron el martes que el Índice de Confianza del Consumidor del Conference Board (CB) bajó a 100,4 en junio desde 101,3 en mayo, mientras que el Índice de Situación Actual mejoró a 141,5 desde 140,8 en el mismo período.

La Gobernadora de la Fed, Michelle Bowman, dijo el martes que aún no están en el punto en el que sea apropiado recortar las tasas de interés, y agregó que está dispuesta a subir las tasas en una futura reunión si el progreso de la inflación se estanca o retrocede.

El rendimiento de los bonos del Tesoro estadounidense a 10 años ganó impulso alcista el martes por la tarde tras los comentarios de Bowman y continuó subiendo el miércoles. A su vez, el XAU/USD cayó por debajo de 2.300 $ por primera vez en dos semanas.

La publicación de datos mixtos de EE.UU. abrió la puerta a un rebote en el XAU/USD el jueves. La Oficina de Análisis Económico (BEA) anunció que revisó el crecimiento anualizado del Producto Interior Bruto (PIB) del primer trimestre al 1,4% desde el 1,3% de la estimación anterior. En una nota negativa, los Pedidos de Bienes Duraderos excluyendo Defensa disminuyeron un 0,2% en mayo después de mantenerse sin cambios en abril, mientras que las Ventas de Viviendas Pendientes se contrajeron un 2,1% mensual en mayo, destacando el empeoramiento de las condiciones en el mercado inmobiliario.

La BEA informó el viernes que la inflación en EE.UU., medida por la variación del Índice de Precios del Consumo Personal (PCE), bajó al 2,6% anual en mayo desde el 2,7% en abril, como se esperaba. En términos mensuales, el Índice de Precios del PCE se mantuvo sin cambios en mayo, mientras que el Índice de Precios del PCE subyacente anual, que excluye los precios volátiles de alimentos y energía, subió un 2,6% en el mismo período, por debajo del aumento del 2,8% registrado en abril. Finalmente, el Índice de Precios del PCE subyacente mensual subió un 0,1%. El USD tuvo dificultades para encontrar demanda tras los datos de inflación del PCE, permitiendo que el oro se aferrara a sus ganancias diarias en la sesión americana del viernes.

Los inversores en Oro esperan el discurso de Powell y datos clave de EE.UU.

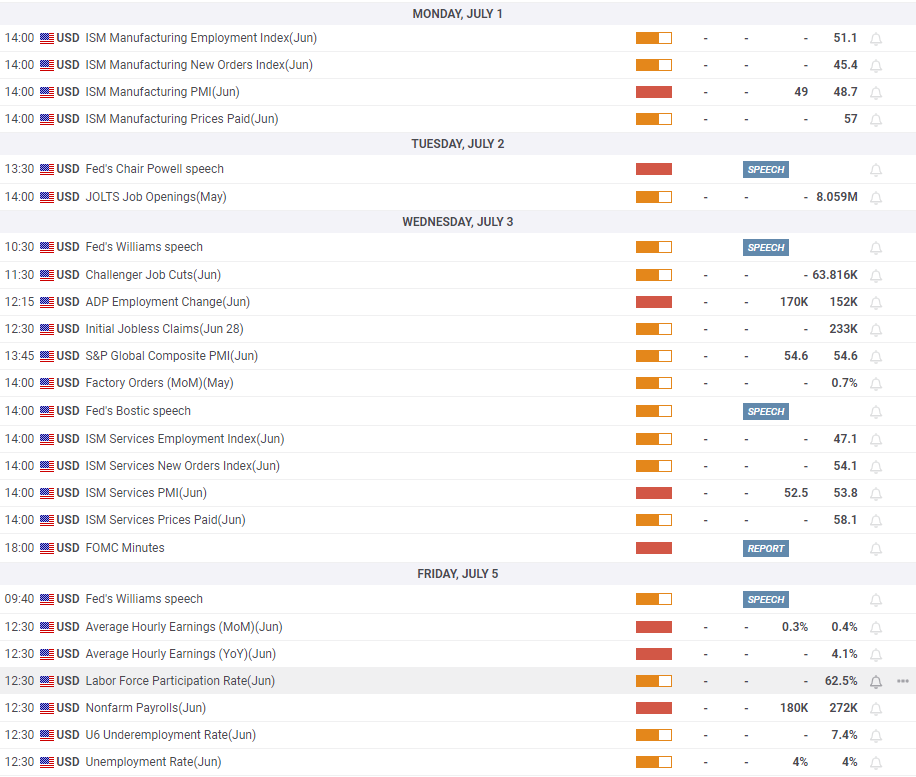

El lunes se publicarán los datos del Índice de Gerentes de Compras (PMI) Manufacturero del ISM para junio en la agenda económica de EE.UU. Se espera que el PMI principal mejore a 49 desde 48,7 en mayo. Una lectura por encima de 50, que indicaría un retorno a la expansión en la actividad empresarial del sector, podría apoyar al USD y limitar el alza del Oro en las horas de negociación en EE.UU.

El martes, la Oficina de Estadísticas Laborales (BLS) publicará los datos de Ofertas de Empleo JOLTS de mayo. Es probable que los inversores ignoren este informe y se centren en el discurso del presidente de la Fed, Jerome Powell, en el Foro del BCE sobre Banca Central. Esta será la primera aparición pública de Powell desde que habló en la conferencia de prensa tras la reunión de política monetaria de junio.

Si Powell expresa una preferencia por una sola subida de tasas este año, la reacción inicial podría impulsar al USD. Por otro lado, los inversores podrían mantener la esperanza de un recorte de tasas en septiembre si Powell reitera el enfoque dependiente de los datos y se abstiene de descartar la posibilidad de un cambio de política antes de fin de año. Según la herramienta FedWatch del CME, los mercados están valorando actualmente una probabilidad del 36% de que la Fed deje la tasa de política sin cambios en septiembre.

El miércoles se publicarán las Solicitudes Semanales de Subsidio por Desempleo, el Cambio de Empleo de ADP y los datos del PMI de Servicios del ISM. Es posible que los inversores se muestren reacios a tomar posiciones basadas en estos datos porque los mercados de acciones y bonos permanecerán cerrados en observancia del feriado del 4 de julio el jueves. Más importante aún, la BLS publicará el informe de empleo de junio el viernes, que incluirá las Nóminas no Agrícolas (NFP), la Tasa de Desempleo y las cifras de inflación salarial.

El miércoles por la tarde, el FOMC publicará las Minutas de la reunión de política monetaria de junio. Es poco probable que la publicación ofrezca nuevas pistas sobre la perspectiva de tasas de interés de la Fed.

Tras el aumento más fuerte de lo previsto de 272.000 en mayo, se espera que las NFP aumenten en 180.000 en junio. Se prevé que la Tasa de Desempleo se mantenga estable en el 4% y que la inflación salarial, medida por la variación de las Ganancias Promedio por Hora, crezca un 0,3%, ligeramente por debajo del crecimiento del 0,4% en mayo. A menos que haya una revisión significativa a la baja de la cifra de NFP de mayo, un aumento de 200.000 o más en junio podría ayudar al USD a superar a sus rivales antes del fin de semana. Por otro lado, un aumento de menos de 150.000 podría ser visto como una señal de condiciones de relajación en el mercado laboral y causar que el USD pierda interés. En este escenario, es probable que el XAU/USD termine la semana con una nota alcista.

Perspectiva técnica del Oro

El indicador del Índice de Fuerza Relativa (RSI) en el gráfico diario se mueve lateralmente cerca de 50, destacando la falta de impulso direccional. Aunque el Oro se mantuvo por encima de 2.300 $ (nivel psicológico), aún no ha superado la media móvil simple (SMA) de 50 días, actualmente ubicada cerca de 2.340 $. Si el XAU/USD sube por encima de este nivel y lo confirma como soporte, los compradores técnicos podrían tomar acción. En este escenario, 2.380 $ (nivel estático) podría ser visto como la próxima resistencia antes de 2.400 $ (nivel psicológico, nivel estático).

A la baja, se podrían ver pérdidas adicionales hacia 2.280 $ (nivel estático) y 2.265-2.255 $ (retroceso de Fibonacci del 38,2% de la tendencia alcista de mediados de febrero a junio, SMA de 100 días) si el soporte de 2.300 $ falla.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.