- Las nóminas no agrícolas de EE.UU. están destinadas a proporcionar una nueva dirección después de que los mercados hayan digerido la decisión de la Fed.

- Las bajas expectativas pueden llevar a una sorpresa positiva.

- El dólar estadounidense está bien posicionado para la publicación.

El histórico recorte de tasas por parte de la Reserva Federal, que resultó ser optimista y positivo para el dólar, puede estar acechando. Sin embargo, la próxima decisión de la Fed también se tiene en cuenta, y el informe de empleo tiene las expectativas potenciales para mover al dólar estadounidense.

El informe de nóminas no agrícolas se publica el viernes 2 de agosto a las 12:30 GMT.

Volviendo a la normalidad después de dos meses volátiles

Los economistas prevén un aumento de 170.000 empleos en julio, en línea con los promedios a largo plazo, y a pesar de algunos cambios estacionales que ocurren durante el verano, por lo general relacionados con el reequipamiento en fábricas.

Los últimos dos meses han sido volátiles. La Oficina de Estadísticas Laborales (BLS) anunció una ganancia de 224.000 puestos en junio después de marcar 75.000 en mayo, luego revisada a 72.000. Ese informe de mayo planteó preocupaciones sobre la contratación en los Estados Unidos, ya que se considera uno de los puntos más fuertes de la economía.

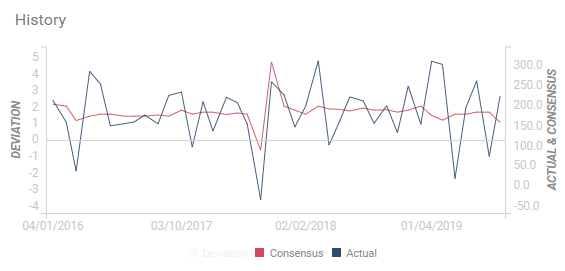

Es esencial tener en cuenta que las expectativas han tendido a ser estables, mientras que los resultados reales se han desviado significativamente, lo que ha provocado volatilidad. Así es como se ha desarrollado el reciente dato del NFP:

Se proyecta que los salarios avancen a un ritmo modesto de 0.2% mensual, repitiendo el aumento de junio, mientras se aceleran de 3.1% a 3.2% en julio. Estas expectativas son mixtas, y si se cumplen, pueden provocar algo de desconcierto.

Cómo operar el NFP con EUR/USD

El informe de nóminas no agrícolas llega después del primer recorte de tasas en una década de la Reserva Federal, un movimiento que aún resuena en los mercados. El banco tiene dos mandatos: estabilidad de precios y pleno empleo. Su razón para reducir las tasas de interés provino de una inflación débil en lugar de problemas de empleo. El banco repitió su evaluación de que el mercado laboral "sigue siendo fuerte".

Por lo tanto, la cifra de ganancias promedio por hora (salarios) puede tener un impacto más sustancial que en los meses anteriores.

Mirando la decisión de la Fed en el contexto del EUR/USD, el sesgo es bajista. La institución con sede en Washington ya hizo su movimiento y probablemente esperará antes de recortar las tasas de interés una vez más. Por otro lado, el Banco Central Europeo solo ha preparado el escenario para cambiar su política en septiembre. El paquete de estímulo monetario del BCE sigue siendo un misterio, y esta incertidumbre pesa sobre el euro.

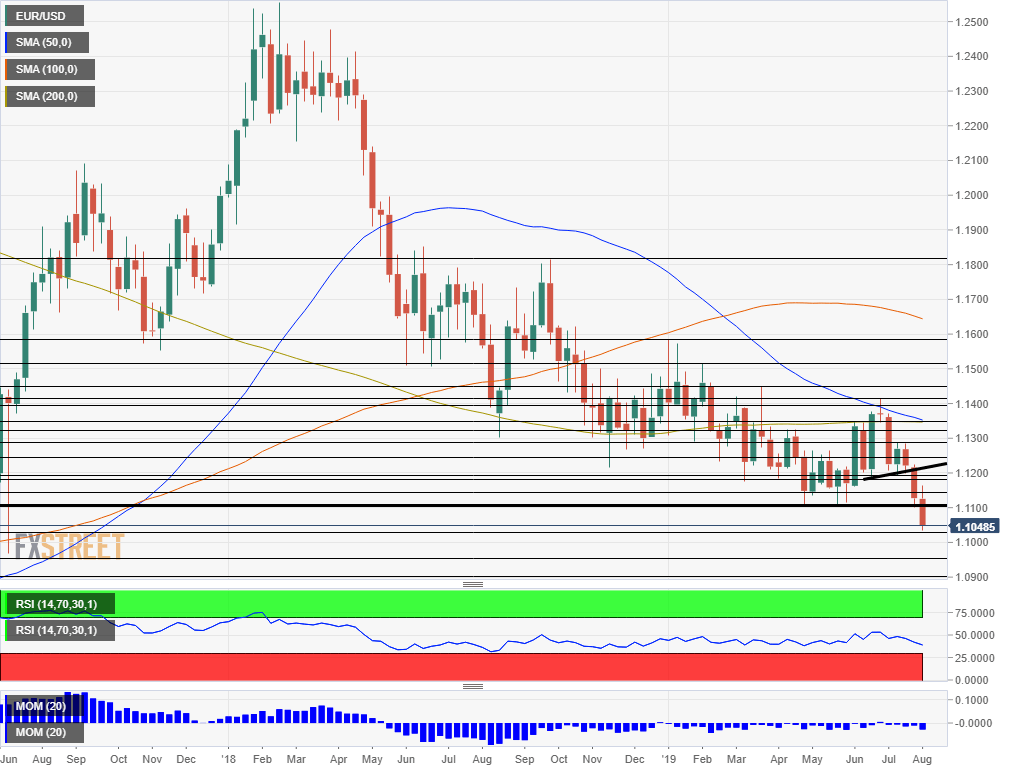

Antes de pasar a los escenarios, examinemos la imagen técnica actual para EUR/USD.

EUR/USD Análisis Técnico

La nueva caída del EUR/USD requiere alejarse y examinar el gráfico semanal donde observamos los niveles vistos por última vez en 2017. El soporte inicial espera en 1.1025, que sirvió como resistencia en mayo de 2017 y ahora cambia a soporte. Por debajo del número redondo de 1.1000, una línea de resistencia de abril de 2017, 1.0960, es el siguiente nivel a considerar. El número redondo de 1.0900 es el siguiente en la línea después de trabajar como un techo oscilante a principios de ese año.

Mirando hacia arriba, el techo anterior de 2019 en 1.1101 es el primer límite. Le sigue la resistencia 1.1120, que fue un mínimo temporal a principios del verano. Más arriba, el máximo oscilante de la semana pasada en 1.1190 es un límite sustancial, y 1.1240 se cierne por encima.

Hay cinco escenarios para EUR/USD según el resultado del NFP:

1) Dentro de las expectativas tanto en empleos como en salarios

El calendario económico muestra un aumento esperado de 170.000 empleos. Dada la volatilidad de las nóminas no agrícolas, un amplio rango de 140-200K puede considerarse dentro de las expectativas. Como se mencionó anteriormente, los salarios son de mayor importancia y aquí un resultado "como se esperaba" sería exactamente 0.2% mensual - la volatilidad es mucho menor en este indicador.

En este escenario, que tiene la mayor probabilidad, el EUR/USD probablemente operará de manera irregular antes de caer, ya que el sesgo es a la baja.

2) Por encima de las expectativas

Si la economía de EE.UU. gana más de 200.000 empleos una vez más y/o los salarios se aceleran a un ritmo de 0.3% mensual el USD tiene un margen significativo para aumentar, y el EUR/USD puede caer a nuevos mínimos.

Una mejora en un componente es suficiente para empujar al dólar al alza. Este escenario tiene una probabilidad media. Si ambas cifras superan las expectativas, lo cual es poco probable, el dólar probablemente se disparará.

3) Por debajo de las expectativas

Si la economía gana por debajo de 140.000 empleos o los salarios avanzan solo un 0.1%, el dólar probablemente estará en retroceso, pero sus caídas pueden ser limitadas, dado el sesgo actual.

Similar al escenario anterior, es improbable una decepción en ambas cifras, y en este caso, el dólar puede tropezar.

4) Resultado mixto con mejores salarios

Ahora estamos llegando a los escenarios más complejos: los mixtos. Si la economía gana pocos empleos, pero estos son los que pagan mejor, algo que ha sucedido en el pasado, el dólar estadounidense tiene espacio para subir.

Tal escenario alentará a la Fed a alcanzar su objetivo de inflación. Este resultado tiene una probabilidad media-alta ya que el NFP del mes pasado superó en la lectura principal y decepcionó en las ganancias.

5) Resultado mixto con mejor creación de empleo

El escenario opuesto es una repetición de junio: un aumento del empleo por encima de lo previsto con un pequeño aumento de los salarios. La probabilidad es media-baja ya que una repetición del mismo resultado general es poco común. En este caso, el EUR / USD puede tener margen para aumentar, ya que los mercados especularían que la Fed podría reducir las tasas de interés más temprano que tarde.

Conclusión

Las nóminas no agrícolas de EE.UU. están preparadas para sacudir los mercados y se negociarán en el contexto de la decisión de la Fed. Los salarios probablemente tendrán un mayor impacto que en las versiones anteriores, y el EUR/USD tiene mayores posibilidades de caer en lugar de aumentar en medio de la divergencia entre los bancos centrales.

Además, el Índice Sorpresa de FXStreet y sus Indicadores principales apuntan a mayores posibilidades de un resultado optimista que uno negativo. Sin embargo, es fundamental recordar que la incertidumbre siempre es considerable en torno a esta publicación.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico semanal: El Euro toca mínimos de cinco meses por las crecientes expectativas de que el BCE flexibilice su política monetaria antes que la Fed Premium

El EUR/USD logró rebotar desde mínimos de cinco meses cerca de 1.0600. La divergencia de políticas entre la Fed y el BCE sigue en el centro del debate. Se espera que el Banco Central Europeo recorte sus tipos de interés en junio.

GBP/USD Pronóstico Semanal: No se descartan mayores caídas para la Libra esterlina Premium

La Libra esterlina alcanzó mínimos de cinco meses por debajo de 1.2400 frente al Dólar estadounidense. El GBP/USD sufrirá aún más, ya que en la próxima semana se publicará el avance del PIB de Estados Unidos. El par puso a prueba el nivel 1.2400, el RSI diario sigue en zona negativa.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.