Nuestra perspectiva a medio plazo para la economía de Estados Unidos se ha vuelto más conflictiva debido a los riesgos relacionados con las políticas monetarias y el proteccionismo comercial. La economía sigue siendo fuerte, pero creemos que estos riesgos no están totalmente descontados en las bolsas estadounidenses.

Desde Lazard Asset Management creemos que hay que estar muy atentos a seis importantes eventos que tendrán un efecto determinante en la evolución de la renta variable de Estados Unidos:

1.- El mercado laboral y la clase media

Nuestro optimismo sobre los fundamentales económicos de Estados Unidos se basa, en gran medida, en la mejora de las perspectivas de la clase media. Los ingresos medios reales de los hogares se quedaron atrás en la etapa inicial de la recuperación, pero recientemente hemos detectado que han comenzado a aumentar, acercándose finalmente a los niveles previos a la crisis. Esta tendencia ha sido impulsada por la fortaleza del mercado laboral, que esperamos que continúe junto con un incremento gradual de los salarios.

2.- Elecciones de medio mandato

En base a las recientes encuestas y la dinámica de las campañas a nivel estatal, nuestro caso base es que los demócratas recuperen el control de la Cámara de Representantes. En lo que respecta al Senado, no hemos llegado a un consenso, pero en un escenario en el que los demócratas controlan una o ambas cámaras, anticiparíamos una paralización de las políticas materiales.

También vemos riesgos en que, ante un Congreso menos amigable, la Casa Blanca se vuelva aún más agresiva en la guerra comercial y las relaciones exteriores. Si los republicanos retienen tanto la Cámara de Representantes como el Senado, esperaríamos que las perspectivas permanezcan de forma muy similar.

3.- Subestimar la guerra comercial con China

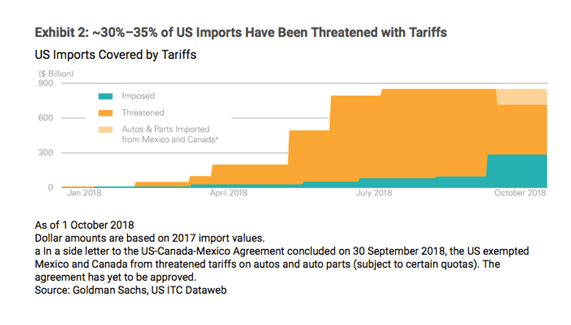

Creemos que el proteccionismo es un riesgo aún más grave para los mercados que para la economía y que en gran parte sus efectos siguen siendo subestimados. Hasta la fecha, aproximadamente el 30%-35% de las importaciones de Estados Unidos se han visto amenazados con aranceles (gráfico). Sin embargo, los aranceles entraron en vigor el 24 de septiembre, por lo que los efectos apenas comienzan a notarse.

4.- La Fed seguirá adelante con sus planes

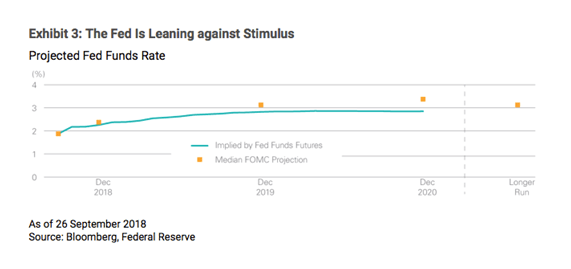

Ahora que finalmente la inflación subyacente está tocando el 2%, e incluso si se modera un poco en los próximos meses, creemos que la Fed podría estar hablando más moderadamente de lo que en la práctica serán sus medidas. Los mercados subestiman el compromiso de la Reserva Federal de seguir adelante con las cinco subidas de tipos previstas por el Comité Federal de Mercado Abierto (FOMC).

5.- La política europea

En el próximo trimestre, dos eventos políticos europeos clave presentarán nuevamente riesgos para los mercados y la economía. Primero, la coalición populista gobernante de Italia ha presentado un proyecto para sus presupuestos de 2019 que desafía abiertamente las directrices de Bruselas.

En segundo lugar, es probable que el Reino Unido deba firmar un acuerdo con la Unión Europea (UE) antes de final de año para que haya suficiente tiempo para su aprobación. El riesgo de un "Brexit duro" o incluso de un Brexit sin acuerdo de cara a la fecha límite –el 30 de marzo de 2019– está aumentando. Esto tendrá importantes consecuencias para los mercados y la economía de Reino Unido.

6.- El reequilibrio de China

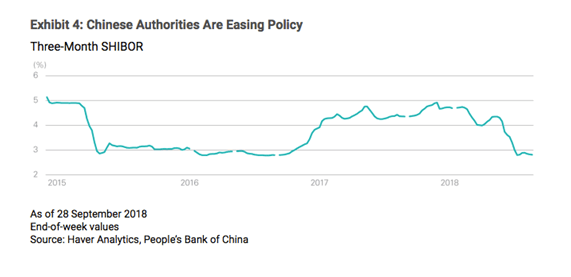

China ha mantenido un rápido crecimiento desde la crisis financiera mundial, en parte gracias al aumento del apalancamiento, particularmente en el sector corporativo, donde la deuda es ahora del 164% del PIB. Reducir la deuda y el riesgo del sistema financiero se ha convertido en una prioridad en el segundo mandato de Xi Jinping. Sin embargo, varios indicadores económicos han sugerido recientemente que la desaceleración del crecimiento del crédito ha reducido la actividad económica.

Estamos a la espera de una mayor flexibilización monetaria y la introducción de estímulos fiscales, a medida que las autoridades tratan de reequilibrar la economía y mantener un rápido crecimiento, algo que se ha vuelto aún más complicado por el conflicto comercial con los Estados Unidos.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: El Euro podría ampliar el rebote mientras se mantenga el soporte de 1,0700 Premium

El EUR/USD cotiza por encima de 1,0700 en la sesión europea del jueves. La zona 1.0730 se alinea como primera resistencia para el par. Los datos del PIB de EE.UU. serán observados de cerca por los participantes del mercado más tarde en el día.

GBP/USD Pronóstico: La Libra esterlina busca subir tras superar un obstáculo clave Premium

El par GBP/USD recuperó tracción y superó 1,2500 el jueves. El Dólar estadounidense se mantiene bajo presión vendedora antes de la publicación de datos clave. Se prevé que la economía estadounidense crezca a un ritmo anual del 2,5% en el primer trimestre.

USD/JPY alcanza nuevos máximos de 34 años por encima de 155.00

El USD/JPY alcanzó máximos de 34 años en 155.16 este miércoles antes de la publicación de los datos estadounidenses de peticiones de duraderos. Tras la apertura de Wall Street, el par cotiza sobre 154.96, ganando un 0.08% diario.

Yen en nuevos mínimos de varias décadas

El Yen vuelve a dar la nota en este particular momento de los mercados. La divisa alcanzó un nuevo mínimo de 34 años en 155.35, a menos de un día para que el Banco de Japón de a conocer su tasa de interés. Por el momento, el JPY no tiene estímulos para recuperarse con fuerza, más aún cuando los rendimientos de los bonos del Tesoro se mantienen en máximos de varios meses

Tres datos fundamentales para la semana: Destacan el PIB estadounidense, el BoJ y el indicador de inflación favorito de la Fed Premium

Aunque es difícil predecir cuándo estallarán las noticias geopolíticas, el nivel de tensión es menor, lo que permite que los datos clave tengan la palabra. Las cifras estadounidenses de esta semana marcarán la decisión de la Reserva Federal la semana que viene, y el Banco de Japón podría tener dificultades para frenar el deterioro del Yen.