Llegado el cuarto trimestre del año, nuestra perspectiva a medio plazo para la economía de Estados Unidos se ha vuelto más conflictiva. Seguimos creyendo que los fundamentales económicos y de mercado son sólidos, pero también observamos que los riesgos políticos y monetarios han aumentado considerablemente.

En particular, vemos riesgos en la posibilidad de que el Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) de la Reserva Federal aumente los tipos de interés demasiado. Es probable que el organismo crea que las medidas de estímulo fiscal y el proteccionismo comercial pueden descarrilar los mercados y el crecimiento económico.

En nuestra opinión, es probable que estos riesgos lleguen a un punto crítico en Estados Unidos en los próximos 12 a 18 meses, cuando los efectos del estímulo fiscal derivado de los recortes de impuestos y el presupuesto del pasado febrero comiencen a desvanecerse y los tipos sean mucho más altos. El mercado espera ahora que la tasa de fondos de la Fed se sitúe en el 3,1% para finales de 2019, por encima de su estimación de la tasa neutral a largo plazo del 3%.

Y todo esto en un momento en el que el crecimiento mundial ofrecerá menor respaldo y cuando se prevé que la escalada de tensiones con China vaya a más. Esto último debería comenzar a lastrar más el mercado y la confianza de las empresas, revirtiendo el impulso de recortes y estímulos fiscales puestos en marcha por la administración Trump a principios de año.

Desde Lazard Asset Management creemos que las bolsas aún no han descontado totalmente estos riesgos.

Optimismo en la bolsa

En el lado positivo de la balanza, los fundamentales de la economía de Estados Unidos siguen siendo buenos. Aunque es probable que el crecimiento se modere un poco hacia finales de año, la cifra es relativamente alta y debería verse respaldada por un mercado laboral robusto y los estímulos fiscales.

Las ganancias corporativas también han sido fuertes y han sido impulsadas por los recortes de impuestos. Finalmente, Estados Unidos puede estar mejor posicionado para una recesión que otras economías importantes.

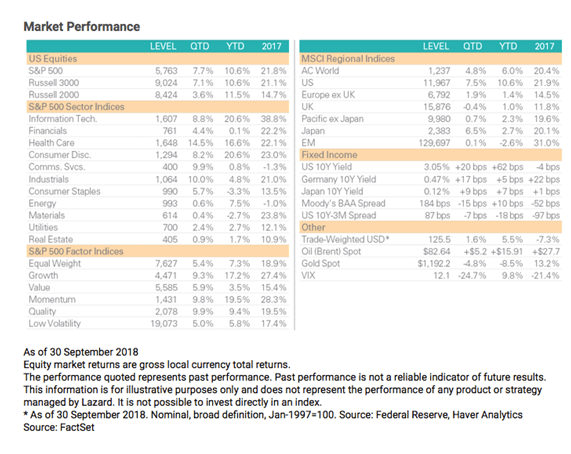

La evolución del mercado estadounidense en el tercer trimestre reflejó esta perspectiva optimista. Las bolsas estadounidenses superaron las de otras regiones, con lo que los rendimientos del índice S&P 500 alcanzaron el 10,6%. Del mismo modo, el rendimiento del Tesoro a 10 años se elevó a 3,05%. Los índices sectoriales y de factores experimentaron cierta rotación, pero sus rendimientos reflejaron una buena evolución de las acciones tecnológicas y ‘growth’ en lo que va del año.

De cara al futuro, nuestras expectativas van a estar determinadas por nuestra perspectiva mixta. Creemos que las valoraciones actuales de las bolsas estadounidenses están justificadas, pero no esperamos que sigan subiendo a este ritmo si no se modifican los riesgos que hemos descrito. Más bien, seguimos teniendo la visión de que, al acabar este año, los rendimientos de la renta variable serán más bajos que en 2017 y dado el aumento de los riesgos, también esperamos una mayor volatilidad y una mayor incertidumbre.

Creemos que la selección de valores y la gestión de riesgos serán importantes, especialmente cuando se trata de la difícil tarea de evaluar la exposición a los cambios en la política comercial y las relaciones económicas internacionales.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: No se descarta otra caída hasta 1.0600 Premium

Un marcado rebote del Dólar estadounidense (USD) motivó al EUR/USD a interrumpir su recuperación semanal y volver a centrarse a la baja poco después de tocar máximos en torno a 1.0690 a primera hora del jueves.

La Libra esterlina se debilita frente al Dólar estadounidense en medio del sentimiento pesimista del mercado

La Libra esterlina sube hasta 1.2480 frente al Dólar estadounidense, ya que los inversores consideran que el BoE retrasará los recortes de tipos. El crecimiento estable de los salarios en el Reino Unido limita la ralentización de la presión sobre los precios.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.