El fuerte aumento de la inflación ha llevado a los bancos centrales a subir los tipos de interés. Pero ¿hasta dónde llegarán? ¿Obligará el aumento de los precios al consumo a los bancos centrales a endurecer su política monetaria más allá de las expectativas actuales? ¿O darán marcha atrás cuando las subidas de tipos comiencen a afectar a la economía?

En el pasado, los bancos centrales han intervenido para ayudar a aliviar las tensiones de los mercados financieros. Pero es posible que la Reserva Federal ya no disponga de ese tipo de flexibilidad, ya que se enfrenta a las cifras de inflación más altas de los últimos cuarenta años. También en Europa, donde las perspectivas de crecimiento son más inciertas que en Estados Unidos, el Banco Central Europeo parece estar mucho más preocupado por los riesgos alcistas para la inflación que por los riesgos bajistas para el crecimiento. Así, la entidad continuará subiendo los tipos en los próximos meses de 2022 y en 2023, salvo que se produzca algún problema importante de crecimiento o la inflación caiga más rápido de lo previsto.

«Estamos asistiendo a un cambio en la actuación a la que nos tiene acostumbrados la Reserva Federal en los últimos ciclos», afirma Tim Ng, gestor de renta fija de Capital Group. «Y la razón es evidente: la inflación es demasiado elevada». Según Ng, los inversores deben estar preparados para un aumento de la volatilidad, mientras la Reserva Federal y otros bancos centrales tratan de reducir la inflación sin llevar la economía mundial a la recesión. A lo mejor no es posible conseguir las dos cosas.

En los tres ciclos anteriores de subidas de tipos de la Reserva Federal, el tiempo medio que transcurrió entre la primera subida y el inicio de una recesión fue de 38 meses.

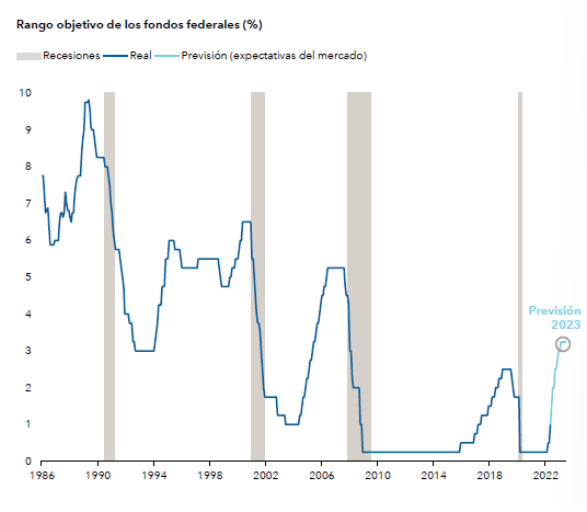

Fuente: Capital Group,Bolsa Mercantil de Chicago, Banco de la Reserva Federal de San Luis, Oficina de Análisis Económico de Estados Unidos. El límite superior del rango objetivo se utiliza desde 2008. Los datos reales y las expectativas del mercado, que se muestran únicamente a efectos ilustrativos, se refieren al 15 junio2022.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico semanal: El Euro toca mínimos de cinco meses por las crecientes expectativas de que el BCE flexibilice su política monetaria antes que la Fed Premium

El EUR/USD logró rebotar desde mínimos de cinco meses cerca de 1.0600. La divergencia de políticas entre la Fed y el BCE sigue en el centro del debate. Se espera que el Banco Central Europeo recorte sus tipos de interés en junio.

GBP/USD Pronóstico Semanal: No se descartan mayores caídas para la Libra esterlina Premium

La Libra esterlina alcanzó mínimos de cinco meses por debajo de 1.2400 frente al Dólar estadounidense. El GBP/USD sufrirá aún más, ya que en la próxima semana se publicará el avance del PIB de Estados Unidos. El par puso a prueba el nivel 1.2400, el RSI diario sigue en zona negativa.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.