Este artículo ha sido escrito por Darrell Spence, economista de Capital Group

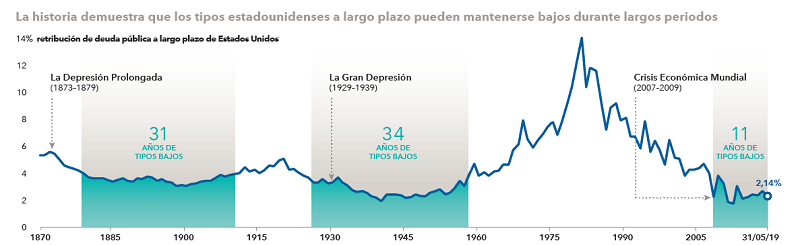

Los temores a que la subida de tipos de interés pusiera fin al ciclo económico han resultado exagerados. Tras subir en el cuarto trimestre de 2018, los tipos de interés a más largo plazo han disminuido, gracias en parte al giro político de la Reserva Federal. Los tipos están bajos en términos históricos, y podrían continuar estándolo aun cuando el banco central decidiera volver a subir los tipos de interés en los próximos meses.

La razón es que la debilidad del crecimiento mundial, los bajos rendimientos de la deuda pública en el resto de países y la demanda de títulos del Tesoro estadounidense podrían tener sus efectos sobre los tipos de interés a largo plazo. Aunque en Estados Unidos están aumentando las presiones inflacionistas, en general la inflación se mantiene en niveles reducidos, lo que significa que la actual expansión, que dura ya diez años, podría continuar hasta 2020.

Los tipos bajos favorecen el crecimiento de los beneficios, lo que podría llevar a una revalorización de la renta variable. Sin embargo, ante las elevadas valoraciones, los conflictos comerciales y el aumento de la volatilidad, es aconsejable un enfoque de prudencia. En renta fija, es preferible centrarse más en el riesgo de crédito que en los tipos. La búsqueda de rentabilidad en las fases finales del ciclo podría impedir que las carteras ofrecieran estabilidad durante la próxima caída del mercado.

Únicamente a efectos ilustrativos. fuente: Reserva Federal, FactSet, Robert Shiller, Thomson Reuters.

Los datos que se refieren a los años 1871-1961 corresponden a los datos de rentabilidad media mensual de la deuda pública estadounidense a largo plazo recopilados por Robert Shiller. Los datos correspondientes a los años 1962-2018 representan la rentabilidad de los títulos del Tesoro a 10 años, a 31 diciembre de cada año durante el periodo. Datos de 2019 a 31 mayo 2019. La duración de los periodos de tipos bajos se refiere a años consecutivos en los que los tipos han sido inferiores al 4%.

¿Aumentamos el riesgo?

La prolongación del ciclo económico podría ofrecer un mayor margen de crecimiento a los beneficios empresariales, lo que podría llevar a una modesta subida del mercado de renta variable en 2019. Pero sería preferible que los inversores se mostraran prudentes a la hora de invertir en renta variable.

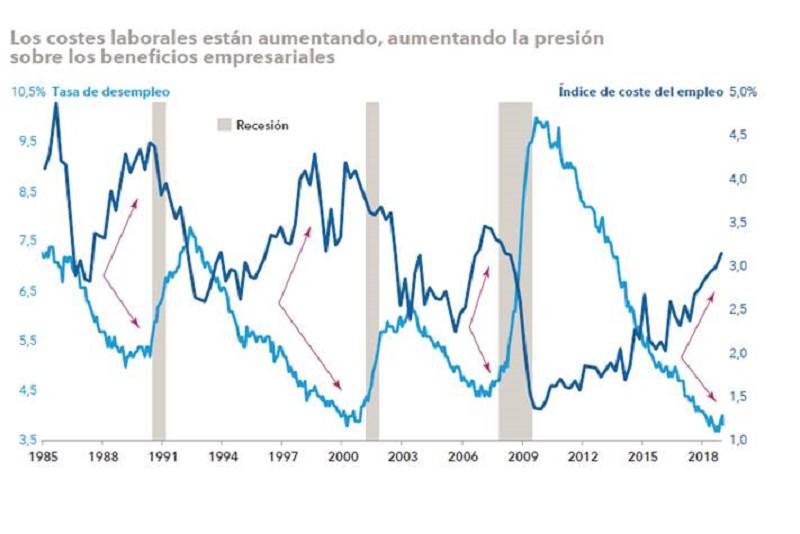

La economía continúa presentando ciertas características propias de las fases más avanzadas del ciclo, como el aumento salarial o la escasez de mano de obra. Es posible que estas características vayan aumentando, ejerciendo cierta presión sobre las compañías y la economía. En abril, la tasa de desempleo estadounidense se situó en el 3,6%, una cifra que no se veía desde diciembre de 1969. Una tasa de desempleo tan reducida suele traducirse en un aumento de los salarios.

Aunque dicho aumento salarial tiende a favorecer el consumo, el aumento de los costes laborales ejerce presión sobre los márgenes de beneficios y provoca la volatilidad de los mercados. Y el posible recrudecimiento del conflicto comercial entre China y Estados Unidos constituye un riesgo evidente para el crecimiento.

Dadas las circunstancias, podemos plantearnos el cambio de rumbo de la Reserva Federal y la posterior subida del mercado de renta variable como una oportunidad para posicionar la cartera frente a un entorno futuro más complicado.

Fuente: Oficina de Estadísticas del Mercado Laboral de Estados Unidos, Thomson Reuters. El índice del coste del empleo utiliza datos trimestrales, a 31 marzo 2019. La tasa de desempleo utiliza datos mensuales, a 30 abril 2019.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Últimos Análisis

CONTENIDO RECOMENDADO

Forex Hoy: Los inversores buscan refugio ante los informes de que Israel está atacando a Irán

Los flujos hacia refugio seguro dominan la acción en los mercados financieros en el último día de operaciones de la semana, mientras los inversores buscan refugio ante los crecientes temores sobre un conflicto cada vez más profundo en el Medio Oriente.

La Libra esterlina se debilita frente al Dólar estadounidense en medio del sentimiento pesimista del mercado

La Libra esterlina sube hasta 1.2480 frente al Dólar estadounidense, ya que los inversores consideran que el BoE retrasará los recortes de tipos. El crecimiento estable de los salarios en el Reino Unido limita la ralentización de la presión sobre los precios.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.