- Un estado de ánimo de mercado amargo y los desequilibrios de los bancos centrales mantuvieron al EUR/USD bajo presión.

- Las actas de la reunión del FOMC y las cifras relacionadas con el empleo en EE.UU. destacan la próxima semana.

- El EUR/USD está en riesgo de volver a probar el mínimo del año en 1.0600 e incluso caer más.

El par EUR/USD cotizó sin vida durante la mayor parte de la semana alrededor de 1.0700, reaccionando apenas el viernes tras la publicación del Índice de Precios del Gasto en Consumo Personal (PCE) de Estados Unidos (EE.UU.).

El indicador de inflación favorito de la Reserva Federal (Fed) estuvo en gran medida en línea con las expectativas, ya que la tasa del Índice de Precios del PCE bajó a 2,6% interanual en mayo desde el 2,7% en abril, mientras que la lectura mensual coincidió con el 0,0% esperado, según la Oficina de Análisis Económico (BEA) de EE.UU. Como se pronosticó, la inflación anual subyacente del PCE se situó en 2,6%, mientras que el Índice de Precios del PCE subyacente mensual subió un 0,1%. El dólar estadounidense perdió algo de terreno con la noticia, pero las pérdidas fueron limitadas, y el EUR/USD rápidamente volvió a rondar la marca de 1.0700.

El sentimiento marca el camino

En términos generales, los mercados financieros se mantuvieron en un estado de ánimo de aversión al riesgo, aunque la ausencia de datos macroeconómicos de primer nivel mantuvo a los pares principales dentro de niveles familiares. El interés especulativo buscó seguridad en medio de la agitación política en la Eurozona, particularmente centrada en Francia y las próximas elecciones anticipadas. Mientras tanto, los desequilibrios de los bancos centrales continúan favoreciendo al dólar estadounidense, ya que la Fed mantiene una postura firmemente de línea dura frente a la inclinación moderada de sus principales contrapartes. La flexibilización monetaria ha comenzado en Europa y Canadá, pero el banco central de EE.UU. parece decidido a retrasar un recorte de tasas de interés tanto como sea posible. Los comentarios de línea dura de los funcionarios de la Fed en los últimos días sugieren que el banco central realizará solo un recorte de tasas de interés de 25 puntos básicos (pbs) este año.

Los datos macroeconómicos limitaron aún más al Euro. Alemania publicó la Encuesta IFO sobre el Clima Empresarial, que inesperadamente se contrajo a 88,6 en junio desde 89,3 previamente. Las expectativas y la Evaluación Actual también no cumplieron con las expectativas. La Encuesta de Confianza del Consumidor GfK del país también no cumplió con el pronóstico, bajando a -21,8 en julio. Finalmente, el Indicador de Sentimiento Económico de la Eurozona registró 95,9 en junio, bajando desde 96,0 en mayo.

Al otro lado del Atlántico, EE.UU. confirmó que el Producto Interior Bruto (PIB) aumentó a un ritmo anualizado del 1,4% en el primer trimestre del año, ligeramente mejor que la estimación preliminar del 1,3%. Además, los pedidos de bienes duraderos aumentaron un 0,1% en mayo.

Responsables de políticas y datos relacionados con el empleo en EE.UU. en foco

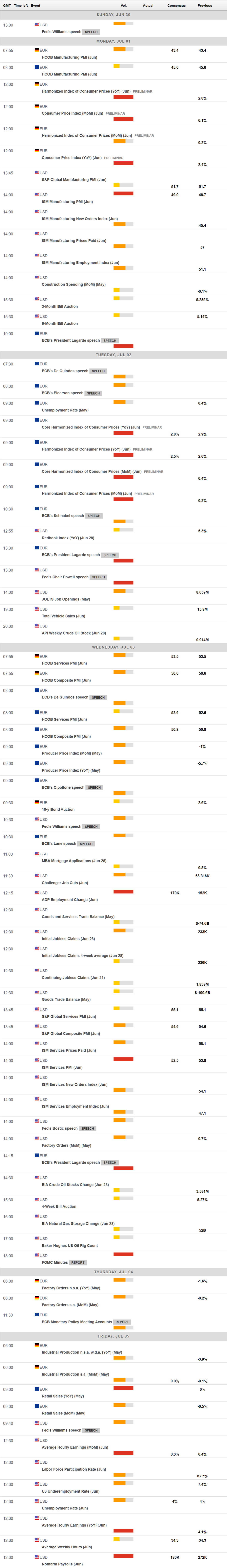

La próxima semana será bastante ocupada en términos de datos macroeconómicos. El lunes, Alemania publicará la estimación preliminar del Índice Armonizado de Precios al Consumidor (HICP) de junio, mientras que EE.UU. publicará el PMI Manufacturero del ISM de junio. La Eurozona también publicará la estimación preliminar del HICP de junio y las ventas minoristas de mayo.

Los oradores de la Fed inundarán las noticias la próxima semana, mientras que el martes, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, y el presidente de la Fed, Jerome Powell, hablarán en un panel en el Foro del BCE sobre Banca Central y pueden comentar sobre la futura política monetaria. Más relevante aún, el Comité Federal de Mercado Abierto (FOMC) publicará las actas de su última reunión el miércoles. Es probable que el documento no traiga grandes sorpresas, pero podría proporcionar algunas ideas sobre las opiniones de los responsables de políticas.

Las cifras relacionadas con el empleo en EE.UU. serán el centro de atención, ya que el país publicará las ofertas de empleo JOLTs de mayo (martes), la encuesta ADP de creación de empleo privado de junio (miércoles) y, finalmente, el viernes, el informe de nóminas no agrícolas (NFP) del mismo mes.

Perspectiva técnica del EUR/USD

El par EUR/USD termina junio con pérdidas y apenas se mantiene por encima de su mínimo mensual establecido en 1.0665. El gráfico semanal muestra una media móvil simple (SMA) de 100 sin dirección que refuerza el área de soporte, limitando la baja por tercera semana consecutiva. Al mismo tiempo, la SMA de 20 desciende por encima del nivel actual con una fuerza bajista limitada. Finalmente, los indicadores técnicos se consolidan dentro de niveles negativos, sin proporcionar pistas direccionales claras, aunque inclinando el riesgo a la baja.

El caso para una extensión bajista del EUR/USD es un poco más claro en el gráfico diario, ya que el par se desarrolla por debajo de todas sus medias móviles. La SMA de 20 ha acelerado hacia el sur y ha cruzado por debajo de las SMAs de 100 y 200 sin dirección, manteniendo su pendiente descendente y proporcionando resistencia dinámica alrededor de 1.0760. Al mismo tiempo, el indicador de Momentum apunta modestamente más alto por debajo de su línea de 100, mientras que el indicador del Índice de Fuerza Relativa (RSI) giró marginalmente a la baja alrededor de 41, anticipando una posible caída a través del área de soporte de 1.0660.

Una vez por debajo de este nivel, el par puede extender su caída hacia el mínimo del año en 1.0600, mientras que más allá de este último, el siguiente nivel de soporte relevante se encuentra en 1.0520. La resistencia más allá del área de 1.0760 se ve en 1.0800, mientras que un mayor interés de venta puede surgir si el par se acerca a la zona de precios de 1.0850.

Indicador económico

Minutas del FOMC

El Federal Open Market Comitee (FOMC) organiza ocho reuniones al año y revisa las condiciones financieras y económicas para determinar la postura apropiada sobre política monetaria. También evalúa los riesgos existentes sobre los objetivos de estabilidad de precios a largo plazo y crecimiento económico sostenible. Las minutas de la FOMC las publica el Board of Governors of the Federal Reserve System y es una guía clara sobre la política de tipos de interés enlos Estados Unidos. Un cambio en este informe afecta a la volatilidad del dólar. Si las minutas muestran una perspectiva firme, esto será considerado como alcista para el dólar.

Leer más.Próxima publicación: mié jul 03, 2024 18:00

Frecuencia: Irregular

Estimado: -

Previo: -

Fuente: Federal Reserve

Las Minutas del Comité Federal de Mercado Abierto (FOMC) generalmente se publican tres semanas después del día de la decisión de la política. Los inversores buscan pistas sobre las perspectivas de política en esta publicación junto con la votación dividida. Es probable que un tono alcista proporcione un impulso al dólar, mientras que una postura moderada se considera negativa para el USD. Cabe señalar que la reacción del mercado a las Minutas del FOMC podría retrasarse ya que los medios de comunicación no tienen acceso a la publicación antes del lanzamiento, a diferencia de la Declaración de política del FOMC.

La información en estas páginas contiene declaraciones a futuro que implican riesgos e incertidumbres. Los mercados e instrumentos perfilados en esta página son sólo para fines informativos y no deben de ninguna manera aparecer como una recomendación para comprar o vender estos valores. Usted debe hacer su propia investigación minuciosa antes de tomar cualquier decisión de inversión. FXStreet no garantiza de ninguna manera que esta información esté libre de errores, errores, o incorrecciones materiales. Tampoco garantiza que esta información sea de naturaleza oportuna. Invertir en Forex implica un gran riesgo, incluyendo la pérdida de toda o parte de su inversión, así como angustia emocional. Todos los riesgos, pérdidas y costos asociados con la inversión, incluyendo la pérdida total del capital, son su responsabilidad.

Últimos Análisis

CONTENIDO RECOMENDADO

Pronóstico del Precio del EUR/USD: La perspectiva parece poco clara

El Euro logró recuperar tracción y revertir la venta masiva del lunes. El Dólar estadounidense cotizó a la defensiva en medio del escepticismo en torno al comercio internacional. El IPC de EE.UU. perdió algo de impulso en abril. La atención ahora se centra en los precios de producción.

El GBP/USD rebota por un IPC débil, impulsando las apuestas de recortes de la Fed

La inflación general y subyacente más suave refuerza dos recortes de la Fed en 2025. El mercado laboral del Reino Unido se enfría a medida que el crecimiento salarial se desacelera al 5.6%.

El USD/JPY cae por debajo de 148.00 a pesar de la persistente incertidumbre sobre las perspectivas del BoJ

El USD/JPY retrocede después de registrar más del 2% de ganancias en la sesión anterior, cotizando alrededor de 147.90 el martes.

Estado de euforia en los mercados: Dólar imparable

En circunstancias como las actuales, se supone que el Dólar debería caer. Sin embargo, el Euro y la Libra esterlina esta vez sufren.

El Centinela Monetario: Se espera que Banxico reduzca su tasa de interés

Se espera que el Banco Central de México (Banxico) recorte sus tipos de interés en 50 puntos básicos esta semana.