¿En qué medida influyen las elecciones en el mercado de valores y las rentabilidades de las carteras de inversión? ¿Deberían tener importancia alguna los inversores a largo plazo? Los inversores y los profesionales financieros se plantean estas cuestiones, ya que el 3 de noviembre, fecha de los próximos comicios en EE.UU., está cada vez más cerca. Para tratar de hallar respuestas, hemos analizado datos recopilados durante más de 85 años y hemos identificado 5 efectos que tienen las elecciones en los mercados y en el comportamiento de los inversores.

Para envidia de los mejores sondeos electorales, existe una sencilla métrica del mercado de valores que ha logrado predecir el ganador de 20 de las 23 elecciones presidenciales celebradas desde 1936 en EE.UU. Cuando el índice S&P 500 muestra una tendencia al alza durante los tres meses previos a la jornada electoral, el partido del presidente en funciones suele ganar. Si los mercados muestran una tendencia bajista durante ese periodo, es la oposición la que suele alzarse con la victoria.

¿Y esto por qué ocurre? Este fenómeno se debe a que la renta variable acusa la incertidumbre, incluso aquella que genera el horizonte electoral, y su precio aumenta.

Por el contrario, en épocas en las que el mercado y la economía gozan de estabilidad, no hay tantos motivos para exigir un cambio de líderes políticos. En esos años, puede que los precios del mercado no se vean afectados por la incertidumbre, de forma que las acciones suelen tender al alza y seguir afianzando las posibilidades de reelección del partido del presidente.

No obstante, cuando el panorama político y económico presenta más dificultades, es más probable que gane la oposición. El mercado anticipa la incertidumbre que rodea los resultados electorales y los posibles cambios legislativos, lo que puede derivar en un aumento de la volatilidad.

¿Qué implica esto en 2020? A fecha del 15 de septiembre, el índice S&P 500 se situaba por encima del 3% desde el 3 de agosto (3 meses antes de la jornada electoral) y había subido al 5% en lo que va de año. En circunstancias normales, esta situación habría favorecido al presidente en el cargo; pero el inestable panorama económico actual no se asemeja a nada conocido. Desde 1912, solo en una ocasión se ha reelegido al presidente con la previsión de una recesión en un plazo de dos años tras las elecciones. Aunque esta tendencia resulta interesante, los inversores no deberían basarse en ella para medir el pulso del mercado. Desde un punto de vista histórico, independientemente de que el ocupante de la Casa Blanca gane o pierda las elecciones, la volatilidad suele ser pasajera y dar paso rápidamente al alza de los mercados.

Una de las cuestiones que más preocupan a los inversores en el ciclo electoral en curso es la posibilidad de que los demócratas se alcen con una victoria aplastante que los lleve a ocupar la Casa Blanca y a hacerse con el control del Congreso. Muchos opinan que la denominada «ola azul» tumbará políticas como la desregularización o conllevará la derogación de la ley de recortes fiscales y empleo (Tax Cuts and Jobs Act) de 2017. Si bien es cierto que el cambio de partido en el Gobierno suele implicar la aplicación de su propia agenda política, considerar que esto puede derivar en una bajada considerable del precio de las acciones puede que sea un enfoque excesivamente simplista dadas las complejidades de los mercados.

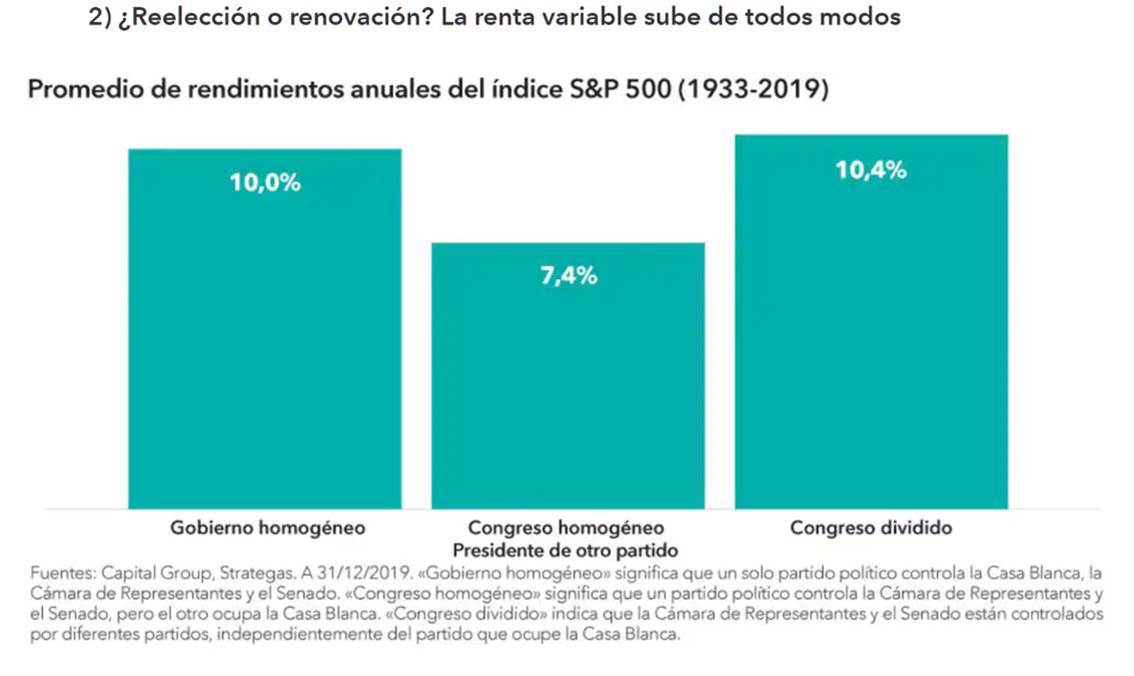

La historia revela que las acciones han prosperado fuera cual fuera la composición del Congreso. En 42 de los años transcurridos desde 1933 hasta la elaboración de este análisis, el mismo partido controlaba la Casa Blanca y ambas cámaras del Congreso. En esos periodos, los mercados cosecharon resultados que, de media, alcanzaban los dos dígitos. Estos rendimientos son casi idénticos a la media de los beneficios obtenidos en los años en los que el Congreso se encontraba dividido entre los principales partidos. Tradicionalmente, se ha dado una situación «menos favorable» para el mercado cuando la oposición controlaba el Congreso; pero incluso en ese caso los rendimientos gozaban de una media estable del 7,4%.

¿Qué implica esto en 2020? Casi con toda probabilidad, los resultados electorales de este año supondrán la victoria de la «ola azul» bajo la forma de un Gobierno homogéneo, o bien la división del Congreso, ya sea con Trump o con Biden a la cabeza. Aunque las votaciones dividan a los votantes, los inversores deben sentirse aliviados ante el hecho de que, históricamente, la renta variable ha cosechado un buen rendimiento en ambos casos.

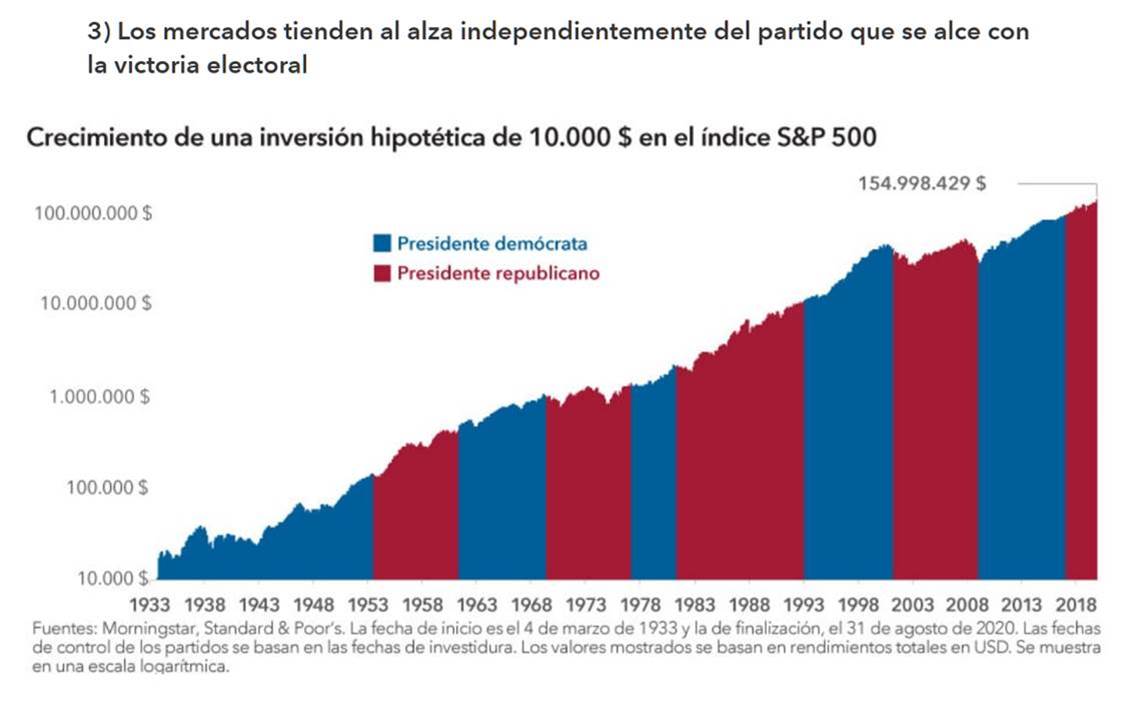

Aunque la política polarice y pueda evocar emociones intensas, los inversores deben hacer oídos sordos y centrarse en el largo plazo. Esta recomendación se debe a que, desde un punto de vista histórico, las elecciones no han marcado ninguna diferencia en cuanto a los beneficios de las inversiones a largo plazo.

En lo relativo al mercado de acciones, que uno u otro partido ocupe el poder tampoco ha supuesto una gran diferencia. En los últimos 85 años, EE.UU. ha tenido 7 presidentes republicanos y 7 demócratas, y la tendencia del mercado ha sido siempre generalmente alcista. Por eso, más que preocuparse por los resultados electorales, los inversores deben centrarse en mantener la inversión.

¿Qué implica esto en 2020? Hay quien afirma que las elecciones de 2020 son las más importantes de esta era. Aunque, a decir verdad, esto se dicho ya de otros comicios en el pasado y se dirá nuevamente en el futuro. Si bien este año está siendo único en innumerables sentidos, los datos de ciclos electorales anteriores revelan que otras campañas tampoco han estado exentas de controversias ni incertidumbres. Y, en todos y cada uno de esos casos, el mercado se ha mostrado firme. Mantener un enfoque a largo plazo podría garantizar una posición fructífera en el futuro e independiente de los resultados de los comicios.

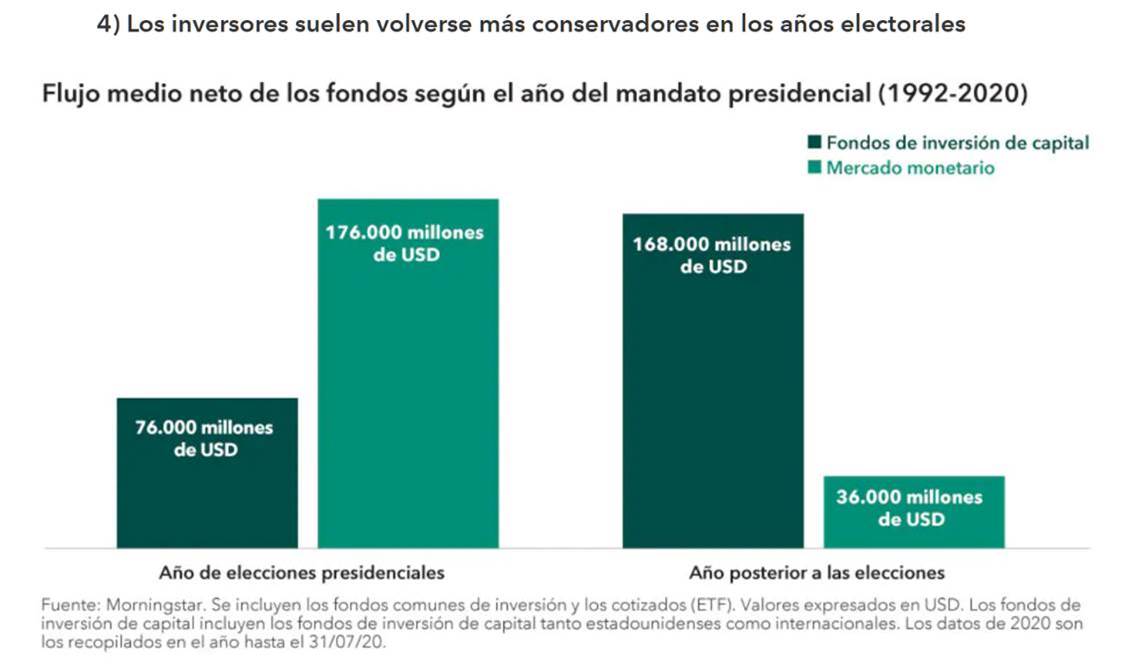

Es muy difícil ser inmune a los mensajes negativos que inundan la actualidad electoral, así que es natural que la retórica de las campañas políticas haga aflorar las emociones. Es cierto que los datos indican que las elecciones han influido de forma patente en el comportamiento de los inversores, pero es importante que no se dejen llevar por el pesimismo y abandonen sus planes de inversión a largo plazo.

Los inversores estadounidenses han incorporado un volumen mucho mayor de activos de renta fija (que siempre han sido uno de los vehículos de inversión de menor riesgo) a los fondos del mercado monetario durante los años electorales. Por el contrario, los fondos de renta variable han experimentado las mayores entradas de capitales netos en el año inmediatamente posterior al de las elecciones.

Este fenómeno sugiere que los inversores pretenden minimizar el riesgo durante los años electorales y que esperan a que remita la incertidumbre por completo antes de reconsiderar activos de mayor riesgo, como los de renta variable. No obstante, la sincronización con el mercado no suele ser la estrategia que mayores beneficios reporta. Además, puede perjudicar enormemente los rendimientos de las carteras.

¿Qué implica esto en 2020? Esta tendencia se ha acelerado en 2020. Hasta el 31 de julio, los flujos netos de capital del mercado monetario aumentaron en 546.000 millones de USD, mientras que los flujos netos de los fondos de renta variable disminuyeron en 36.000 millones de USD. Naturalmente, la recesión derivada de la pandemia es lo que ha propiciado la aversión al riesgo de los inversores, no las elecciones. Aun así, los fondos de renta variable experimentaron sus mayores salidas de capital mensuales en julio, lo que indica que los inversores adoptaron una posición conservadora en previsión de las elecciones.

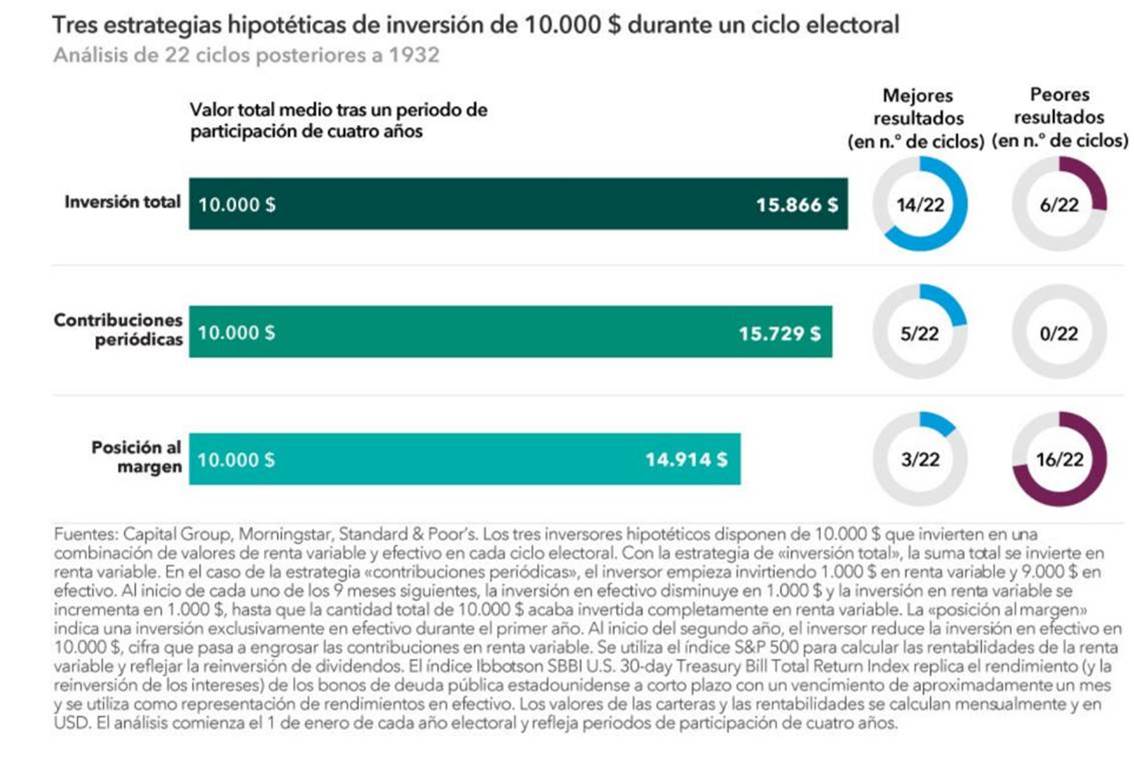

¿Cuál ha sido la mejor estrategia de inversión en los años electorales? Desde luego no ha sido mantenerse al margen.

Para ratificar esta idea, hemos analizado los diferentes enfoques de tres inversores hipotéticos. A continuación, hemos calculado el valor total que habría acumulado cada cartera tras un periodo de participación de 4 años en cada uno de los 22 últimos ciclos electorales.

El inversor que se mantuvo al margen obtuvo los peores resultados en 16 de los 22 ciclos y solo obtuvo los mejores resultados en 3 de ellos. Por su parte, el inversor que lo invirtió todo y el que realizó contribuciones mensuales durante estos ciclos electorales se encuentran en las primeras posiciones. Los balances de las carteras de estos últimos inversores se situaron en una media superior durante todo el periodo, y sus rendimientos superaron con más frecuencia a los del inversor que se aferró al efectivo durante más tiempo. Estos son los resultados relativos a periodos de inversión de cuatro años, pero la divergencia habría sido aún mayor en periodos más largos.

Mantenerse fiel a un plan razonable de inversión a largo plazo basado en objetivos individuales suele ser lo más recomendable. Da igual que la estrategia consista en mantener una inversión total durante todo el año o invertir mediante contribuciones periódicas, lo importante es que los inversores no deben modificar sus planes respecto al mercado debido al panorama político. Dado que esta es una práctica común en el entorno de inversión, la clave es no distraerse con el ruido pasajero y centrarse en los objetivos a largo plazo.

¿Qué implica esto en 2020? Es demasiado pronto para saber qué impacto tendrá la huida al efectivo de este año en los rendimientos a largo plazo de las carteras. No obstante, el índice S&P 500 ha experimentado un gran repunte hasta el 5% desde el mínimo de marzo, y las ventas de renta variable neta se han mantenido estables durante el año. Por esto, se puede afirmar con certeza que hay inversores que se han quedado al margen en previsión de las elecciones de noviembre y no se han beneficiado, al menos en parte, de la remontada de la renta variable.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico semanal: El Euro toca mínimos de cinco meses por las crecientes expectativas de que el BCE flexibilice su política monetaria antes que la Fed Premium

El EUR/USD logró rebotar desde mínimos de cinco meses cerca de 1.0600. La divergencia de políticas entre la Fed y el BCE sigue en el centro del debate. Se espera que el Banco Central Europeo recorte sus tipos de interés en junio.

GBP/USD Pronóstico Semanal: No se descartan mayores caídas para la Libra esterlina Premium

La Libra esterlina alcanzó mínimos de cinco meses por debajo de 1.2400 frente al Dólar estadounidense. El GBP/USD sufrirá aún más, ya que en la próxima semana se publicará el avance del PIB de Estados Unidos. El par puso a prueba el nivel 1.2400, el RSI diario sigue en zona negativa.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.