La posibilidad de que se produzca un fuerte repunte económico este año ha hecho temer un posible aumento de la inflación y ha provocado una importante oleada de ventas en el mercado de títulos del Tesoro estadounidense. Hemos hablado con el gestor de renta fija Pramod Atluri y con el economista estadounidense Darrell Spence sobre las perspectivas de la economía y los tipos de interés, y sobre la posibilidad de que el mercado acabe obligando a la Reserva Federal a endurecer su política monetaria antes de lo previsto.

Darrell, empecemos contigo. ¿Qué es lo que hay detrás de las expectativas actuales? ¿A qué velocidad crees que puede crecer la economía estadounidense en 2021?

Darrell Spence: Todo depende de las medidas de estímulo. El paquete de medidas de ayuda contra el coronavirus por valor de 1,9 billones de dólares, que incluye la entrega directa a los consumidores de más de 400.000 millones de dólares, podría favorecer enormemente el crecimiento. La entrada de una cantidad de dinero de tal magnitud tendrá un fuerte impacto en la economía, y el crecimiento del producto interior bruto podría ser realmente espectacular. También hay disponibles fondos de paquetes anteriores de ayuda, y el calendario de vacunación prevé que en la segunda mitad del mes de agosto ya estarán vacunados todos los estadounidenses mayores de 16 años. Conforme nos vayamos acercando a dicha fecha, la economía irá reabriéndose cada vez más. Por último, la Reserva Federal ha señalado que piensa plantearse la inflación a corto plazo como un factor de carácter transitorio y que va a mantener la orientación expansiva de su política monetaria.

En mi opinión, todas estas circunstancias apuntan a uno o dos trimestres de crecimiento en torno al 10% este año. Los cuellos de botella en las cadenas de suministro y la debilidad residual del mercado laboral podrían impedir que llegáramos a alcanzar un nivel tan elevado, pero es muy probable que el crecimiento se acerque al 10% en 2021.

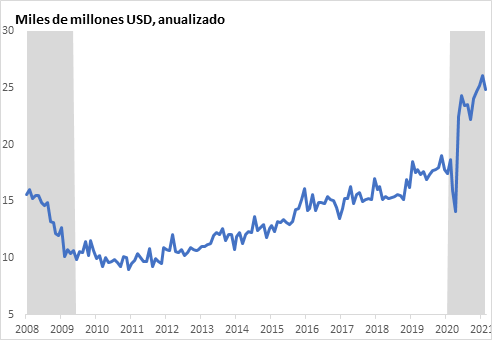

Estamos viendo muchos indicios de aceleración económica. No hay más que fijarse en el reciente aumento del gasto de los consumidores estadounidenses en embarcaciones de recreo. Algunas familias han ahorrado el dinero que han recibido, tal y como refleja una tasa de ahorro cercana al 15%, pero otras lo han considerado prácticamente un sobresueldo. Aunque la compra de embarcaciones de recreo suele ser superior entre las clases más altas, estamos empezando a ver un aumento más generalizado entre los consumidores.

Alta mar: aumenta el gasto de los consumidores estadounidenses en embarcaciones de recreo (1)

Dadas las actuales perspectivas económicas, al mercado le preocupa cada más la inflación. ¿Compartes esta preocupación?

Darrell Spence: Yo también creo que la inflación va a aumentar este año, pero lo más probable es que gran parte de este aumento sea temporal. La inflación va recuperándose de los niveles tan reducidos que registró el año pasado, las medidas de estímulo ejercen también su impacto sobre la economía y los cuellos de botella de las cadenas de suministro podrían ejercer una cierta presión alcista sobre los precios. Creo que el índice de precios al consumo podría situarse en torno al 2,5%.

Es probable que todas estas cuestiones se vayan resolviendo hacia final de año, lo que permitiría que la inflación volviera a su tasa de tendencia a largo plazo. No creo que la inflación vaya a aumentar de forma excesiva. Pero sí que podría mantenerse en niveles ligeramente elevados a más largo plazo, sobre todo si se aprueban nuevas medidas de estímulo fiscal en el marco de un nuevo proyecto de infraestructuras.

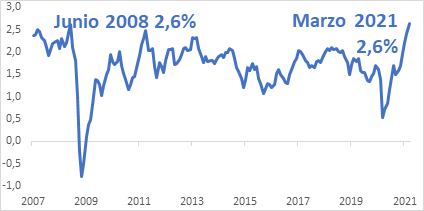

Parece evidente que el mercado ya se huele que algo de esto pueda pasar. Por eso son elevadas las tasas de inflación implícita de los títulos del Tesoro estadounidense protegidos contra la inflación (TIPS), que miden las expectativas de inflación. Pero la inflación tendría que dispararse para que las expectativas aumenten de forma considerable con respecto a los niveles actuales. En este momento, el hecho de que el mercado descuente una inflación del 2,6% no parece preocupar a la Reserva Federal.

La tasa de inflación implícita a 5 años alcanza su nivel más alto desde 2008 (2)

Pramod, en un entorno como el actual, ¿cómo crees que evolucionarán los tipos de interés el próximo año?

Pramod Atluri: Con el rendimiento de los títulos del Tesoro estadounidense a 10 años próximo al 1,75%, los tipos de interés en el tramo largo de la curva han recuperado los niveles que registraban antes de la pandemia, en un momento en el que la inflación y el crecimiento estadounidenses tendían al 2%. Nos encontrábamos entonces en una fase avanzada del ciclo económico, que mostraba ya signos de fatiga en muchos aspectos. El entorno económico actual es completamente diferente. Para mí, tiene sentido que los tipos de interés suban en un entorno como el actual, si bien los mercados ya han descontado la mayor parte de dicha subida.

Yo diría que los tipos podrían subir en torno a 50 puntos básicos, pero no creo que suban demasiado, ni que lo hagan demasiado rápido, por varias razones. La primera de ellas la encontramos en la actuación de la Reserva Federal. La entidad mantiene los tipos de interés a un día próximos al 0% y ha prometido que los mantendrá en ese nivel varios años, lo que está evitando que la curva aumente demasiado, especialmente en el tramo corto (menos de siete años). En segundo lugar, este efecto se ve magnificado por la compra de títulos por parte de la Reserva Federal por valor de más de 1 billón de dólares al año. Y, en tercer lugar, tenemos los tipos de interés a escala mundial. Estados Unidos presenta unas perspectivas muy favorables de crecimiento e inflación, pero otros países continúan lidiando con los efectos del COVID-19. Los tipos de interés continúan en niveles muy reducidos, e incluso negativos, en muchos países del mundo, así que Estados Unidos podría continuar atrayendo capital internacional, lo que afectará a los tipos estadounidenses.

¿Cómo crees que va a evolucionar la curva de tipos?

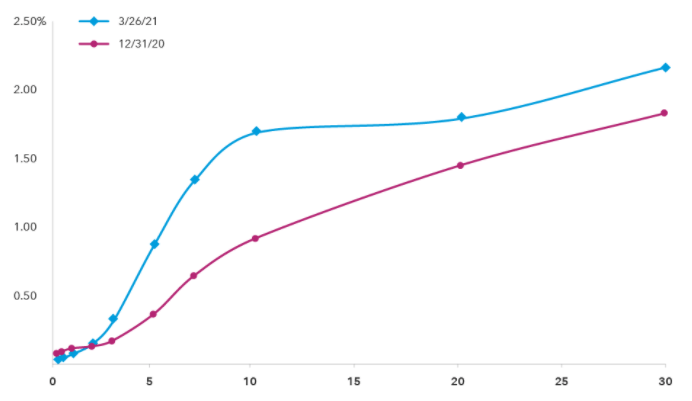

Pramod Atluri: La pendiente de la curva ya ha aumentado de forma significativa, ya que el rendimiento de los títulos del Tesoro a 10 años se sitúa casi 125 puntos básicos por encima de los mínimos registrados en 2020 y la Reserva Federal mantiene los tipos próximos al 0% en el tramo corto de la curva. Si el crecimiento y la inflación alcanzan los niveles que comenta Darrell, el rendimiento de los títulos a 10 y 30 años podría aumentar aún más, pero es complicado que también aumente el rendimiento de los títulos a más corto plazo.

En un momento como el actual, encuentro oportunidades de valor en el tramo corto de la curva de tipos, como es el caso de los títulos a cinco años. Su rendimiento se sitúa en torno al 0,9%, próximo a mi objetivo de final de año del 1%. Las rentas generadas por dichos bonos compensarían notablemente una subida de 10 puntos básicos. Si al rendimiento adicional que ofrece la inversión en sectores como la deuda corporativa y los bonos de titulización hipotecaria emitidos por organismos gubernamentales se le añade el beneficio de la caída de rendimientos a medida que los bonos se acercan a su fecha de vencimiento (lo que se conoce como «efecto roll-down»), creo que es bastante posible que los títulos de renta fija a corto y medio plazo registren una rentabilidad total positiva durante el próximo año.

Curva de tipos de los títulos del Tesoro estadounidense (3)

En lo que respecta a la política monetaria, ¿podría verse la Reserva Federal obligada a actuar si la economía creciera más de lo esperado?

Pramod Atluri: La Reserva Federal ajustará su política en función del empleo real y de los resultados de inflación, no según las previsiones. Así, la clave para entender la velocidad a la que la entidad subirá los tipos de interés está en la rapidez con la que se recupere el crecimiento. Si el crecimiento de la economía estadounidense en 2021 se sitúa en torno al 8%-10%, en lugar del 5,5% de consenso, la Reserva Federal podría acelerar su calendario. Cuanto más crezca la economía, más rápido alcanzaremos los objetivos fijados por la Reserva Federal, y el mercado comenzará a ajustar los precios en consecuencia.

En mi opinión, la Reserva Federal podría comenzar a subir los tipos de interés entre principios y mediados de 2023 a un ritmo de 25 puntos básicos por trimestre, el mismo que siguió en el último ciclo de subida de tipos. La entidad ha señalado que comenzará a reducir las compras de activos antes de subir los tipos, lo que apunta a una retirada de los programas de compra a finales de 2022 o principios de 2023, aproximadamente dentro de dos años.

Subida del rendimiento de los títulos del Tesoro estadounidense desde los mínimos registrados en 2020 (4)

Darrell, ¿cómo crees que podría afectar el mercado laboral a la toma de decisiones por parte de la Reserva Federal?

Darrell Spence: La tasa de desempleo se situó en febrero en el 6,2%, aunque los datos no son tan favorables como podría parecer. Los ciudadanos que no forman parte de la población activa no cuentan como desempleados. Pero tenemos que pensar que una gran parte de estas personas tendrían un empleo en condiciones normales, y lo han tenido que abandonar porque tenían que cuidar de sus hijos o por otras razones. Así que la tasa de desempleo real podría situarse en torno al 8%-8,5%. En general, creo que tenemos unos 6 millones de empleos menos de los que teníamos antes de la pandemia. El mercado laboral continúa presentando un daño persistente.

Es cierto que podría recuperarse con cierta rapidez, pero para ello hemos de asistir a una reapertura más amplia y sostenida de la economía, especialmente en los colegios y ese tipo de actividades. En mi opinión, el mercado laboral se está recuperando, pero aún tiene un largo camino por delante. Por otro lado, la Reserva Federal quiere ver una mejora sostenida del mercado laboral y una amplia participación en la economía. Todo esto me lleva a pensar que el ajuste podría llevar aún un tiempo.

¿Cómo afecta todo esto a los inversores de renta fija?

Pramod Atluri: En un entorno en el que los tipos a más largo plazo aumentan 50 puntos básicos, mientras que el rendimiento de los títulos del Tesoro a cinco años se mantiene en torno al 1%, podría esperarse que un fondo pasivo de renta fija registrara una rentabilidad total negativa de entre -1% y -2% durante el próximo año. Pero los gestores activos pueden hacerlo mejor.

Por ejemplo, centrándose en el tramo corto de la curva y evitando o infraponderando el tramo largo, los gestores activos con una duración de seis años podrían estar en posición de maximizar sus ganancias y minimizar sus pérdidas, lo que ofrecería una rentabilidad total potencialmente más favorable. De hecho, los inversores a los que les preocupa la subida de tipos también pueden hacerlo así, trasladando su asignación de activos de renta fija a fondos de bonos a corto y medio plazo que invierten la mayor parte de sus activos en el tramo de la curva cuyo precio ya ha sido reajustado por el mercado, lo que les podría llevar a obtener una rentabilidad total positiva en 2021.

Por otro lado, la subida de tipos mejora la capacidad de los fondos de renta fija para diversificar el riesgo de la renta variable y ofrecer protección en el caso de que se produjera otra corrección del mercado. Aunque las valoraciones de los activos son elevadas, hay muchas señales que indican que los mercados son más frágiles de lo que parece. Parece factible pensar que el gran volumen de liquidez proporcionada por los bancos centrales ha alimentado la especulación masiva. En ese caso, los inversores han de ser especialmente cuidadosos y evitar excederse, y por eso la inversión en renta fija de calidad es hoy tan relevante como en 2020. Si se produjera cualquier otra circunstancia que amenazara la recuperación, los tipos de interés podrían caer de forma significativa, lo que impulsaría al alza los precios de los bonos. En esta situación, la inversión en renta fija puede ofrecer equilibrio, preservación del capital y liquidez, lo que contribuirá a proteger las carteras de inversión, tal y como ocurrió durante la crisis del COVID-19 en 2020.

Pramod Atluri es gestor de renta fija y cuenta con 22 años de experiencia en el sector (a 31 diciembre 2020). Tiene un MBA por la Harvard Business School y una licenciatura en química biológica por la Universidad de Chicago, donde también completó los requisitos de las licenciaturas en economía y química. Es analista financiero colegiado (CFA®).

Darrell R. Spence es economista y cuenta con 28 años de experiencia en el sector (a 31 diciembre 2020). Es licenciado en económicas por el Occidental College, donde se graduó magna cum laude. Cuenta con la certificación CFA y es miembro de la National Association of Business Economics.

1. Fuente: Oficina de Análisis Económico, Refinitiv Datastream. Información a 28 febrero 2021. Las barras verticales representan las recesiones de la economía estadounidense según la Oficina Nacional de Estudios Económicos.

2. Fuente: Bloomberg. Información a 26 marzo 2021.

3. Fuente: Bloomberg. Información a 26 marzo 2021.

4. Fuente: Bloomberg. Se muestra la rentabilidad hasta el vencimiento de los títulos del Tesoro estadounidense en el último día de negociación de cada mes desde enero 2008 a febrero 2021. Datos de marzo 2021 a 26 marzo 2021.

La información contenida en este sitio web es de carácter general únicamente y no tiene en cuenta sus objetivos, situación financiera o necesidades. Asegúrese de leer la Guía de servicios financieros (FSG), la Declaración de divulgación del producto (PDS) y los Términos y condiciones que se pueden obtener en nuestro sitio web https://www.aetoscg.com.au, y comprender completamente los riesgos involucrados antes decidiendo adquirir cualquiera de los productos financieros enumerados en este sitio web.

AETOS Capital Group Pty Ltd está registrada en Australia (ACN 125 113 117; AFSL No. 313016) desde 2007 y es una subsidiaria de propiedad total de AETOS Capital Group Holdings Ltd, que lleva a cabo un negocio de servicios financieros en Australia, se limita a proporcionar los servicios financieros cubiertos por la licencia de servicios financieros de Australia.

El margen comercial FX y CFD conlleva un alto nivel de riesgo y puede no ser Apto para todos los inversores. Se recomienda encarecidamente buscar asesoramiento financiero independiente antes de tomar cualquier decisión de inversión.

Este comentario es propiedad de AETOS, y la copia, reproducción, redistribución y / o publicación de este material para cualquier propósito, en todo o en parte, sin se prohíbe el consentimiento previo por escrito de AETOS.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico: Aún no está fuera de peligro Premium

El comportamiento alcista del Dólar estadounidense provocó un leve impulso en el EUR/USD, que el miércoles no logró extender su reciente recuperación más allá de la banda de 1.0710-1.0715.

GBP/USD Pronóstico: La Libra esterlina pierde impulso de recuperación antes de los datos de EE.UU Premium

El GBP/USD retrocedió por debajo de 1,2450 en la sesión europea del miércoles. Las perspectivas técnicas a corto plazo apuntan a una pérdida de impulso de recuperación. Los compradores podrían seguir interesados en caso de que 1,2400 se mantenga como soporte.

USD/JPY alcanza nuevos máximos de 34 años por encima de 155.00

El USD/JPY alcanzó máximos de 34 años en 155.16 este miércoles antes de la publicación de los datos estadounidenses de peticiones de duraderos. Tras la apertura de Wall Street, el par cotiza sobre 154.96, ganando un 0.08% diario.

El Dólar extiende su corrección bajista

Las cifras de manufacturas y servicios en Estados Unidos quedaron por debajo de lo esperado, provocando un fuerte repunte en los índices bursátiles de la bolsa de Nueva York, y un retroceso modesto del Dólar. Este miércoles, las órdenes de bienes duraderos estadounidenses dominarán el ritmo del mercado.

Tres datos fundamentales para la semana: Destacan el PIB estadounidense, el BoJ y el indicador de inflación favorito de la Fed Premium

Aunque es difícil predecir cuándo estallarán las noticias geopolíticas, el nivel de tensión es menor, lo que permite que los datos clave tengan la palabra. Las cifras estadounidenses de esta semana marcarán la decisión de la Reserva Federal la semana que viene, y el Banco de Japón podría tener dificultades para frenar el deterioro del Yen.