Este artículo ha sido escrito por Erianna Khusainova, Portfolio Manager/Analista de Lazard Multi-Asset y por Alex Lai, Portfolio Manager/Analista Lazard Equity Advantage

En señal de reconocimiento de la mejora de la accesibilidad global a los mercados chinos de renta variable de la China continental, desde el 1 de junio, el índice MSCI ha incluido acciones chinas de clase A (A-Shares) en su índice de mercados emergentes. En base a estimaciones del MSCI, han empezado a compararse con este índice unos 1,6 billones de activos en inversiones activas y pasivas. La inclusión de dichos activos en el índice implica la compra de acciones de clase A por parte de inversores pasivos. Además, incitará a los inversores activos sin exposición a acciones de clase A a incluirlas en sus carteras.

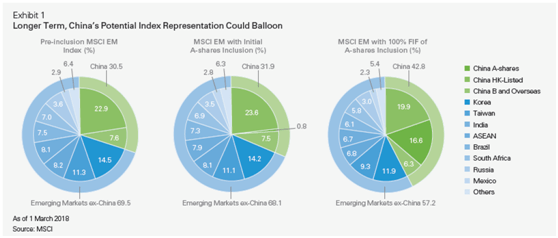

Rozando un 30,5% del peso de toda la capitalización bursátil del índice, China ya representaba el mayor porcentaje del índice previo a su inclusión en el mismo. A consecuencia de ello, la inclusión de las acciones de clase A chinas favorece la presencia de China en el índice, pasando así de una mera representación a un verdadero mamut en el índice.

El impacto directo de la inclusión de las acciones de clase A chinas no debería revestir mayores implicaciones. La inclusión ha supuesto un aumento del peso de China en el índice ascendiendo a 0,8%. Las incorporaciones podrían aumentar de forma considerable a futuro, si el MSCI decidiera incorporar el 100% de la capitalización ajustada por el capital flotante de ciertos títulos (frente al 5% actual), u optara por ampliar la cobertura por debajo de la escala de la capitalización bursátil, o bien ambas medidas. Si bien es cierto que no podemos vaticinar el ritmo al que se producirán las inclusiones, ya que esto depende en gran medida de las consultas que está realizando actualmente el MSCI con la comunidad inversora, los cambios podrían conducir a un aumento del peso de China en el índice por encima incluso del 40% (Véase Documento Exhibit 1).

El dilema entre capitalización y peso

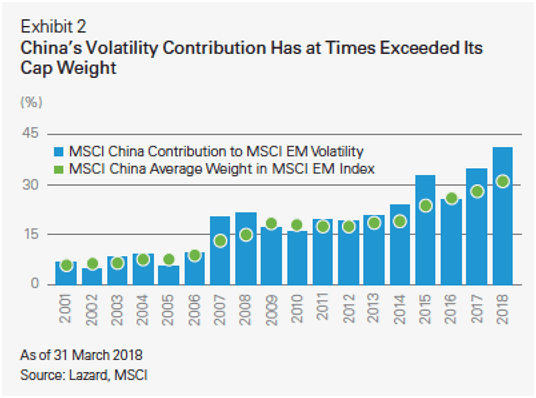

En nuestra opinión, el cambio reviste principalmente dos riesgos: concentración excesiva en un país y los efectos de la capitalización bursátil. La concentración en un país no es un fenómeno nuevo en el índice MSCI de mercados emergentes. Corea del Sur, por ejemplo, llegó a rozar el 22% del índice en 2002. A pesar de la magnitud potencial de la concentración de China y la ausencia de rivales aparentes que puedan contrarrestar su dominación hay que estar cautelosos. China ha tenido un efecto desproporcionado sobre la volatilidad del índice a medida que ha ido aumentando su peso en el mismo (véase Documento Exhibit 2). Si en 2001, China representaba un 6% del índice, siendo responsable únicamente del 7% de la volatilidad del mismo, en 2017, el peso medio de China ha aumentado hasta rozar 28% y, sin embargo, es responsable del 35% de la volatilidad del mismo. Los porcentajes de 2017 nos recuerdan dos picos de volatilidad previos: el primero, registrado durante la crisis financiera internacional de 2007-2008 y el rally de ventas masivas en los mercados chinos; y, el segundo durante la devaluación de yuan acaecida en 2015.

El riesgo de capitalización bursátil va implícito en la composición del índice. Los pesos de la renta variable en índices de renta variable ponderados por capitalización, como el MSCI de países emergentes, vienen determinados por el valor de mercado del título en concreto. Cuánto más cara es la acción, más porcentaje ostentará un índice de capitalización ponderada, lo que podría conducir a una exposición excesiva y no deseada a burbujas bursátiles o acciones sobre infladas. Un ejemplo clarividente fue lo sucedido con la renta variable nipona a finales de los ochenta y comienzos de los 90. Los inversores pasivos en índices ponderados por capitalización que invirtieron durante los años posteriores a que el índice japonés ponderado por capitalización se duplicara en la década de los 80, vieron en la década posterior cómo ¾ de la exposición de su país se evaporó.

China: el dimensionamiento correcto

¿Cómo pueden cuadrar los inversores el aumento de la concentración en renta variable china con el universo de mercados emergentes? ¿Deberían aceptarlo de forma “pasiva” o deberían intentar mitigar el riesgo?

La decisión depende evidentemente de las circunstancias y objetivos de cada inversor. Vaticinamos un escenario base en el que no se toman medidas al respecto, del cual emanan tres posibles escenarios, de los cuales pasaremos a analizar las ventajas y desventajas de los mismos. Para nuestro análisis empleamos tres índices, con información a 31 de marzo de 2018:

- El índice MSCI EM

- El índice MSCI China A Large Cap Provisional Index (China A Inclusion)

- Un índice hipotético de países emergentes con un 100% de foreign inclusion factor para acciones de clase A chinas que cumplan con los criterios de inclusión (MSCI EM + China A)

Caso base: no hacer nada

Posibles ventajas

- Refleja la oportunidad de inversión que brinda el índice MSCI EM Index

- No requiere ningún tipo de customización con respecto al índice de referencia

- Reduce ligeramente la concentración sectorial en el índice MSCI EM.

Posibles desventajas

- Aumenta repentinamente la concentración en un país, de modo que la rentabilidad y el riesgo del mercado chino automáticamente pasan a tener una influencia excesiva sobre las rentabilidades del índice.

El enfoque de clasificación del mercado que hace el índice MSCI busca encontrar un equilibrio entre el desarrollo económico de un país y la accesibilidad del inversor a su mercado de renta variable. Por ello, no sorprende que China domine las oportunidades de inversión en economías emergentes. Sólo ella representa más del 40% del PIB de economías emergentes,2 y con programas como Stock Connect, se ha favorecido el acceso de los inversores internacionales a los mercados del país. Llevará tiempo integrar las acciones de clase A en los índices mayoritarios con una flotación del 100%, pero si se incluyeran las acciones de clase A chinas en el índice MSCI EM con un foreign inclusion factor completo, no el 5% actual, el peso de China en el índice podría rozar el 42,8%.

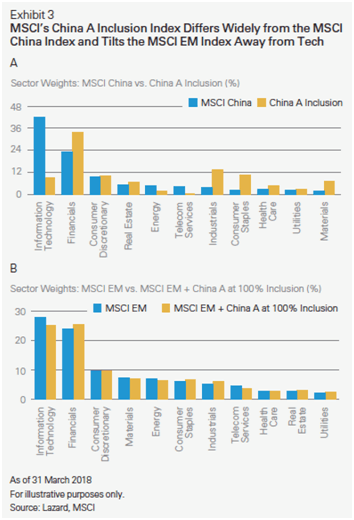

La inclusión de las acciones de clase A chinas difiere mucho del índice MSCI China (Véase Documento Exhibit 3A). Las tecnológicas representan menos de un 10% del antiguo índice, aunque más del 40% de este último. Por contraste, la inclusión de las acciones de clase A en el MSCI tiene una mayor exposición a títulos de entidades bancarias, ingenierías y bienes de consumo primario. Esta discrepancia implica que la combinación de acciones de clase A con una flotación del 100%, junto con el índice MSCI EM supone una disminución de la concentración del sector en el propio índice. El sector tecnológico será el que sufrirá el mayor impacto, con caídas de 28% a 25% (Véase Documento Exhibit 3B).

Solución 1 - China Light en base a la capitalización bursátil

Limitar el peso de China en un nivel predeterminado

Una de las soluciones más sencillas que limita la exposición a un país en concreto limitándola al nivel que determine el inverso, en relación a la capitalización bursátil.

Posibles ventajas

- Es una solución directa y fácil de implementar

- Reduce la concentración en un país en concreto

Posibles desventajas

- Puede que no aborde de forma efectiva la concentración específica de acciones

- Puede que no controle adecuadamente el riesgo que entraña para el índice MSCI EM en términos globales o el riesgo que supone para la cartera del inversor.

Solución 2 - China Light en base al riesgo

Limitar el peso de China en función del riesgo

A fin de abordar las limitaciones de la Solución 1 a la hora de controlar el riesgo, es posible limitar el peso de China en el índice en función de su aportación al riesgo. Tal y como queda reflejado en el Documento 2, en algunas ocasiones, la aportación de China a la volatilidad ha diferido mucho de su peso en el índice en base a su capitalización bursátil. Si se adopta un marco basado en el riesgo se puede mitigar este problema.

Posibles ventajas

- Tiene en cuenta las características del riesgo en China.

- Reduce la concentración de China en el índice

Posibles desventajas

- Complejidad en la implantación.

- La limitación establecida en función del riesgo se tendrá que volver a revisar con carácter periódico.

- Es posible que no aborde adecuadamente la concentración en títulos de compañías en concreto.

Esta solución no consigue limitar la concentración en títulos de compañías en concreto pero, en nuestra opinión, la mayor pega que entraña es su complejidad. Los inversores tendrán que fijar un marco para estimar las contribuciones en materia de volatilidad. Puesto que la volatilidad y la correlación cambia constantemente, esta solución requiere una monitorización constante y un reequilibrio en el índice de forma periódica.

Solución 3 - China Light indirecta

Limitar la presencia de las denominadas mega-cap stocks en el índice de referencia

Esta solución aborda la problemática de la concentración en títulos de compañías en concreto dentro del índice de referencia que surgen de la composición a alto nivel del enfoque actual centrado en capitalización bursátil. No limita directamente el peso de China en el índice, sino la exposición del índice a mega-caps chinas como Tencent y Alibaba.

Posibles ventajas

- Reduce la concentración en títulos en específicos

- Reduce el peso de China

- Reduce el sesgo de los títulos de mayor magnitud

- Implementación fácil y sencilla

Posibles desventajas

- No aborda directamente la reducción del peso de China

- La eficiencia puede variar con el transcurso del tiempo

- Si se aplica a todos títulos de las mega-caps, puede acabar introduciendo riesgos específicos relativos a los títulos, algo nada deseado.

- La limitación a las mega-caps se deberá revisar de forma periódica.

Otras opciones

Las tres opciones que hemos revisado se sustentan en la clasificación del país en función de la incorporación de las compañías del país al índice y el parqué principal donde cotizan sus títulos. Las compañías habitualmente generan sus ingresos en distintas regiones, de modo que la exposición al índice en función de dónde provengan sus ingresos da una mayor idea de las distintas sensibilidades. Este enfoque limita el peso de China en función de las fuentes de ingresos agregadas de los títulos subyacentes. El enfoque puede que tenga una consecuencia inintencionada, al tiempo que provocadora…

Las compañías que cotizan en el mundo desarrollado con exposición a ingresos provenientes de economías emergentes (a saber, donde más de la mitad de sus ingresos provienen de mercados emergentes) podrían ser incluidas en el universo de mercados emergentes. Esto podría aumentar la heterogeneidad del universo y conseguir una diversificación que aleje de la exposición a China. Sin embargo, dicha solución requeriría una cantidad ingente de recursos para su implantación y potencial escalado.

Últimos Análisis

CONTENIDO RECOMENDADO

Forex Hoy: Los inversores buscan refugio ante los informes de que Israel está atacando a Irán

Los flujos hacia refugio seguro dominan la acción en los mercados financieros en el último día de operaciones de la semana, mientras los inversores buscan refugio ante los crecientes temores sobre un conflicto cada vez más profundo en el Medio Oriente.

La Libra esterlina se debilita frente al Dólar estadounidense en medio del sentimiento pesimista del mercado

La Libra esterlina sube hasta 1.2480 frente al Dólar estadounidense, ya que los inversores consideran que el BoE retrasará los recortes de tipos. El crecimiento estable de los salarios en el Reino Unido limita la ralentización de la presión sobre los precios.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.