Este artículo ha sido escrito por Dennis Shen y Alvise Lennkh, analistas de Scope Ratings

El coste de la incertidumbre del brexit aumentará a medida que las conversaciones se extiendan más allá del 29 de marzo. Esto traerá implicaciones divergentes en la calificación crediticia para el Reino Unido, Irlanda y la UE. Sin embargo, hasta la fecha, ninguna de las tres condiciones para una rebaja del rating de Reino Unido se ha cumplido.

Los riesgos para la calificación crediticia derivados del brexit están relacionados de forma más significativa con las implicaciones de una mayor incertidumbre económica y política, ya que el proceso se está desarrollando sin un resultado claro. Scope considera que los costes de la acumulación de incertidumbre en el tiempo son tan relevantes para el rating como los que plantea la amenaza de un Brexit sin acuerdo.

"Discutimos el impacto del Brexit en las perspectivas de los ratings de los tres emisores del sector público más afectados en el universo de calificación de Scope: el propio Reino Unido, Irlanda y la UE", dice Dennis Shen, analista de Scope. "El coste de la incertidumbre por el Brexit seguirá aumentando, lo que afectará especialmente a los ratings del Reino Unido, si las negociaciones se extienden más allá del 29 de marzo, como esperábamos".

Un Brexit sin acuerdo, aunque es poco probable, presentaría un claro riesgo a la baja para las calificaciones crediticias del Reino Unido (AA/Negativo) e Irlanda (A+/Stable). "Además, el Brexit debilita la solvencia de la UE, pero los amortiguadores inherentes a la UE hacen improbable una rebaja de sus calificaciones AAA incluso en un escenario de Brexit duro", dice Alvise Lennkh, analista de Scope.

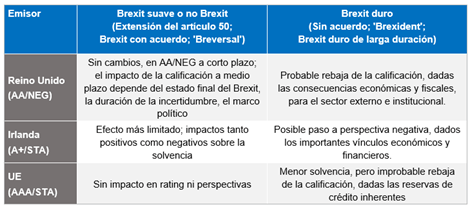

Scope ha revisado las implicaciones para el rating que tendrían los distintos escenarios posibles "blando", "no Brexit" y "duro" para el Reino Unido, Irlanda y la UE. A continuación, presentamos algunos aspectos destacados:

Para Reino Unido: En la asignación del rating del Reino Unido por parte de Scope en agosto de 2018, se esbozaron tres factores que podrían dar lugar, individual o conjuntamente, a una rebaja de sus calificaciones:

- Una inesperada salida de la UE sin acuerdo

- Evidencia significativa de debilitamiento de las perspectivas económicas y/o fiscales

- Las vulnerabilidades externas que desafían el actual estatus de divisa reserva de la libra esterlina.

Ninguno de estos tres desencadenantes se cumple actualmente. "Pero a falta de una salida sin acuerdo (el primer factor a tener en cuenta), los costes de la incertidumbre prolongada a medida que prosiguen las conversaciones, la menor eficacia de las políticas en la medida en que el Brexit domina la agenda política nacional, así como cualquier restricción en el acceso del Reino Unido al mercado único en determinados escenarios del Brexit, podrían acentuar con el tiempo los factores desencadenantes segundo y tercero, por ejemplo, y justificar una rebaja de un escalón", dice Shen.

"Por ahora, el Reino Unido mantiene importantes fortalezas crediticias que justifican la calificación AA, incluyendo un crecimiento económico continuado, aunque más lento, y una evolución fiscal mejor de lo esperado, junto con una relativa resistencia del estatus de divisa reserve de la libra esterlina, que se refleja en su participación en las reservas globales asignadas".

Los factores positivos y negativos que condicionarían las calificaciones del Reino Unido en tres escenarios a corto plazo son:

- una breve prórroga del artículo 50 que condujera a la salida del Reino Unido de la UE y a la entrada en una fase de transición casi idéntica (lo único que tendría de Brexit sería el nombre)

- una prórroga más larga del artículo 50, que permitiera un plazo adicional para completar una salida ordenada y/o celebrar elecciones anticipadas o un segundo referéndum

- una prórroga del artículo 50 seguida de un Brexit sin penalización

Para Irlanda: En una situación de Brexit sin acuerdo, Irlanda, que depende del Reino Unido para la importación y exportación de mercancías, es el país más expuesto de la UE (aparte del propio Reino Unido). Desde el punto de vista político, un colapso de las negociaciones que conduzca a una dura frontera entre Irlanda e Irlanda del Norte pondría en riesgo la calificación, aunque no es un escenario que esperemos. En los escenarios más blandos de Brexit, el reciente fuerte crecimiento del PIB de Irlanda y el éxito en la atracción de inversiones, las empresas financieras y no financieras con sede en el Reino Unido han buscado reubicarse en Irlanda para escapar de la incertidumbre y amortiguar los efectos negativos indirectos.

Para la UE: Mientras se mantengan las contribuciones presupuestarias del Reino Unido a la UE, asumidas en un escenario de Brexit suave o sin Brexit, no se verá afectado ninguno de los factores que influyen en la calificación de la UE. Sin embargo, en el escenario de un Brexit duro, habría que reevaluar tres factores determinantes del rating:

- la calificación de accionistas clave

- los límites al apoyo de los accionistas

- las métricas de liquidez

"La reciente asignación de la calificación AAA con perspectiva positiva por parte de Scope por primera vez a la UE, refleja nuestra idea de que los amortiguadores de la UE le permiten resistir los reveses, incluido un escenario Brexit duro", dice Lennkh.

Implicaciones de calificación de Soft, No y Hard Brexit: Reino Unido, Irlanda y la UE

Aviso Legal: Toda la información en este sitio web ha sido cuidadosamente revisada. Hacemos todo lo posible para expandir y actualizar continuamente la información que contiene, pero no podemos garantizar su integridad, precisión y actualización completa. Scope Ratings GmbH proporciona esta información sin ninguna garantía ni garantía de ningún tipo, ya sea expresa o implícita. Scope Ratings GmbH excluye toda responsabilidad por daños que surjan directa o indirectamente del uso de este sitio web, siempre que no estén basados en intención o negligencia grave por parte de Scope Ratings GmbH. Nuestros sitios web contienen enlaces a otros sitios web. Estos enlaces tienen un propósito puramente informativo. No tenemos control sobre el desarrollo futuro del contenido en estos sitios web vinculados. Por lo tanto, los operadores de los sitios vinculados son los únicos responsables de su contenido. Como proveedor de contenido en el sentido del § 7 (1) TMG, Scope Ratings GmbH es responsable de acuerdo con las leyes generales de su propio contenido que está disponible para su uso en este sitio web. Las referencias cruzadas ("enlaces") al contenido proporcionado por otras partes deben distinguirse de este contenido "propio". Al proporcionar dichos enlaces, Scope Ratings GmbH pone a disposición el contenido de terceros para su uso. Este contenido externo se verificó para la posible responsabilidad civil o penal cuando se creó el enlace por primera vez. Sin embargo, no se puede descartar que el contenido sea modificado posteriormente por su proveedor respectivo. Scope Ratings GmbH no revisa constantemente el contenido al que se refiere en su oferta de cambios que puedan restablecer la responsabilidad. Si cree que un sitio externo vinculado viola la ley aplicable o incluye contenido que de otra manera sería inapropiado, infórmenos.

Últimos Análisis

CONTENIDO RECOMENDADO

EUR/USD Pronóstico semanal: El Euro toca mínimos de cinco meses por las crecientes expectativas de que el BCE flexibilice su política monetaria antes que la Fed Premium

El EUR/USD logró rebotar desde mínimos de cinco meses cerca de 1.0600. La divergencia de políticas entre la Fed y el BCE sigue en el centro del debate. Se espera que el Banco Central Europeo recorte sus tipos de interés en junio.

GBP/USD Pronóstico Semanal: No se descartan mayores caídas para la Libra esterlina Premium

La Libra esterlina alcanzó mínimos de cinco meses por debajo de 1.2400 frente al Dólar estadounidense. El GBP/USD sufrirá aún más, ya que en la próxima semana se publicará el avance del PIB de Estados Unidos. El par puso a prueba el nivel 1.2400, el RSI diario sigue en zona negativa.

El USD/JPY se sitúa por encima de 154,50, cerca de su máximo desde junio de 1990

El USD/JPY cotiza en torno a 154,60 durante la sesión europea del miércoles, rondando su máximo del martes en 154,78, un nivel que no se veía desde junio de 1990. La corrección a la baja del Dólar ejerce presión sobre el par. Sin embargo, las expectativas de que la Fed mantenga los tipos de interés elevados durante más tiempo contrarresta la tendencia bajista del par.

Dólar Pronóstico Semanal: Tocando máximos de cinco meses ante la posibilidad de que se vuelvan a retrasar los recortes de tipos de la Fed Premium

El Índice del Dólar (DXY) alcanzó nuevos máximos en torno a 106.00 puntos. Los datos del IPC estadounidense, más alcistas de lo esperado, impulsaron la subida del USD. Las próximas declaraciones de la Fed podrían impulsar la valoración del billete verde mientras se espera que el primer recorte de tasas sea en septiembre.

Canadá: La inflación subyacente del BoC cae al 2% anual en marzo, su nivel más bajo en tres años

El Índice de Precios al Consumo de Canadá ha subido una décima en la lectura anual de marzo, elevándose al 2.9% desde el 2.8% de febrero, según ha informado la Oficina de Estadísticas canadiense. El IPC subyacente del Banco de Canadá ha crecido un 2% anual frente al 2.1% previo, cayendo a su nivel más bajo en tres años.